мировой кризис

Крупнейшие в мире инвесторы рисуют мрачную картину на 2019 год.

- 30 декабря 2018, 06:37

- |

Bloomberg недавно опубликовал выборку мнений топ-менеджеров портфелей и стратегов, которые поделились своими взглядами на все классы активов в преддверии нового года. Общая тема: акции будут рискованными, волатильность вернется, а доходность по всем классам активов может быть «приглушена» в новом году.

Кристина Хупер, главный стратег Invesco по глобальным рынкам, рекомендует акции развивающихся рынков.

Дэн Ивасцин из PIMCO считает, что волатильность будет расти, а кредитные спрэды будут расширяться. Он считает, что это признаки экономического спада, который произойдет в течение следующих двух лет.

Король облигаций Джефф Гандлах, предложил просто избегать акций США и корпоративного долга в целом, а также избегать долгосрочных казначейских обязательств. Гундлах считает, что лучшие ставки на 2019 год — это высококачественные фонды облигаций с низкой продолжительностью и низкой волатильностью.

Ричард Тернилл, из BlackRock, сказал – качественно отбирайте акции: ищите компании с хорошим денежным потоком, устойчивым ростом и чистыми балансами. Он также признал, что замедление было неизбежным, заявив: «Мы наблюдаем замедление глобального роста корпоративных доходов в 2019 году».

( Читать дальше )

- комментировать

- 3.5К | ★3

- Комментарии ( 8 )

Приход кредитного кризиса

- 29 декабря 2018, 10:27

- |

Те из нас, кто внимательно следит за кредитным циклом, не должны удивляться текущему падению на фондовых рынках. Это должно было случиться в любом случае.

Кризис приближается, и в ближайшие месяцы можно ожидать, что он превратится во что-то гораздо более неприятное.

Это будет непрерывный кризис, который будет становиться все хуже и дольше, от шести месяцев до года, после чего наступит период восстановления экономики.

США вступают в серьезную рецессию, которая по своему характеру аналогична периоду 1930-33 годов.

Еврозона безвозвратно разорена

Можно легко заключить, что ЕС и, в частности, Еврозона — это финансовая и системная бомба замедленного действия, ожидающая своего появления.

Источник: https://www.goldmoney.com/research/goldmoney-insights/the-arrival-of-the-credit-crisis

Дополнительные мысли по пересечению кривых доходностей облигаций в США

- 06 декабря 2018, 20:58

- |

Действительно новость не такая приятная. Теряется у инвесторов вера в среднесрочную крепость экономики США.

В статье от Thomson Reuters увидели интересную мысль, которую мало или может даже вообще ни кто не озвучивал. Как дополнительный фактор вполне можно рассматривать и поразмышлять над новостью.

Вот ссылка к статье: uk.reuters.com/article/uk-usa-economy-yieldcurve-analysis/one-part-of-the-u-s-yield-curve-just-inverted-what-does-that-mean-idUKKBN1O50FP

Пишут, что последнее время спекулянты активно наращивали короткие позиции по среднесрочным облигациям казначейства в США. Последние пару лет ФРС активно повышал ставку. Поэтому некоторые инвесторы могли недооценить действия ФРС по повышению ставки в краткосрочной перспективе и переоценить в среднесрочной.

В результате, те, кто остался с короткой позицией по 5-ти летним облигациям, могли начать резко откупать свои короткие позиции. Особенно после слов Джерома Пауэлла о близости ставки к нейтральной. Ставки в этом случае по 5-ти летним облигациям пошли вниз. Они действительно резко просели за последний месяц, примерно на 0,23% с пика в конце сентября-начале октября.

В таком случае пересечение кривых может быть временным. Реальную причину покажет время. Вероятно, как обычно бывает, тут есть всего понемножку.

Радует то, что после предыдущих аналогичных пересечений кривых у инвесторов еще было 2-3 года времени.

Девальвация китайского юаня как драйвер мировых фондовых рынков

- 29 ноября 2018, 11:21

- |

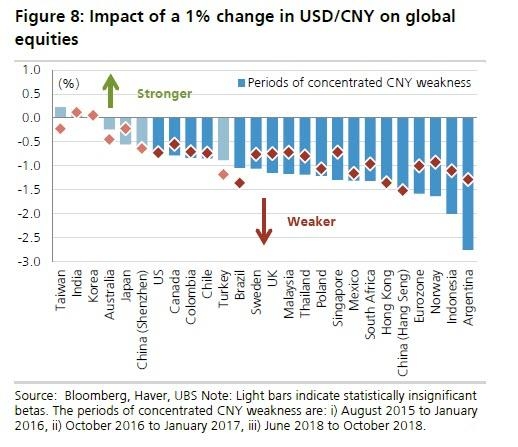

На ZeroHedge выложили интересный график от Bloomberg демонстрирующий историческую корреляцию курса юаня к доллару и динамику фондовых рынков торговых партнеров Китая:

(Корреляция между изменением курса юаня и динамикой на мировых фондовых рынках (стрелка вниз обозначает девальвацию валюты))

Хорошо видно, что зависимость совершенно несимметрична и риски девальвации доминируют над позитивными изменениями от ревальвации (укрепления валюты). При этом интересно отметить, что воздействие курса на фондовый рынок США сравнительно невелико. Наибольшие риски девальвация юаня несет для Аргентины, Норвегии, Евросоюза и самого Китая (включая Гонконг). Россия в список не попала, но учитывая что Китай наш крупнейший торговый партнер — девальвация его валюты это плюс для внутренних потребителей (дешевый импорт) и в некоторой степени отрицательный фактор для сырьевого экспорта (рост цен на сырье из-за девальвации будет резать спрос внутри страны).

( Читать дальше )

Первый пошел! (политика ФРС начала приносить ожидаемые результаты)

- 26 ноября 2018, 16:56

- |

Знаковая новость с ZeroHedge. Банк Канады выпустил в пятницу стейтмент в котором объявил о скором начале покупок ипотечных облигаций для поддержания рынка недвижимости:

Банк планирует выделить некоторую часть своего баланса для покупок ипотечных облигаций, гарантированных федеральным правительством (Canada Mortgage Bonds). Закупки будут проводиться на первичном рынке на внеконкурсной основе и могут быть начаты в декабре 2018 или в первой половине 2019 года. Закупки будут проводиться таким образом, чтобы минимизировать влияние на ценообразование и не приводить к искажениям ценовой конъюнктуры.

Динамика канадского индекса недвижимости (Teranet/National Bank house price index) показывает, что в августе темп годового приращения показателя находился на минимальных уровнях с финансового кризиса 2008 года. Небольшое улучшение было продемонстрировано только в два последних месяца.

( Читать дальше )

Америка начала погружаться в красную зону

- 21 ноября 2018, 11:48

- |

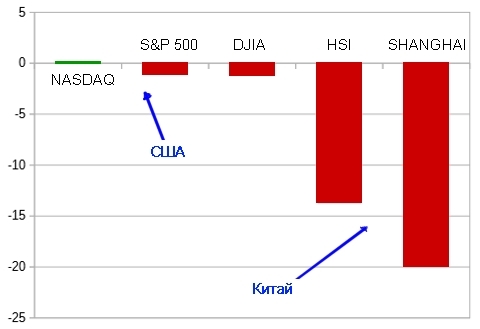

И так, вслед за обвалом фондовых рынков в Китае, пробоем вниз очередного дна у биткоина, а так же резким снижением цен на нефть. Фондовые рынки США стали так же начали погружаться в красную зону. На диаграмме под заголовком показана динамика Американских и Китайских фондовых индексов с начала года.

Из индексов фондовых рынков США в плюсе с начала года остался только NASDAQ. С начала года он показал рост на 0,08%. Одновременно с этим индекс S&P 500 с начала года упал на 1,03%. Самое большое падение из американских фондовых индексов показал Dow Jones (DJIA) который, с начала года упал на 1,19%.

Еще большее падение с начала года показали Китайские фондовые индексы. Так индекс Hang Seng Index (HSI) с начала года упал почти на 14%. Рекорд по падению среди Американских и Китайских фондовых индексов показал Shanghai SE Composite Index (SHAGHAI) который с начала года упал почти на 20%.

Следует сказать, что чуть более чем месяц назад расклад на рынках было совершенно другой. О чем я писал

( Читать дальше )

Нефть WTI повторение истории.

- 12 ноября 2018, 11:32

- |

Если посмотреть на месячный график нефти WTI, то становиться видно, что текущая ситуация (ноябрь 2018 года). Полностью аналогична той, что уже была в августе 2014 года.

Тогда цена на месячном графике пробила нижнюю границу восходящего канала. Далее сходила к нижней границе канала Дончиана с периодом в двадцать. Далее пробила нижнюю границу канала Дончиана и стремительно понеслась вниз с девяносто двух долларов за баррель, к отметке в сорок два доллара за баррель. Обвалившись, таким образом, на пятьдесят четыре процента от своей стоимости.

Теперь мы наблюдаем повторение истории. Цена снова пробила нижнюю границу восходящего канала на месячном графике в районе шестидесяти семи долларов за баррель.

И таким образом ближайшая цель сейчас находиться на уровне нижней границы канала Дончина. А именно отметка в сорок два доллара за баррель. Сложно сказать, когда именно эта отметка будет достигнута, но несомненно, что история с нефтью WTI повторяется.

Девятый вал на фондовых рынках.

- 29 октября 2018, 12:28

- |

Как все уже знают прошлой неделе Американские индексы, впрочем, как и Китайские закрылись в красной зоне.

Так Китайский Shanghai Composite Index (Shanghai) на прошлой неделе упал 3,79%.

Одновременно Hang Seng Index (HSI) упал на 5,52%.

В тоже время Американские фондовый индекс Dow Jones Industrial Average (DJIA) упал на 2,97%. Одновременно NASDAQ Composite Index (NASDAQ) упал 3,78%.

Рекорд по падению на прошлой неделе среди Американских и Китайских фондовых индексов принадлежит индексу S&P 500, который на прошлой неделе упал на 3,94%.

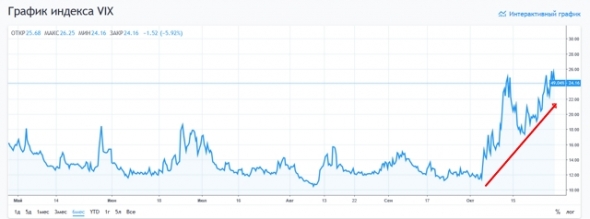

Одновременно индекс волатильности (VIX) на S&P 500 вырос до максимальных отметок за последние полгода.

( Читать дальше )

Двадцать четвертое октября - красный день календаря. Или давно такого не было.

- 25 октября 2018, 10:57

- |

И так вчера случилось то, что многие ждали еще с начала текущего месяца. Американский фондовый рынок вслед за обвалом фондового рынка в Китае тоже рухнул. Если посмотреть на картинку под заголовком то можно увидеть что в солидном минусе закрыло торги абсолютивное большинство акций, которые торгуются на американских фондовых рынках. Особенно в цене сильно просели компании с большой капитализацией. Такие как Apple, Google, Microsoft и Amazon.

( Читать дальше )

Нефть — ситуация на текущий момент.

- 22 октября 2018, 09:18

- |

Как видно из графика под заголовком у нефти марки WTI на дневном графике сейчас нисходящий тренд. После выхода из восходящего канала нефть марки WTI сделала фигуру «голова и плечи» после чего начала движение в нисходящем канале.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал