контанго

Почему взлетел фьючерс Сбера? Контанго. Бэквордация

- 03 апреля 2020, 11:51

- |

- комментировать

- 2.8К | ★2

- Комментарии ( 0 )

Почему нефть может перейти к росту

- 02 апреля 2020, 18:52

- |

Сегодняшнее заявление Трампа вызвало рост нефти, что привело к резкому снижению величины спреда

Это месячный спред, снижение сегодня на 35%

А это 9-месячный c наложенной на него ценой нефти (левая шкала). Прямая зависимость между ростом цены нефти и снижением спреда и наоборот.

( Читать дальше )

Контанго в нефти и рубль

- 26 марта 2020, 21:21

- |

Схлопнится ли контанго к 1 апреля?

Если нет, то рубль может укрепится на 8%, а это 6 рублей, от текущих будет 72

Споры о календарном спреде в нефти

- 10 сентября 2019, 10:18

- |

Я давно и много писал на эту тему на Смарт-лабе. Слежу за спредом уже более 5 лет. Чётких сигналов он не даёт — не грааль! Но как фильтр ложных предположений работает отлично. На самом деле более важно резкое изменение величины спреда, а не его фактическое значение.

Прежде чем вникать стоит определиться с понятиями. На Рынке принято считать спред так (ближайший контракт — дальний контракт). Я например привык считать его наоборот (дальний-ближний), так исторически сложилось у меня потому-что сперва я тоже переоценивал важность контанго/бэквордации. При таком (не совсем правильном) расчёте всё просто, когда дальний контракт дороже, то мы получаем положительное число — то есть контанго, и наоборот. Подробнее об этом можно прочитать вот

( Читать дальше )

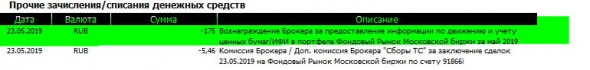

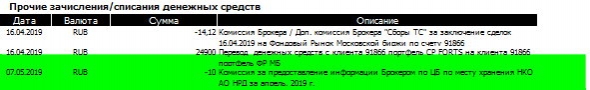

Как хорошо вести ежемесячную отчетность для выявления подводных камней!

- 24 мая 2019, 12:19

- |

Загрузил брокерский отчет для регистрации у себя в журнале сделок.

И наблюдаю такую картину, если учесть, что сделки проводятся раз в месяц или квартал на сумму от 1000 до 10000 рублей, то не великоват ли сбор?!

Сделка на 1000 рублей на купон от доходов, прибыль от этой сделки 13% годовых — это 130 рублей без комиссии, а оплачиваю 175 рублей, не хило!

Решил я заработать на контанго сургута открыл в начале марта!

( Читать дальше )

Вопрос знатокам фьючей (в частности Brent).

- 10 мая 2019, 16:34

- |

Срочный рынок МБ. Опасности для новичка...

- 16 февраля 2019, 02:21

- |

1) Если базовый актив фьючерса стоит на месте 5-10 дней и у Вас куплены фьючерсы, вы будете нести убытки - период просадки купленного контанго. Примерно ощутимо от 5-10 дней удержания позиции.

2) Повышения ГО и возможное последующая плата за отрицательную позицию по счету, если вы в позиции на весь счет, а го по инструменты повысили на 20-50%, то на ту разницу от средств на счете в момент клиринга и необходимого го вы будете платить некий процент, уточнять у брокера.

3) Шипы, как они уже за***ли

( Читать дальше )

Доход на контанго USD/RUB

- 30 января 2019, 12:06

- |

В продолжение темы:

https://smart-lab.ru/blog/518587.php

Схема та же, но поменяем нефтяной фьючерс на фьючерс по инструменту USD/RUB.

Депозит 1 млн.

Делаем так:

1. Затариваемся на весь депозит ближайшими ОФЗ (покупаем ОФЗ на сумму около 1 млн. руб., немного оставляем свободных средств под колебания маржи).

Купленные ОФЗ используем в качестве ГО для фьючерсов USD/RUB (не влезая в маржинальное кредитование).

2. Встаем в шорт на 1 млн. руб. по фьючерсу USD/RUB.

3. В случае отрицательной маржи, продаем часть облигаций. (В случае положительной маржи можно докупить). В течении срока удержания позиции регулярно перекладываясь в ближайшие к погашению ОФЗ чтобы минимизировать облигационные риски волатильности.

Риски: госдефолт.

Результат: доходность облигаций сегодня 7,5% годовых, доход по контанго 6%. В случае, если контанго больше (его значение иногда бывает двухзначным), то получаем плюс в виде разницы. Итого 13,5% годовых.

Так ли страшно контанго на нефть, если добавить ОФЗ

- 26 января 2019, 13:59

- |

www.moex.com/ru/contract.aspx?code=BR-2.16.

Цена фьючерса на Февраль 2019 года — 61.54, на Февраль 2020 — 63.15.

Расчет: 61.54/63.15*100-100=2,55%.

Небольшое контанго для нефти, но как быть, учитывая, что на этом рынке цены дальних контрактов могут быть увеличены?

А вдруг с течением времени годовое контанго составит 8%, а мы уже заняли догосрочную позицию?

Предлагаю рассмотреть следующее решение.

Допустим гипотетически нужно купить на долгосрок нефть на весь депозит (1 млн. руб.).

Привлечение кредитного плеча не рассматриваю.

Сейчас ближайшее государственные облигации — ОФЗ 26208 — с датой погашения 27.02.2019 приносит 7,53 % годовых.

Делаем так:

Затариваемся на весь депозит ближайшими ОФЗ (покупаем ОФЗ на 1 млн. руб.).

Купленные ОФЗ брокер позволяет использовать в качестве ГО для нефтяных фьючерсов не влезая в маржинальное кредитование, поэтому дополнительно к ОФЗ смело встаем в лонг на 1 млн. руб. по нефти.

Да, риски по облигациям тоже есть, поэтому исключаем их 27.02.2019 перкладываясь только в ближайшие к погашению ОФЗ, например ОФЗ 26216 с погашением 15.05.2019.

( Читать дальше )

Контанго фьючерсов FORTS, суть этого явления

- 05 января 2019, 14:09

- |

Объясните мне как-нибудь, можно даже на пальцах.

1. В чем смысл контанго фьючерса на рынке FORTS, например, на платину (разница между мартовским и сентябрьским контрактами сейчас 47$)

Сразу упреждаю ответы из серии:

«Всякий товар нуждается в сопутствующих расходах, которые предшествуют факту его реализации. Это и хранение продукции на складе, и транспортировка товара, и его переработка, а так же страховые расходы...».

Мне такой объяснение предельно не понятно. О каких затратах на склад и транспорт может идти речь если поставка актива осуществляться не будет — Это все «бумажный» металл.

2. Кто заработал 50$ если произойдет следующая, теоретическая ситуация на рынке FORTS.

В декабре 2018 года покупается контракт PLT-9.19 по цене 850$. Известно, что в это время на рынке спот металл стоит дешевле — 800$.

(Обе цены беру условные, но близкие к реальности).

Далее. Купленный фьючерс держится до истечения срока (сентябрь 2019 года в случае с PLT-9.19).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал