инвестирование

Цель любого депозита - быть слитым

- 27 августа 2024, 10:33

- |

Например, трейдер сделал 300 пунктов прибыли и получил какое-то умножение депозита. А теперь он увеличил лот и вошёл в рынок, а потом сразу потерял уже 100 или даже 150 пунктов — и он оказался опять в точке старта депозита. То есть все те 300 пунктов прибыли были слиты за гораздо меньшее время и теперь, чтобы их восполнить, придётся приложить бОльшие усилия. А значит испытать потери и затраты во времени, энергии человека. В этом то и кроется причина всех сливов депозитов, да и не только депозитов.

- комментировать

- 292

- Комментарии ( 8 )

Финансовые результаты Норникеля раскрывают мрачные перспективы

- 26 августа 2024, 17:23

- |

📉 Выручка компании с января по июнь сократилась на -22% (г/г) до $5,6 млрд на фоне негативной ценовой конъюнктуры на рынке металлов, а также в связи с вынужденным накоплением запасов никеля и меди, что было вызвано ограничениями судоходства в Красном море из-за военных действий йеменских хуситов. На прошлой неделе, напомню, мы с вами размышляли о результатах компании, и уже тогда пришли к выводу о значительном снижении её доходов.

( Читать дальше )

Очередной флоатер у нас на прожарке

- 26 августа 2024, 14:43

- |

В современном мире сельское хозяйство находится на этапе трансформации: увеличивается население планеты, растёт спрос на продовольствие. Это ставит перед аграриями задачи повышения урожайности и производительности труда, вынуждая активно развивать и применять новые технологии, позволяющие сделать любой процесс быстрым, удобным и качественным, а использование различных инновационных решений в сельском хозяйстве призвано не только увеличить количество производимой продукции, но и улучшить её качество.

( Читать дальше )

Мой текущий вью по рынку

- 26 августа 2024, 08:58

- |

✔️ С локальных майских максимумов (в районе 3500 пунктов по индексу Мосбиржи) российский рынок скорректировался уже почти на четверть, и это весьма внушительно для того, чтобы начинать наращивать покупки акций.

✔️ После пробития уровней 3200 и 3000 пунктов меня по-прежнему не покидает ощущение, что падение продолжится вплоть до уровня 2500+ пунктов по индексу Мосбиржи, где мы наверняка увидим боль плечевых инвесторов, маржин-коллы и уныние «слабых рук», которые могут психануть, не выдержав этой колоссальной нервной нагрузки, и продать свои акции по любым ценникам, т.к. терпеть этот бумажный убыток для них становится уже совсем невыносимым занятием. Правда, пока этой боли и эмоций не видно, но развязка уже где-то близко.

✔️ История с просачиванием депозитарных расписок на российский рынок — это тоже серьёзный фактор давления, окутанный тайной и непониманием. Вполне возможно, речь тут идёт о каких-то кулуарных договорённостях, о которых мы с вами не знаем, иначе очень странно выглядит, что ЦБ закрывает на это глаза.

( Читать дальше )

Европлан: хорошая отчётность, но туманные перспективы

- 23 августа 2024, 23:36

- |

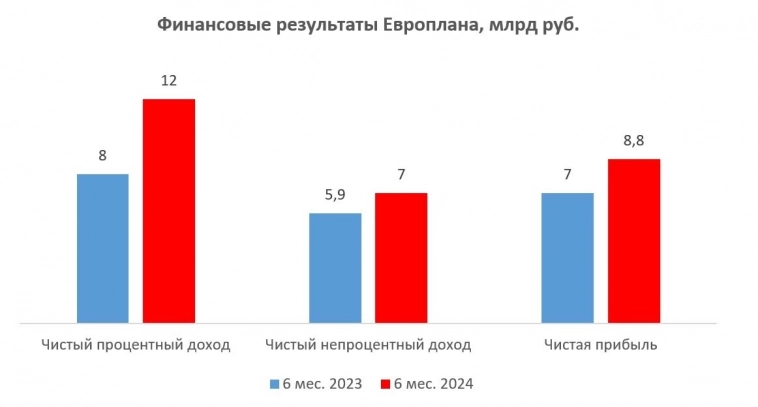

🏛 Европлан представил на днях свою отчётность по МСФО за 6 мес. 2024 года, а значит самое время в неё заглянуть и проанализировать вместе с вами. Напомню, операционные результаты мы разбирали три недели назад, поэтому сразу переходим к финансовым цифрам.

📈 Чистый процентный доход с января по июнь увеличился на +50% (г/г) до 12 млрд руб., благодаря высокому спросу на лизинговые услуги как со стороны крупного бизнеса, так и со стороны малого и среднего.

📈 Рост процентных ставок в экономике позволил компании увеличить чистую процентную маржу на 0,6 п.п. до 9,1%. В начале текущего года многие инвесторы скептически относились к перспективам лизингового рынка, прогнозируя снижение маржи из-за удорожания фондирования, но итоговые показатели превзошли все ожидания.

💼 Как результат — лизинговый портфель с начала года вырос на +11,7% до 256,6 млрд руб. Низкая концентрация на крупнейших клиентах, в свою очередь, позволяет поддерживать высокое качество портфеля – доля просроченной задолженности составила всего лишь 0,25%.

( Читать дальше )

Монеты, автомобили, кроссовки, NFT и другие предметы коллекционирования: три признака, указывающие в одном направлении (перевод с elliottwave com)

- 23 августа 2024, 14:40

- |

Растущий спрос на предметы коллекционирования совпал с бычьим рынком акций, наблюдавшимся на протяжении большей части 2010-х годов. К 2021 году рынок коллекционных предметов был раскален. Статья Yahoo! Finance от 10 января 2022 года сделала обзор: «Предметы коллекционирования взлетели до новых высот в 2021 году. Никогда еще в истории предметов коллекционирования не было такого интереса, как в 2021 году, когда рекордные цены были заплачены за монеты, комиксы, карточки с покемонами, видеоигры, NFT и даже старые видеокассеты VHS». Наш Elliott Wave Financial Forecast за февраль 2022 года учитывает этот повышенный интерес к предметам коллекционирования и гласит: «Мало кто подозревает, что непревзойденный энтузиазм по поводу раритетов, многие из которых не являются ни особенно редкими, ни старыми, является сигналом последнего ура». Это предсказание, похоже, сбывается на наших глазах. Elliott Wave Financial Forecast за август 2024 года показал графики винтажных кроссовок, бейсбольных карточек и классических автомобилей и дал комментарий:

Растущий спрос на предметы коллекционирования совпал с бычьим рынком акций, наблюдавшимся на протяжении большей части 2010-х годов. К 2021 году рынок коллекционных предметов был раскален. Статья Yahoo! Finance от 10 января 2022 года сделала обзор: «Предметы коллекционирования взлетели до новых высот в 2021 году. Никогда еще в истории предметов коллекционирования не было такого интереса, как в 2021 году, когда рекордные цены были заплачены за монеты, комиксы, карточки с покемонами, видеоигры, NFT и даже старые видеокассеты VHS». Наш Elliott Wave Financial Forecast за февраль 2022 года учитывает этот повышенный интерес к предметам коллекционирования и гласит: «Мало кто подозревает, что непревзойденный энтузиазм по поводу раритетов, многие из которых не являются ни особенно редкими, ни старыми, является сигналом последнего ура». Это предсказание, похоже, сбывается на наших глазах. Elliott Wave Financial Forecast за август 2024 года показал графики винтажных кроссовок, бейсбольных карточек и классических автомобилей и дал комментарий:( Читать дальше )

Сбер: покупать нельзя продавать

- 23 августа 2024, 10:54

- |

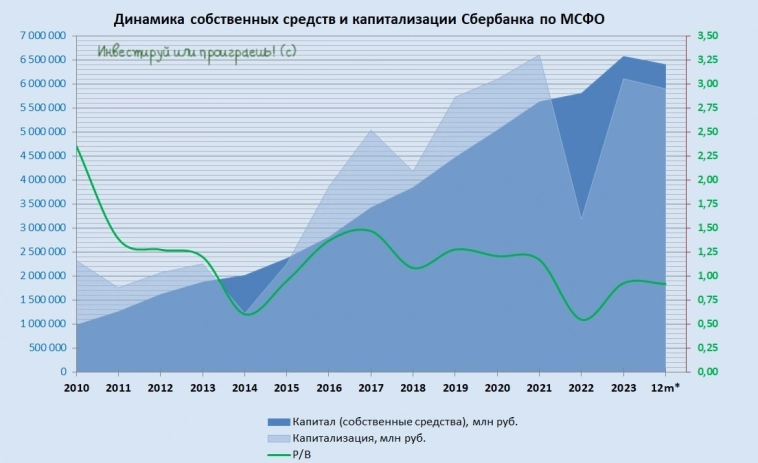

🤔 Ставьте запятую в заголовке там, где посчитаете нужным, но факт остаётся фактом: после коррекции последних недель Сбер уже торгуется ниже своей балансовой стоимости. Если быть точным, значение мультипликатора P/BV составляет на текущий момент уже 0,92х! Но так уж устроен рынок, что в такие пессимистичные периоды даже такие замечательные бумаги нафиг никому не нужны!

Напомню, исторически подобные времена оказывались очень подходящим моментом для долгосрочной и среднесрочной покупки акций российского банка №1, и что-то мне подсказывает, что и в этот раз эта теория обязательно будет доказана вновь, но доказать её смогут только самые терпеливые и хладнокровные инвесторы, которые умеют абстрагироваться от новостного шума, фронтовых сводок и данных по инфляции от ЦБ. Поэтому дописываю этот пост и до понедельника отключаюсь от всех новостей, нужно, видимо, отдохнуть на выходных, перед юбилейной для меня предстоящей неделей.

🧐 Что касается тех.анализа, то оптимисты на недельном графике Сбера, который приведён ниже, могут увидеть значимую зону поддержки 250-260 руб.

( Читать дальше )

Компания Sherwin-Williams показала выдающиеся результаты, установив новый рекорд.

- 22 августа 2024, 17:30

- |

В прошлый раз мы писали о ведущей компании по производству красок и покрытий Sherwin-Williams в октябре 2022 года. Тогда акции компании упали на 45%, и перспективы их роста были неясны, так как всё больше говорили о возможной рецессии.

Однако, проанализировав динамику падения акций и последовательность волн Эллиотта на часовом графике, мы предположили, что Sherwin-Williams, возможно, достигла нижней точки спада. Это предположение было основано на анализе графика акций и последовательности волн Эллиотта.

( Читать дальше )

Акционеров Норникеля ожидает дивидендная засуха?

- 22 августа 2024, 16:21

- |

🧐 Сезон корпоративной отчётности у нас в самом разгаре, и уже завтра свои финансовые результаты за первую половину 2024 года объявит ГМК Норникель. Сможет ли компания порадовать инвесторов позитивной отчётностью? Предлагаю порассуждать об этом вместе с вами.

И обрадовать тут особенно нечем: учитывая уже опубликованные производственные результаты ГМК и ценовую конъюнктуру на рынке металлов, можно прийти к выводу, что в отчётном периоде стоит ожидать двузначное снижение выручки и EBITDA.

К тому же менеджмент Норникеля в этом году неоднократно прямым текстом говорил о том, что ожидает скромный свободный денежный поток. Более того, с прошлого года при выплате дивидендов компания корректирует FCF ещё и на процентные расходы, а также выплаты неконтролирующим акционерам Быстринского ГОКа, среди которых Владимир Потанин. В результате чего потенциальная полугодовая ДД по акциям ГМК может составить скромные 2%, если компания вообще захочет распределять прибыль, а такие риски более чем высокие.

( Читать дальше )

Великобритания: как правительство ухудшает финансовые условия (перевод с elliottwave com)

- 22 августа 2024, 14:14

- |

В нашем июньском выпуске Global Market Perspective отмечается, что налоги в Великобритании в процентном отношении к ВВП достигли самого высокого уровня за последние десятилетия! В выпуске подробно рассматривается, как действия правительства часто ухудшают финансовое положение страны, а не улучшают его. Ниже приведен отрывок: «По мере того, как настроения становятся негативными, а экономика ухудшается, правительства будут пытаться обратить вспять спад. Однако две диаграммы ниже являются хорошим примером нашей давней точки зрения, что правительственные меры могут только ухудшить финансовые условия. Несмотря на шестидесятилетнюю тенденцию к снижению располагаемого дохода в домохозяйствах Великобритании, общие налоги в процентах от ВВП выросли до семидесятилетнего максимума. (Вы правильно прочитали: налоги в Великобритании сейчас хуже, чем в середине 1960-х, когда The Beatles выпустили «Taxman»!)».

В нашем июньском выпуске Global Market Perspective отмечается, что налоги в Великобритании в процентном отношении к ВВП достигли самого высокого уровня за последние десятилетия! В выпуске подробно рассматривается, как действия правительства часто ухудшают финансовое положение страны, а не улучшают его. Ниже приведен отрывок: «По мере того, как настроения становятся негативными, а экономика ухудшается, правительства будут пытаться обратить вспять спад. Однако две диаграммы ниже являются хорошим примером нашей давней точки зрения, что правительственные меры могут только ухудшить финансовые условия. Несмотря на шестидесятилетнюю тенденцию к снижению располагаемого дохода в домохозяйствах Великобритании, общие налоги в процентах от ВВП выросли до семидесятилетнего максимума. (Вы правильно прочитали: налоги в Великобритании сейчас хуже, чем в середине 1960-х, когда The Beatles выпустили «Taxman»!)».( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал