Блог им. EvgeniyPavlik

Стоит ли инвестировать в акцию, если её котировки на исторических максимумах?

- 17 октября 2023, 14:35

- |

Решил разобраться в этом вопросе и провел небольшое исследование, основанное на исторических данных движения котировок наиболее популярных акций из состава индекса МосБиржи!

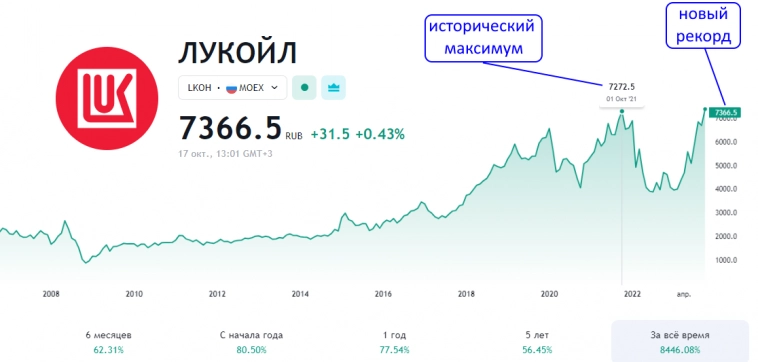

В нескольких последних постах на своих каналах и блогах я заявлял, что собираюсь инвестировать в акции ЛУКОЙЛА до конца текущего года на фоне дорогой нефти, высоких прогнозируемых дивидендов и других позитивных факторов для компании.

В комментариях некоторые читатели писали, что акции ЛУКОЙЛА находятся на исторических максимумах и стоит ждать коррекции.

С первого взгляда, это утверждение может показаться логичным.

Действительно, акции ЛУКОЙЛА за последнюю неделю смогли достичь уровня 7375 пунктов, тогда как исторический максимум был 7272 пункта!

Нередко, исторические максимумы в котировках служат сильными уровнями сопротивления и бывает так, что при их достижении акции отскакивают и снижаются.

Давайте разберёмся, действительно ли не стоит покупать акцию, если её котировки на максимумах.

С начала 2023 года около 25 эмитентов, чьи акции торгуются на Московской бирже, смогли похвастаться тем, что котировки их акций обновили исторические максимумы.

Многие другие компании очень близки к своим максимальным значениям по котировкам и одни инвесторы продолжают покупать их акции (я в их числе), а другие ждут коррекцию, но кто прав?

Чтобы не быть голословными, давайте проведем небольшое исследование на реальных котировках нескольких компаний из топа состава индекса МосБиржи и посмотрим, как они вели себя в прошлом, когда подходили к своим историческим максимумах. Происходил ли отскок и коррекция или акции пробивали максимум и продолжали рост.

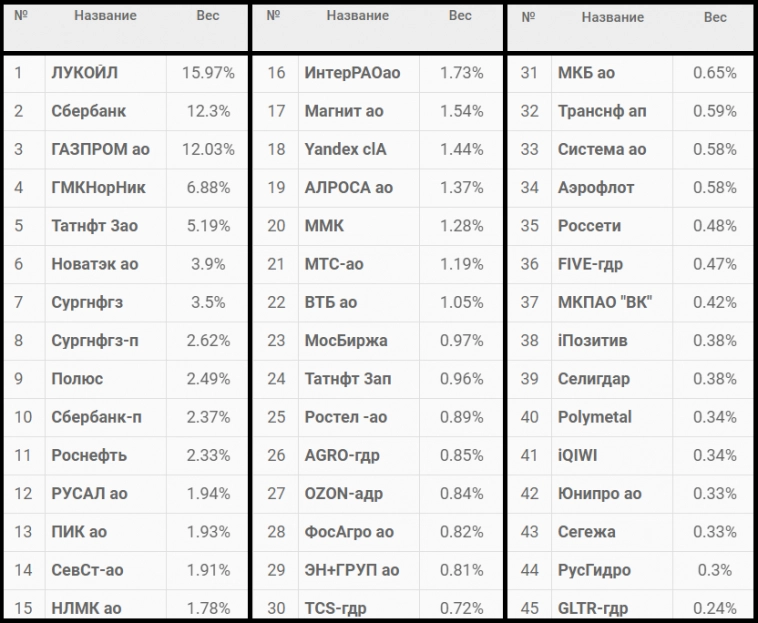

Итак, сначала давайте посмотрим, какой сейчас состав индекса Московской биржи и кто находится в лидера:

На данный момент, в индексе 45 компаний, наиболее привлекательных и перспективных для инвесторов.

Давайте возьмём первые 5 компаний из списка, проанализируем их котировки.

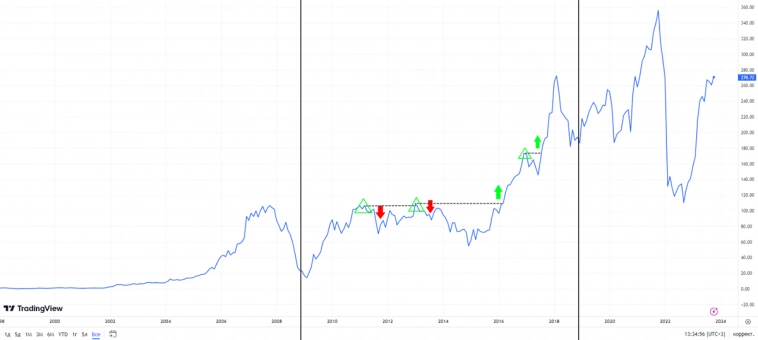

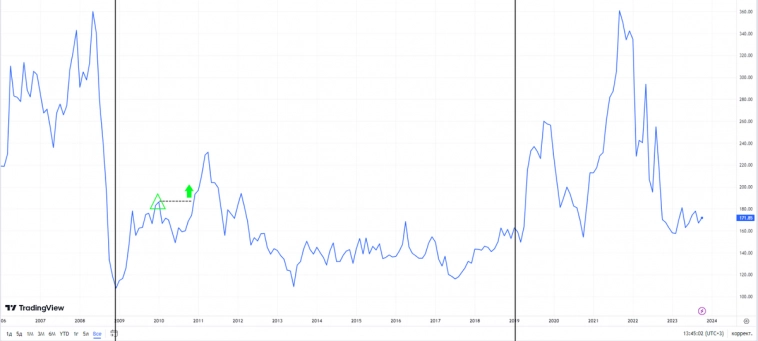

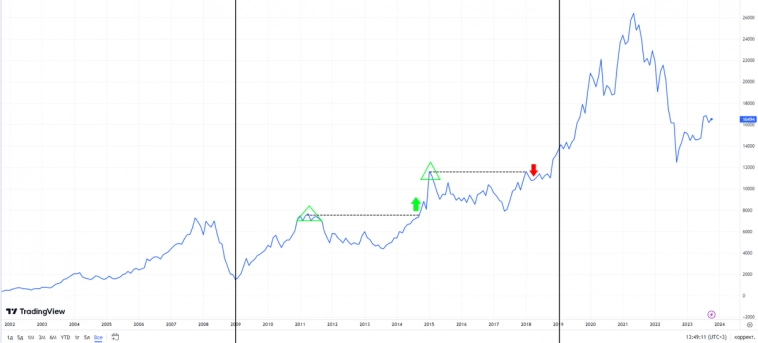

Котировки брал с 2009 года, после «Ипотечного кризиса США» и до 2019 года — начало пандемии и далее СВО. Период с 2009 по 1019 был самый спокойный промежуток на нашем рынке, где можно более точно оценить влияние исторических максимумов на дальнейшее движение котировок.

ЛУКОЙЛ

Как видите, за это время (10 лет) котировки акций ЛУКОЙЛА дважды обновляли свой исторический максимум и оба раза спокойно его пробивали.

Первый раз коррекция началась лишь спустя несколько месяцев после восходящего движения. А второй раз, после пробития максимума акции ЛУКОЙЛА росли около года без серьезных отскоков!

СБЕР

Со СБЕРОМ картина такая — за 10 лет, он два раза достигая максимума и корректировался от него, а два раза пробивал, продолжая расти.

Газпром

У Газпрома за 10-летний промежуток я нашёл только один максимум, который котировки спокойно преодолели и росли после этого еще около полугода.

Норильский никель

У Норникеля нашёл два максимума за период, один из которых акции прошли не замечая «преграды», продолжая рост. Второй же максимум вынудил котировки отскочить и флетовать около года до возобновления роста.

Татнефть

Акции Татнефти большинство свои исторических максимумов преодолевали без коррекций и продолжали расти.

Заключение

Как вы можете заметить, нет ничего страшного в том, чтобы инвестировать в акцию в моменте достижения ею своих максимальных исторических значений.

Традиционно, котировки продолжают рост, который может длится от нескольких месяцев до нескольких лет, пока не начинается явная коррекция.

Я всегда придерживался мнения: «ТО, ЧТО РАСТЁТ-СКОРЕЕ ВСЕГО, ПРОДОЛЖИТ РОСТ. А ТО, ЧТО ПАДАЕТ, СКОРЕЕ ВСЕГО, ПРОДОЛЖИТ ПАДЕНИЕ!»

Не помню уже, где я прочитал это утверждение, но с ним я согласен, поэтому и продолжаю инвестировать даже если котировки покупаемых мной акций находятся на своих исторических максимумах.

Ведь, ожидая коррекцию, можно упустить хорошую возможность заработать на продолжении роста акции, так и не дождавшись этой коррекции!

Подписывайтесь на мой ТЕЛЕГРАМ канал, там еще больше полезной информации.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендные акции

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- редомициляция

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

А если вспомнить, что: Костин заявил о большой вероятности отказа ВТБ от выплаты дивидендов за 2023 год, то совсем грустно становится

Если сравнить прибыль этих компаний приходящиеся на предыдущие максимумы, то мы увидим:

Лукойл-чп за 9 мес21го-540млрд

чп только за 1 полугодие 2023г-уже 565 миллиардов

Сбер-чп за 2018ый (как раз на этом уровне хая сейчас котировки) всего 811 млрд. за ВЕСЬ год

Только за 9 мес 2023го-уже 1,12 триллиона!

Прибыль Татнефть за весь 2019ый(предидущий хай) год-192млрд. Прибыль только за 1е полугодие 23го уже 146млрд.

Так что в расчете на рубль прибыли хай вовсе не хай, если присмотреться.

Газпром и Норку не сравниваю-у них особенная стать сильно отличающаяся от предидущих заев по ситуации. И если с Газпромом вектор движухи понятен и позитивен, то с Норкой сложнее-пока акционеры по дивидендам вразумительно не решат оценивать это компанию как-то тоскливо.

А вообще этот комментарий в пользу дивидендной стратегии Евгения-главное не сколько стоит, а насколько делится доходами с миноритариями.

Всем добра… и побольше!!@