дивидендные акции

Качественные дивидендные акции российского рынка

- 15 апреля 2020, 11:43

- |

Рассмотрим 5 компаний которые вошли в индекс дивидендых аристократов России. Укажу закредитованность компании и долю дивидендов в чистой прибыли, так как считаю необходимым смотреть на эти показатели, при выборе дивидендных акций.

1.Лукойл — одна из крупнейших частных нефтегазовых компаний. Платят дивиденды порядка 20 лет, пытаясь наращивать их каждый год подряд, что является рекордом на российском рынке.

Низкая закредитованность на уровне 33%

Доля дивидендов в ч.п. 28%, что позволяет инвестировать деньги на развитие бизнеса, и платить дивиденды.

2. Новатэк — является крупнейшим независимым производителем природного газа. Компания наращивает дивиденды на протяжении 17 лет. Сразу отмечу что дивидендны у компании не большие около 3-4% годовых, но растущая динамика выручки и неплохой потенциал в будущем, позволяет смотреть на компанию не только как на дивидендную, но и растущую.

Новатэк снизил уровень закредитованности с 51% в 2015 году, до 17% в 2019.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 6 )

Какие "дивидендные короли" "выбыли" из списка после 2008 г.? Какие компании, которые платят и увеличивают дивы каждый год и более 25 лет подряд, "выпадут из списка" после этого кризиса?

- 01 апреля 2020, 07:50

- |

Срок выплаты дивидендов увеличивается до 90 дней!

- 26 марта 2020, 17:12

- |

Срок выплаты дивидендов на акции АО доверительным управляющим и другим зарегистрированным в реестре акционерам в 2020 году может быть увеличен до 90 дней с даты, на которую определен круг лиц, имеющих право на получение дивидендов.

Данная норма содержится в поправках к закону об АО, которые комитет Госдумы по собственности на заседании в четверг одобрил к принятию.

Согласно действующему законодательству, срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему не превышает 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам — 25 рабочих дней.

Как следует из поправок, с которыми ознакомился «Интерфакс», срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров, а также другим зарегистрированным в реестре акционеров лицам не должен превышать 90 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

Законопроект планируется рассмотреть во втором чтении 31 марта на пленарном заседании Госдумы.

Ко дню клиента «Открытие Брокер» выпустил антикризисные портфели ценных бумаг

- 19 марта 2020, 12:49

- |

Распространение коронавируса и развал сделки ОПЕК+ по ограничению добычи нефти негативно отразились на финансовых рынках по всему миру. На этом фоне индекс МосБиржи упал с начала года более чем на 30%, а РТС потерял более 40%. Однако, по оценкам «Открытие Брокер», в такой ситуации многие активы становятся интересными для долгосрочных инвестиций. В то же время клиентам очень сложно принимать инвестиционные решения в момент обвала на рынке: им требуется помощь профессионалов. Проанализировав ситуацию, аналитики компании подготовили для инвесторов три антикризисных портфеля – «Облигации плюс», «Дивидендные истории» и «Великолепная девятка», приурочив это предложение к международному дню клиента 19 марта.

( Читать дальше )

Что мне делать сейчас? Опытные игроки на бирже помогите!

- 03 марта 2020, 12:33

- |

Что мне делать сейчас? Опытные игроки на бирже помогите!

Ситуация моя ужасная — хочу перейти с демки на настоящий квик с деньгами но никак не могу решить купить или продать мне Ришку сегодня?

Очень страшно сделать первый шаг!

Или во обще собрать реальный портфель акций с дивидентами для своей пенсии лет в 45-47? говорят нужно покупать акции когда льеться кровь! как вчера было и на той неделе, еще не поздно наверно.

Помогите советом!

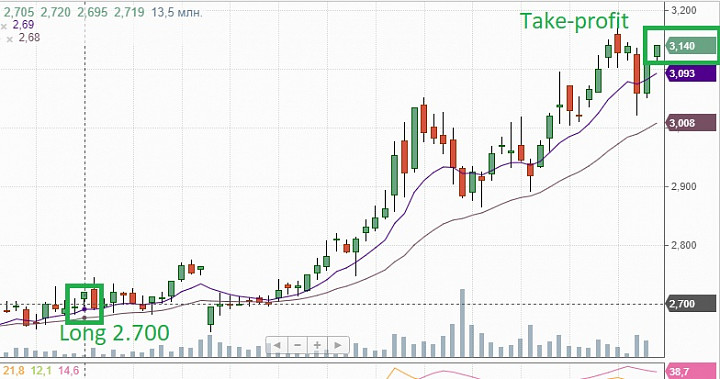

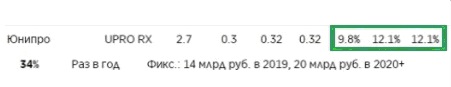

Продали дивидендную бумагу Юнипро с прибылью +20% за 3 месяца.

- 20 февраля 2020, 11:09

- |

25 ноября прошлого года покупали дивидендную акцию Юнипро по 2,700 рублей за акцию. В чем заключалась идея. В 2019 году «Юнипро» приняла новую дивидендную политику. По ней она планирует платить не менее двух раз в год. Поскольку в 2020 году запустится третий блок Березовской ГРЭС, у «Юнипро» появится возможность выплатить дивидендами ₽20 млрд. Это ₽32 в пересчете на одну акцию. Годовая дивидендная доходность может составить 12%. Проведя несложные расчеты,

( Читать дальше )

Как выбирать дивидендные акции в США?

- 10 февраля 2020, 00:48

- |

Что важно при выборе дивидендных акций? Ответ, казалось бы, очевиден. Дивидендная доходность. Однако если все так упрощать, легко угодить в ловушку собственной жадности. Эта ловушка заключается в том, что на дивидендную доходность влияет 2 фактора: 1) Размер дивидендов и 2) Текущая цена (Дивидендная доходность = Размер дивидендов / Текущая рыночная цена акции).

( Читать дальше )

дивидендные акции на замену ОФЗ

- 03 декабря 2019, 19:54

- |

Продал часть облигаций (длинные ОФЗ), решил попробовать дивидендные акции.

Посмотрел список Ларисы Морозовой — спасибо.

https://smart-lab.ru/blog/575638.php

Взял эмитентов, входящих в Индекс, их отчетность за 9 месяцев и 2 критерия:

1. Выручка должна расти (желательно, выше инфляции)

2. Должна расти чистая прибыль

Получилось не так много кандидатов на покупку:

эмитент |

дд% |

выручка |

чист приб |

СургутНГ п |

18,16 |

2,3% |

-80,7% |

Северсталь |

15,24 |

-2,7% |

-5,4% |

НЛМК |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал