дивидендные акции

Где и как смотреть историю дивидендов компаний из США

- 12 февраля 2022, 12:38

- |

используя сайт macrotrends.net показываю разные случаи с такими акциями:

регулярный рост дивидендов(XOM, Apple), нерегулярные/нестабильные выплаты(Rio Tinto, MTS),

резкая отмена(Vail resort),

снижение выплат и цены акций при росте самой доходности(Kraft Heitz) и так далее…

Мой посыл: анализируйте дивидендную историю + попробуйте облигации.

Опрос — битва сайтов начинается: Macrotrends VS Finviz

Как сделать, что бы купоны и дивиденды приходили на текущий счёт в Альфабанк

ТОП 10 КАЧЕСТВЕННЫХ ДИВИДЕНДНЫХ АРИСТОКРАТА США в 2022г.

- 05 февраля 2022, 17:20

- |

ТОП 10 КАЧЕСТВЕННЫ НАДЕЖНЫХ ДИВИДЕНДНЫХ АРИСТОКРАТА США в 2022 году. В этом видео обсудим, что такое дивидендные аристократы, какие требования к ним предъявляются. Рассмотрим актуальный список дивидендных аристократов. Осуществим подробный обзор выбранных автором компаний. Рассмотрим, как правильно инвестировать в дивидендых аристократов. Список рассматриваемых компаний: Johnson & Johnson (JNJ), The Procter & Gamble Company (PG), Exxon Mobil Corporation (XOM), Chevron Corporation (CVX), 3M Company (MMM), Air Products and Chemicals (APD), Emerson Electric (EMR), T. Rowe Price Group (TROW), Genuine Parts Company (GPC), Realty Income Corporation (O)

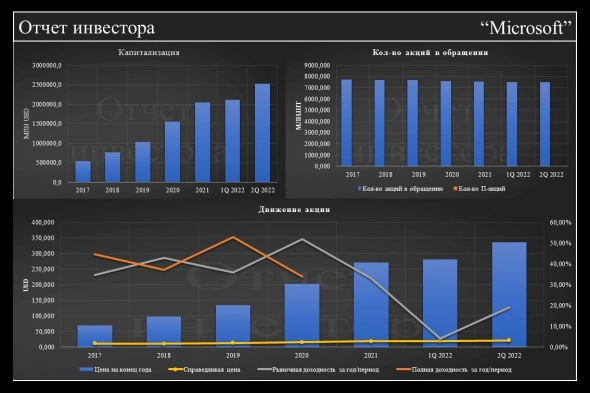

Фундаментальный анализ по Microsoft

- 27 января 2022, 17:27

- |

Выкладываю фундаментальный анализ по Microsoft

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Выплата пособий всем гражданам имеющим подтвержденный доход по справке 2НДФЛ от Путина

- 24 января 2022, 22:26

- |

Для получения пособия необходимо

1. Подать заявку в ваш банк на потребительский кредит на сумму до 400 тыс. руб. на 5 лет и с процентной ставкой не более 16% годовых без страховки2. После одобрения кредита открыть ИИС брокерский счет с зачислением дивидендов на второй обычный брокерский счет.

открытие счета бесплатно и если не было операций по счету то обслуживание так же бесплатно.

3. Устанавливаем мобильное приложение от брокера/банка на телефон и настраиваем уведомление о достижении цены акций ниже суммарных дивидендных выплат в следующие 5 лет и с учетом переплаты по кредиту. (см. расчеты ниже)

4. При получение уведомлений подписываем онлайн предодобренный кредит максимально быстро, так как цены акций подвержены волатильности.

( Читать дальше )

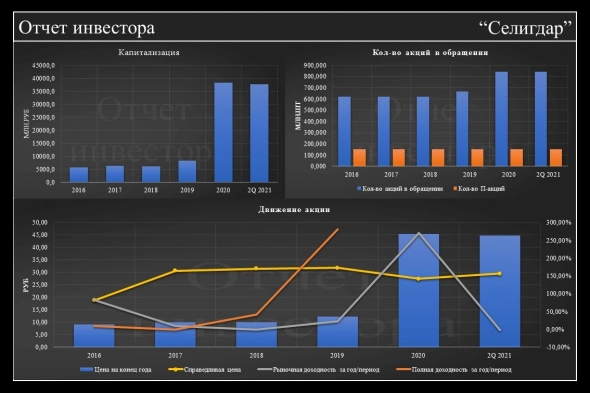

Инвестиция, которая принесла мне 443%

- 19 января 2022, 15:55

- |

5 лет назад я купил акции золотодобывающей компании Селигдар. Тогда никакого кризиса и роста золота и в помине не было, но я понимал, что золото, после 6-ти летнего падения и боковика, должно было обновить свои исторические максимумы, к тому же и рынок слишком долго рос и должна была случиться полномасштабная коррекция, что привело бы к спросу на золото, как защитный актив.

5 лет назад я купил акции золотодобывающей компании Селигдар. Тогда никакого кризиса и роста золота и в помине не было, но я понимал, что золото, после 6-ти летнего падения и боковика, должно было обновить свои исторические максимумы, к тому же и рынок слишком долго рос и должна была случиться полномасштабная коррекция, что привело бы к спросу на золото, как защитный актив.

( Читать дальше )

обзор REIT с дивидендной доходностью более 9% годовых в долларах

- 04 января 2022, 19:19

- |

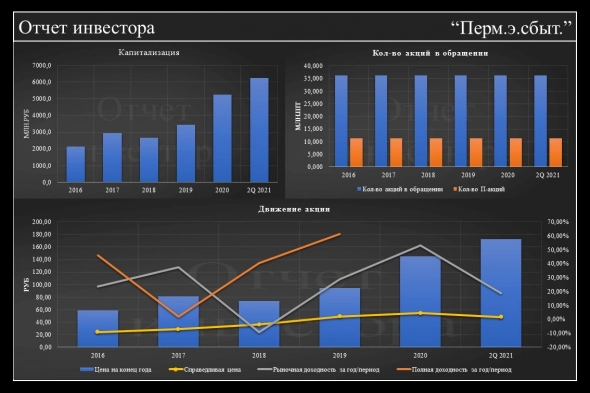

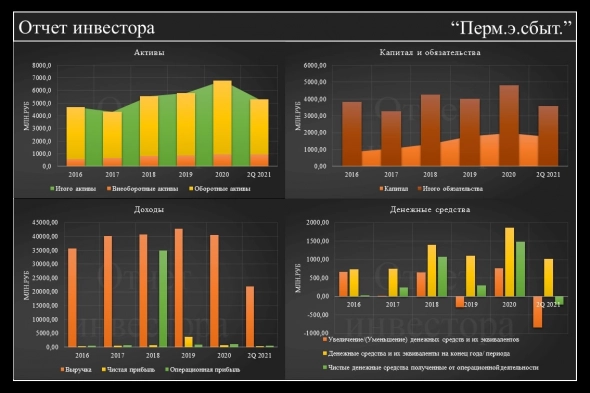

Фундаментальный анализ по Пермэнергосбыт

- 29 декабря 2021, 23:42

- |

Выкладываю фундаментальный анализ по Пермэнергосбыт

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

💰 Детский Мир прибавит к финальным дивидендам за 4кв 2021г нераспределенную прибыль за 9м 2021г

- 16 декабря 2021, 23:18

- |

Об этом на вебинаре со СберИнвестициями сообщил представитель компании. На дивиденды за 9м 2021г было направлено 60% от скор. ЧП по РСБУ, хотя обычно компания платит 100% и неоднократно заявляла приверженность данному принципу.

Однако на декабрьские дивиденды Детский Мир решил направить меньше прибыли, так как в России случился ноябрьский локдаун. Сейчас негативные факторы прошли, локдауна до Нового года точно не будет, а это значит, что финальные дивиденды, вероятно, будут на уровне 100% по РСБУ. + к ним прибавится около 2,5 млрд. нераспределенной за 9м 2021 ЧП. Это около 3,4 рубля на акцию.

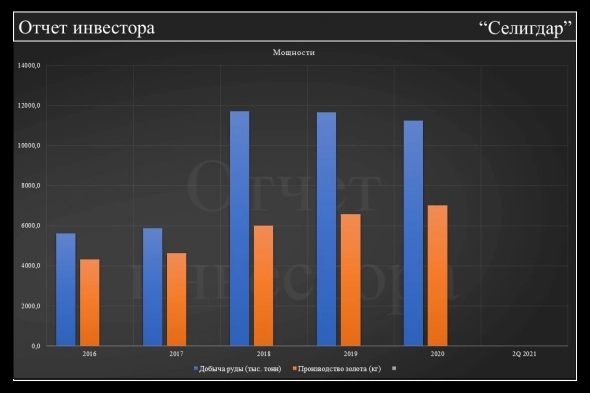

Фундаментальный анализ по Селигдар

- 16 декабря 2021, 17:43

- |

Выкладываю фундаментальный анализ по Селигдар

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал