дивдоходность

Вряд ли акционеры металлургических компаний откажутся от дивидендов - Московские партнеры

- 16 июля 2020, 20:05

- |

Сегодня многие задаются вопросом – сохранится ли эта тенденция в ближайшем будущем? Вопрос хороший. Отмечу, что во 2 квартале компании показали некоторое снижение операционных показателей (см. таблицу), что, скорее всего, будет означать снижение и по финансам.

Однако, на мой взгляд, это не критический фактор. Северсталь и НЛМК снизили выпуск не столь значительно, чтобы об этом беспокоиться. А у ММК был свой фактор – капремонт доменной печи №2, который, кстати, завершился в июне. Ну и общая для всех причина известна: карантин и локдаун в экономике страны.

В последующие кварталы, полагаю, все будет нормально, то есть провал у нас будет только во 2 квартале. Если, конечно, не случится так называемой второй волны.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции ММК под натиском негатива - Велес Капитал

- 16 июля 2020, 19:39

- |

Котировки акций ММК находятся вблизи локального минимума, сформировавшего двойное дно. Этот уровень заметно ниже позиций бумаг Северстали и НЛМК даже с учетом их дивидендных отсечек. На наш взгляд, причина текущей слабости акций ММК заключается в результате сложившейся конъюнктуры, которая обнажила самые слабые места компании: плохая географическая диверсификация и низкая степень интеграции, что было дополнено переносом рекомендации по дивидендам за первый квартал 2020 г. Ниже мы рассмотрим эти факторы в отдельности.

( Читать дальше )

Восстановление акций металлургических компаний будет говорить об оживлении всего рынка - Финам

- 16 июля 2020, 16:22

- |

Хотелось бы сказать, что по российскому рынку мы находимся у нижней границы бокового канала и есть потенциал подрасти. Американский рынок находится у верхней границы канала, вряд ли будут силы пойти выше. Но на следующей неделе будут отчитываться компании финтех сектора, что будет поддерживать рост.

В России отчитались «Северсталь», НЛМК и ММК – неплохие отчеты с учетом больших проблем с логистикой поставок и спросом. Компании показывали высокую дивидендную доходность, учитывая, что Китай восстанавливается, спрос на металлургию также будет восстанавливаться. Металлургическая отрасль является опережающей отраслью, восстановление акций этих компаний будет говорить об оживлении всего рынка.Кабаков Ярослав

ИК «Финам»

ЛСР не откажется от выплаты дивидендов в 2021 году - Велес Капитал

- 15 июля 2020, 23:04

- |

Ипотека. С 17 апреля по 1 ноября в России действует государственная программа льготной ипотеки на новостройки со ставкой до 6,5%. Программа охватывает ипотечные кредиты суммой до 12 млн руб. в Москве, Санкт-Петербурге и соответствующих областях; до 6 млн руб. – для прочих регионов. Лимит программы по субсидируемой ипотеке — 740 млрд руб. Программа стала мощным драйвером покупательского спроса. В Санкт-Петербурге число ипотечных сделок на объекты ЛСР увеличилось в мае в полтора раза, 82% из них — сделки по программе субсидированной ипотечной ставки. В Москве в мае больше половины ипотечных сделок, которые компания передала в Росреестр на регистрацию, были проведены с использованием льготной ипотеки. По мнению компании, значительная часть средств программы либо уже выбрана покупателями, либо находится в стадии одобрения в банках. Это может привести к ее досрочному завершению.

( Читать дальше )

Отчетность Газпрома неплохая, но результаты 2 квартала могут быть слабее - Промсвязьбанк

- 15 июля 2020, 12:32

- |

Газовый концерн Газпром получил чистый убыток по итогам первого квартала 2020 года в размере 116 миллиардов рублей по сравнению с 536 миллиардами рублей чистой прибыли годом ранее, сообщил концерн. Выручка Газпрома в отчетном квартале составила 1,7 триллиона рублей против 2,3 триллиона рублей годом ранее. Газпром немного повысил оценку инвестиций группы на 2020 год до 1,646 триллиона рублей, следует из отчетности. Скорректированный чистый долг Газпрома к показателю EBITDA вырос в первом квартале до 1,5х с 1,4х в четвертом квартале 2019 года.

Мы оцениваем отчетность Газпрома как неплохую, но опасаемся, что результаты 2 кв. могут быть слабее. Так, если в 1 кв. средние спотовые цены на газ в Европе составляли 68 долл./1 тыс. куб. м., то во 2 кв. – уже 59,7 долл./1 тыс. куб. м. Однако, по нашим оценкам, ценовое «дно» все же было пройдено, и некоторое улучшение можно ожидать с 3 кв. Что касается выплаты дивидендов, то, во-первых, Газпром сохраняет планы направить на выплату 40% от чистой прибыли по МСФО, во-вторых, положительным моментом выступает корректировка на неденежные статьи, согласно дивполитике. Даже с учетом ожидаемых более слабых результатов во 2 кв. и вероятного ухода FCF в отрицательную зону, мы ждем, что по итогам 2020 г. Газпром сможет выплатить от 8 до 8,8 руб./акцию, что дает доходность от 4,1 до 4,5% (от цен на конец 14.07.2020). Наша рекомендация по Газпрому составляет 246 руб./акцию, потенциал роста – 26%.Промсвязьбанк

Показатели Газпрома превзошли ожидания рынка по выручке и EBITDA - Атон

- 14 июля 2020, 21:19

- |

· Несмотря на чистый убыток от курсовых разниц, с учетом корректировок, в соответствии с дивидендной политикой, величина чистой прибыли, которая использовалась бы для расчёта дивидендов по итогу 1К составила бы 288 млрд руб (DPS в размере 4.87 руб., доходность 2.5%).

· Группа подтвердила сделанный ранее прогноз по экспортным объемам (166-167 млрд куб. м) и ценам ($133/ тыс. куб. м) и ожидает восстановления рынка в 4К20.

Мы подтверждаем наш позитивный долгосрочный прогноз по Газпрому, хотя ожидаем ухудшения финансовых показателей во 2К и 3К, учитывая давление неблагоприятной макроэкономической конъюнктуры.

Финансовые результаты за 1К20 оказались выше консенсуса по EBITDA. Выручка (1 740 млрд руб., +2% против АТОНа, +1% против консенсуса) упала на 11% кв/кв и 24% г/г из-за снижения продаж газа, преимущественно в Европе (-17% г/г), и рухнувших цен на газ в 1К (долларовая цена в странах дальнего зарубежья упала на 37% г/г). EBITDA составила 507 млрд руб., увеличившись на 42% кв/кв (+8% против АТОНа, +11% против консенсуса). EBITDA в 1К20 оказалась выше прогнозов, так как снижение выручки и рост расходов на персонал на 16% кв/кв были компенсированы прибылью от валютной переоценки дебиторской задолженности и выданных займов (115.6 млрд руб.) и снижением стоимости покупных нефти и газа на 21% кв/кв. Чистая прибыль ушла в отрицательную зону (-116 млрд руб.) из-за убытка от курсовых разниц в размере 551 млрд руб. Вместе с тем, с учетом корректировок на неденежные статьи, величина чистой прибыли, которая использовалась бы в качестве базы для расчета дивидендов по итогам 1К, составит 288 млрд. руб.; в этом случае, при минимальном коэффициенте выплат в 40%, предусмотренном дивидендной политикой на 2021, сумма дивиденда на акцию составила бы 4.87 руб. (доходность 2.5%).

( Читать дальше )

Дивидендные акции: движущая стоимость на волатильных рынках

- 10 июля 2020, 15:55

- |

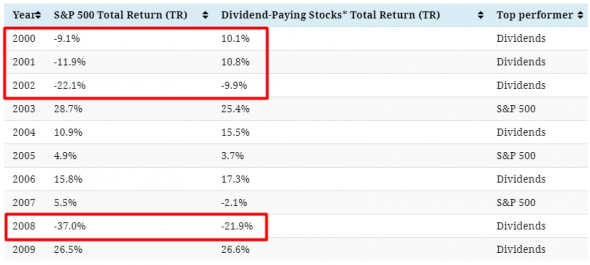

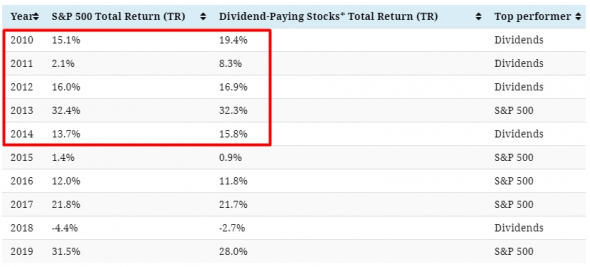

Когда рынки разворачиваются в худшую сторону, дивиденды часто могут стать буфером против падения.

Год за годом компании, выплачивающие дивиденды, вкладывают деньги в карманы акционеров — и могут предлагать столь необходимую стабильность в периоды высокой волатильности. Вложение дивидендов может помочь компенсировать неожиданные спады, генерируя основной источник дохода.

Дивиденды могут помочь снизить риск в портфелях инвесторов, когда рынки выходят на неспокойную территорию.

Рост дивидендов свидетельствует о силе компании, это также может указывать на то, что у компании есть экономический характер — устойчивое конкурентное преимущество.

Из статистических наблюдений с 2000 г. видно, что при падении SP500 дивидендный сток вел себя лучше; при падении — тоже (исключением стали 2015-2017 гг. и 2019г. роста).

***Не забывайте подписываться на наш канал в телеге

Дивиденды РусГидро за 2019 год могут составить 0,045 рубля на акцию с доходностью 5,9% - Газпромбанк

- 10 июля 2020, 12:08

- |

Текущая дивидендная политика «РусГидро» ориентируется на выплату 50% от прибыли по МСФО, но не менее чем средний объем выплат за последние три года. Исходя из этого подхода, «РусГидро» оценивала размер дивидендов за 2019 г. не менее чем в 0,036 руб. на акцию.

Мы отмечаем, что сообщение о возможной выплате «РусГидро» 50% от своей чистой прибыли по РСБУ как дивиденда за 2019 г. не подтверждено. Однако в гипотетическом случае принятия такого подхода дивиденды «РусГидро» за 2019 г. могут составить 0,045 руб. на акцию с доходностью 5,9%, что примерно на четверть превысило бы ранее озвученную планку в 0,036 руб. на акцию с доходностью 4,8%.Газпромбанк

Возникшая вероятность такого сценария может несколько улучшить восприятие рынком инвестиционной истории «РусГидро».

По итогам 2020 года Евраз будет скуп на дивиденды - Велес Капитал

- 08 июля 2020, 21:17

- |

Металлургическая отрасль в ряде регионов начала восстановление в апреле, на некоторых локальных рынках улучшение конъюнктуры сдерживается карантинными ограничениями. Мировой рынок угля, на наш взгляд, далек от баланса, и основные бенчмарки все еще находятся вблизи локального минимума. Из-за высокой зависимости «Евраза» от цен на уголь и проблем в этом сегменте котировки акций компании отстали от бумаг других представителей сектора. Мы прогнозируем восстановление основных рынков сбыта компании в 2022 г. и считаем, что текущий кризис является привлекательным моментом для покупки акций «Евраза».

С начала года к 7 июля акции «Евраза» потеряли 27% по сравнению с падением на 4%, 8% и 0% у Северстали, ММК и НЛМК соответственно. Восстановление котировок компании протекает более медленно нежели у других представителей отрасли. На наш взгляд, основными причинами такого поведения является сильная зависимость компании от цен на уголь, относительно высокая долговая нагрузка и низкая предсказуемость дивидендов по итогам первого полугодия и всего 2020 года.

( Читать дальше )

Центральный телеграф - новый дивидендный фаворит - Финам

- 08 июля 2020, 19:49

- |

На днях было принято решение о выплате рекордных дивидендов «Центрального телеграфа»: по «обычке» и по «префам» будет выплачено по 11,83 рублей за бумагу. Это привело к резкому росту бумаг, дивидендная доходность по ним составляет порядка 40%. Закрытие реестра назначено на 10 августа, еще можно заработать.

Но надо предупредить, что это экстремальная выплата, так как «Телеграфу» удалось продать здание в центре Москвы. В будущем году дивидендов не будет. Надо быть осторожным, оставаться в бумагах не стоит, тем более, что ликвидность у акций невысокая.Калачев Алексей

ГК «Финам»

Не так давно было принято решение «Ростелекома» о выплате дивидендов, доходность составит порядка 6%.

Сегодня последний день в дивидендах торгуется «ЛУКОЙЛ», по ним можно получить доходность на уровне 6,5%. Завтра ожидается дивидендный гэп. Последний день в дивидендах торгуются и бумаги ОГК-2 с доходностью 7%. «Детский мир» — около 3%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал