декларация 3-НДФЛ

Грубые ошибки при декларировании доходов по операциям на фондовом рынке

- 09 октября 2017, 21:26

- |

Тему сегодняшней статьи выбрала не случайно, дело в том, что за последний месяц я не первый раз сталкиваюсь с ошибками при заполнении декларации 3-НДФЛ. Вот недавно ко мне обратился клиент и попросил оформить ему декларацию по факту продажи акций в июле 2017 года. Так как текущий год еще не закончился, и декларировать доход за 2017 год рано, я попросила его подождать. Но выяснилось, что ему сказали в юридической компании, что подавать декларацию 3-НДФЛ за 2017 год по факту продажи ценных бумаг можно уже сейчас. А если до конца года будут еще сделки, то потом можно сделать вторую декларацию за тот же год. Причем, не корректировку первой, а вообще отдельную вторую декларацию. Друзья, это грубая ошибка!!!

Я постараюсь объяснить – декларация – это документ, «бумага», отчет (назвать можно по разному), который показывает налоговой инспекции, какой доход нами получен за год (именно за год в целом) и какую сумму налога нам надо заплатить или вернуть.

( Читать дальше )

- комментировать

- 1.3К | ★33

- Комментарии ( 2 )

Какими документами можно подтвердить свое право на инвестиционный вычет?

- 28 сентября 2017, 08:51

- |

Сегодня хочу рассказать о том, каким документом можно подтвердить право на инвестиционный вычет (в сумме, внесенной на индивидуальный инвестиционный счет ИИС). Почему именно такой вопрос? Меня в последнее время часто спрашивают об этом, и я решила привести письмо ФНС России, где налоговики рассказывают об этом.

Как мы знаем, государство нам дало возможность вернуть 13% с суммы, которая внесена на ИИС, но не более 13% от 400 000 рублей в год. Об этом говорит нам статья 219.1 НК РФ. В подпункте 2 пункта 3 статьи 219.1 НК РФ указано, что «налоговый вычет предоставляется налогоплательщику при представлении налоговой декларации на основании документов, подтверждающих факт зачисления денежных средств на индивидуальный инвестиционный счет». Что это за документы?

Так вот, налоговая служба отвечает на этот вопрос – в случае перевода денежных средств на индивидуальный инвестиционный счет с иного счета внутреннего учета, ранее открытого налогоплательщиком у данного профессионального участника рынка ценных бумаг на основании договора о брокерском обслуживании, факт зачисления денежных средств на индивидуальный инвестиционный счет может быть подтвержден, например,

( Читать дальше )

Все виды инвестиционного вычета – особенности возврата налога

- 27 сентября 2017, 11:10

- |

Как я обещала, я собрала информацию об инвестиционном вычете (у него три подвида) и представляю ее в форме таблицы, чтобы было удобно смотреть.

Добрый день всем!

Такое ощущение, что визуально таблица не вся помещается. Кому неудобно смотреть таблицу, ниже идет картинками информация...

|

Положительный финансовый результат от продажи (погашении) ценных бумаг |

Сумма, внесенная на ИИС, но не более 400 тыс.руб. в год |

Положительный финансовый результат, полученный по операциям на ИИС |

Условия получения вычета |

1. Ценные бумаги находились в собственности более трех лет; 2. Ценные бумаги были приобретены с 02.01.2014 года; 3. Ценные бумаги обращаются на ОРЦБ; 4. Вы являетесь налоговым резидентом в том календарном году, в котором вы получили доход от продажи; |

( Читать дальше )

Как вернуть НДФЛ и зачесть все убытки: пошаговая инструкция

- 26 сентября 2017, 08:50

- |

Все об инвестиционном вычете

Правило первое – зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

- комментировать

- 16.9К |

- Комментарии ( 69 )

Маленькая ошибка в программе может привести к неверной сумме зачета убытка

- 05 июня 2017, 22:51

- |

Сегодня хочу в своей статье обратить внимание всех, кто самостоятельно заполняет декларацию 3-НДФЛ в программе «Декларация 2016», скачанной с сайта налоговой службы, на один момент: если в определенной строке не поставить нужную «галку», то программа не будет считать зачет между убытками и прибылью по операциям на фондовом рынке. Или она посчитает, но не правильно.

Многие из вас скажут мне, что проста и понятна эта программа. Это так, но я сама не первый раз вношу поправки в декларацию людям, которые меня просят исправить. Вроде и суммы внесены были все верно, а понять не могут – почему неверно расчет в итоге получается.

Давайте я на примере сразу показывать буду. Допустим, у вас есть за 2016 год прибыль по операциям с ценными бумагами (код дохода по справке 2-НФДЛ «1530») у одного брокера, а у второго брокера в этом же 2016 году у вас по итогам года убыток (по тем же операциям).

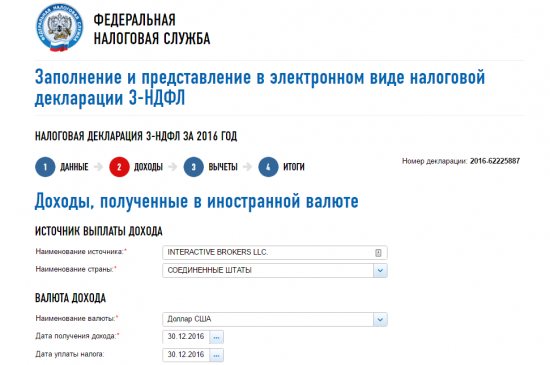

Или вторая ситуация, у вас была получена прибыль через иностранного брокера за 2016 год и вы внесли все операции в программу, а потом заносите суммы со справки 2-НДФЛ (у второго российского брокера по итогам этого же года – убыток). Например, на первой картинке мы видим, как мы внесли данные по убыткам 2016 года от российского брокера – доход 500 000 рублей, расходы на приобретение бумаг 750 000, убыток «250 000» рублей должен у нас сократить налоговую базу по иностранному брокеру.

( Читать дальше )

Сроки по декларированию доходов «поджимают»: как не попасть на штраф?

- 20 апреля 2017, 10:12

- |

Добрый день, коллеги. Давно не писала, сейчас «горячая» пора по подготовке декларации 3-НДФЛ. Особенно горяча она для тех, кто обязан сдать декларацию, например, это граждане, получившие доходы за пределами России.

Сейчас тороплюсь подготовить документы для трейдеров, кто получил прибыль через иностранных брокеров. И хотела рассказать вам о том, как избежать штрафа при пропуске сдачи декларации 3-НДФЛ.

Например, вы в командировке и у вас срочная работа; не успеваете обработать отчет брокера, а не секрет, что отчет зарубежного брокера для многих чуть проще китайской грамоты; да много может быть причин – а срок сдачи установлен у нас в этом году – 2 мая. Не надо опаздывать со сроком. Я советую вам подготовить «сырую» декларацию и отразить в ней те суммы, которые вы успели обработать. Вы сможете ее сдать в срок, вы срок не пропускаете, и у вас уже на все 100% нет нарушений.

Что делать дальше? Вы спокойно, до 15 июля 2017 года готовите свою декларацию, проверяете данные, и подаете корректировку № 1. Что мы имеем: первое – вы правильно отразили свои доходы;

( Читать дальше )

Если Вы успешный трейдер

- 02 апреля 2017, 11:14

- |

А она не для средних умов!

— Так для кода дохода 1010 (дивы), для отметки вычета с кодом 601 необходимо уменьшить налоговую базу на величину вычета.

— Для того чтобы применить вычет 222, необходимо для дохода с кодом 1530 указать вычет 201 + 222;

— Для того чтобы применить вычет 210, необходимо для дохода с кодом 1532 указать вычет 207 + 210;

Кроме того, неоходимо все-таки заработать на бирже, чтобы применить вычеты по убыткам прошлых лет по налоговым регистрам за 2014-15 года.

Затем покупаем сканер, все сканируем, заходим в личный кабинет налоговой и отправляем декларацию через интернет.

Таким образом государство должно мне вернуть 7000 рублей. Конечно мне жалко уточку и домик для уточки, но 7000 мне придется вернуть!

3-НДФЛ: инструкция по заполнению декларации для трейдеров и инвесторов

- 27 марта 2017, 11:30

- |

Продолжаем тему налогов для частных инвесторов и трейдеров, торгующих через иностранного брокера. Ранее мы рассмотрели, как подготовиться к сдаче 3-НДФЛ и как рассчитать доход для уплаты налога. В этом обзоре мы разберем, как самостоятельно заполнить и отправить декларацию. Проще всего это сделать через специальный онлайн-сервис «Личный кабинет налогоплательщика».

( Читать дальше )

Отчетное время для инвестора: если брокер зарубежный, какие отчеты надо подготовить в 2017 году?

- 27 января 2017, 10:56

- |

Всем добрый день. Тему сегодняшней статьи я выбрала не случайно. Ко мне обратились с вопросом — гражданин, налоговый резидент России совершает торговые операции на фондовом рынке через зарубежного брокера. У него в ноябре 2016 года были совершены только сделки по покупке бумаг, сделки по продаже этих бумаг пошли уже в 2017 году. Надо ли ему отчитываться и платить налог или нет?

Я рассказала, что платить НДФЛ и сдавать декларацию 3-НДФЛ, в которой будет указываться сумма только расходов на покупку ценных бумаг, не надо. Но клиент настаивал на том, что он читал об обязанности отчитаться. Оказывается, что он спутал два вида отчета: отчет о движении средств на счетах в зарубежных банках и налоговую декларацию 3-НДФЛ.

Да, я никогда ранее не расписывала, что есть два вида отчета. Внимание, как обычно, уделялось одной декларации 3-НДФЛ.

Поэтому сегодня хочу написать об отчете о движении средств на счетах в зарубежных банках. Это, если можно так сказать, второй вид отчета, который не зависит от вашей прибыли или убытков, не зависит от количества сделок.

( Читать дальше )

Как правильно выбрать вид инвестиционного вычета

- 13 октября 2016, 12:30

- |

Ранее мы уже писали о новом виде налогового вычета — инвестиционном, но хотелось бы остановиться подробнее на этой теме, потому что есть в чем «запутаться». Поэтому, я решила еще раз рассказать об этом.

Порядок получения нового инвестиционного вычета регулируется статьей 219.1 Налогового кодекса. Итак, согласно этой статье можно получить три вида вычета

1) При продаже ценных бумаг, которые были вами приобретены после 1 января 2014 года и вы ими владели не менее трех лет, доход от продажи можно смело сократить на вычет. Размер вычета будет равен положительному финансовому результату от продажи ценной бумаги.

Такое правило действует только в отношении бумаг, купленных после 1 января 2014 года.

2) Вычет для тех граждан, которые открыли индивидуальный инвестиционный счет. И вот тут мы разделим этот «второй» вид вычета на два подвида (потому что они касаются только случая открытия индивидуального инвестиционного счета):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал