башнефть

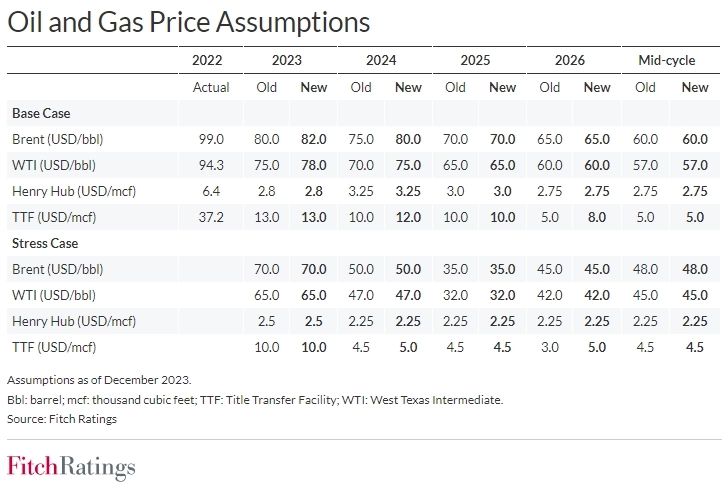

Fitch Ratings в базовом сценарии повысило прогнозы цен на нефть в Европе в 2024г до $80 с $75 ранее

- 08 декабря 2023, 22:39

- |

Повышенные прогнозы по эталонам нефти Brent и WTI на 2024 год поддерживаются продолжающимися попытками ОПЕК+ поддержать цены на нефть, включая недавнее решение нескольких членов присоединиться к Саудовской Аравии и России в проведении дополнительных сокращений в 1К24. Официальные квоты ОПЕК+ также продлеваются до 2024 года. По данным МЭА, рынок, вероятно, будет испытывать дефицит в размере около 1,2 млн баррелей в сутки во 2П23, а дополнительные сокращения ОПЕК+ предполагают, что дефицит может сохраниться в 1П24 при условии, что соблюдение мер по сокращению добычи останется сильным.

Объемы российского экспорта остаются достаточно устойчивыми, несмотря на санкции. По данным EIA, рост добычи сланцевой нефти в США замедлится до 0,4 млн баррелей в сутки в 2024 году с 1,5 млн баррелей в сутки в 2023 году, поскольку компании отдают приоритет дивидендам и снижению долговой нагрузки, а не инвестициям в расширение.

( Читать дальше )

- комментировать

- 523

- Комментарии ( 0 )

Группа ВТБ объявила о запуске нового для себя направления — нефтетрейденга.

- 08 декабря 2023, 18:36

- |

08.12.2023

Он ориентирован на крупные российские промышленные предприятия. Руководитель блока корпоративно-инвестиционного бизнеса ВТБ Виталий Сергейчук на форуме «Россия зовет!» отметил, что в РФ зарождается локальный рынок нефтетрейдинга взамен ушедших западных компаний.

ВТБ планирует предоставлять полный цикл услуг, которые обычно обеспечивают нефтетрейдеры: финансирование запасов нефтепродуктов, предоставление временного кредитного «плеча», обеспечение логистики и поставки товаров в локацию. Также планируется создание запасов нефтепродуктов и обеспечение их хранения.

«Мы видим существенные изменения в функциональной организации нефтетрейдинга в России, зарождается локальный рынок, российские компании стали обеспечивать функции трейдеров-посредников, которые ранее выполняли западные компании»,— сказал господин Сергейчук.

По мнению топ-менеджера, основой для запуска нефтетрейдинга стали экспертиза группы ВТБ по работе на товарно-сырьевых рынках, клиентская база, в которую входят крупнейшие промышленные предприятия, и возможность предоставления финансирования. Отмечается, что осенью 2023 года группа ВТБ стала членом Санкт-Петербургской международной товарно-сырьевой биржи. Это открывает банку возможности для участия в торгах и приобретения нефтепродуктов.

( Читать дальше )

⛽️Башнефть #BANEP: актуальное положение дел.

- 08 декабря 2023, 17:03

- |

📊 Результаты за 9 месяцев 2023:

Благоприятные рыночные условия и текущий кризис топливный кризис значительно улучшили показатели компании.

🔹 Чистая прибыль: 151,8 млрд руб.

🔹 Свободный денежный поток: 67,1 млрд руб.

🔥 В качестве сравнения, Башнефть смогла заработать 314,4 млрд руб. выручки — только за 3 квартал, за 1 полугодие — 413,4 млрд руб.

👉 Что касается операционного денежного потока, то здесь ситуация отличается еще сильнее. OCF в 3 квартале составил 64,2 млрд руб., а за полугодие — 46,8 млрд руб.

🏆 FCF за прошедший квартал составил 49,3 млрд руб., хотя за полугодие было заработано 17,8 млрд руб.

💰 За 9 месяцев компания смогла заработать на дивиденды 222 руб. на акцию. Это подразумевает доходность в размере 12,7% на префы по итогам периода.

📌 Ранее мы уже давали апдейт по Башнефти, с тех пор бумаги выросли более чем на 6%. Сохраняем позитивный взгляд и удерживаем позицию в своих стратегиях.

( Читать дальше )

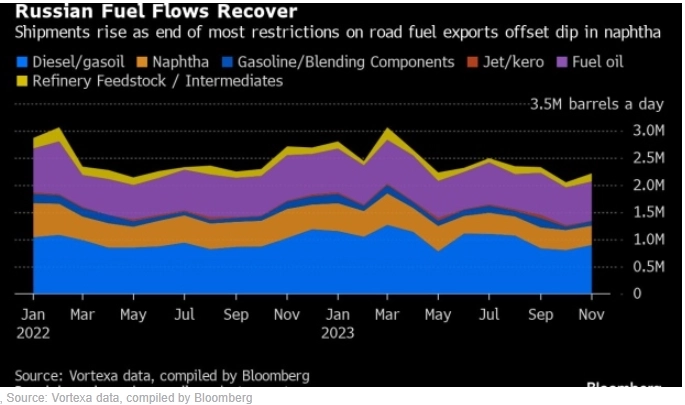

Экспорт российского топлива восстановился в ноябре. Поставки топлива выросли до 2,2 млн баррелей в день

- 07 декабря 2023, 14:12

- |

Dec 07, 2023

(Bloomberg) — Экспорт нефтепродуктов из России восстановился в ноябре, так как ослабление ограничений на автомобильное топливо и окончание технического обслуживания нефтеперерабатывающих заводов увеличили потоки.

Поставки очищенного топлива выросли до 2,2 млн баррелей в день, согласно данным, собранным Bloomberg аналитической фирмой Vortexa Ltd. Это примерно на 164 000 баррелей в день выше, чем в октябре, когда объемы упали до трехлетнего минимума. Рост произошел, несмотря на то, что штормовая погода вызвала значительные перебои в экспорте из российских портов.

Рынок внимательно следит за экспортом страны, чтобы оценить ее производство с тех пор, как Москва перестала публиковать официальные данные по добыче. Россия пообещала углубить сокращение экспорта до 300 000 баррелей в день для сырой нефти и 200 000 баррелей в день для нефтепродуктов с уровня мая-июня в течение первого квартала следующего года.

По состоянию на 3 декабря средний четырехнедельный экспорт нефти по морю упал до самого низкого уровня за три месяца, поскольку штормы в Черном море повлияли на поставки. Тем не менее, экспорт нефтепродуктов вырос в прошлом месяце на фоне увеличения поставок дизельного топлива, бензина и грязного очищенного топлива.

( Читать дальше )

CNPC прогнозирует, что спрос на нефть в Китае достигнет пика в 2030г и составит 5,865 млрд баррелей в год

- 07 декабря 2023, 13:45

- |

Исследовательская группа, получившая название CNPC Economics and Technology Research Institute (ETRI), ранее в 2021 году заявляла, что спрос на нефть в Китае достигнет пика в 780 млн тонн к 2030 году.

ETRI повысила верхний диапазон своего прогноза на 20 млн тонн, при этом пиковый спрос в Китае ожидается на уровне от 15,6 млн до 16 млн баррелей в сутки (б/с), согласно расчетам Reuters.

К 2030 году на нефтехимический сектор будет приходиться 30% спроса страны на нефть, заявил вице-президент ETRI Ву Моуян на отраслевом семинаре.

Ожидается, что спрос на нефть в стране упадет до 220 миллионов тонн в год к 2060 году, что составляет примерно четверть от пикового уровня, из-за падения спроса на транспортное топливо, добавил Ву.

Спрос на природный газ достигнет пика в 605,9 млрд кубометров в 2040 году, добавила исследовательская группа.

( Читать дальше )

Башнефть - считаем дивиденды

- 07 декабря 2023, 09:18

- |

В нефтегазовом секторе происходит много интересных событий. Страны ОПЕК+ объявили о планах сократить объем добычи нефти в начале следующего года, при этом нефтяные котировки спикировали вниз. Как это ситуация отразится на дивидендах Башнефти? Давайте разбираться.

Вначале пробежимся по отчету компании за 9 месяцев 2023 года. Итак, выручка составила 727,8 млрд рублей, а чистая прибыль 151,8 млрд рублей. Компания не стала раскрывать подробных результатов и не представила данных за прошлый год. Важно отметить, что в 3 кв. чистая прибыль составила 75,3 млрд рублей, то есть практически столько же, сколько за первое полугодие.

Результаты 4 кв. могут быть хуже по двум причинам. Во-первых, власти в конце сентября ограничили экспорт дизельного топлива для стабилизации цен на внутреннем рынке. В середине ноября ограничения сняли, поскольку цены пошли вниз, а у переработчиков наблюдалось затоваривание нефтехранилищ. У Башнефти значительный объем выручки приходится на реализацию нефтепродуктов, поэтому для нее чувствительны любые запреты. Во-вторых, стоимость нефти сорта Urals в начале декабря упала к $60 за баррель. Девальвация рубля сглаживает эффект падения нефтяных цен, однако в пересчете на рубли средняя квартальная цена сейчас ниже, чем в 3 кв.

( Читать дальше )

Ситуация на текущий момент в Башнефти АП (Индекс МБ на сегодня)

- 05 декабря 2023, 09:40

- |

Спешу поделиться замечательной инвестиционной идеей в Башнефти АП

I Фундаментал

- По итогам отчетности за 3Q компания Башнефть уже заработала дивидендов 266 руб./акцию.Даже консервативный прогноз за 4Q даст годовой дивиденд в размере 340 руб/акцию. Таким образом дивидендная доходность составляет 20% годовых для привилегированных акций. Лучшая на рынке. Расчет приведен с тем же размером pay-out, что и в 2022 году (30% от ЧП).

- При переоценке компании до стандартной дивидендной доходности в 15% целевая цена составит 2300 рублей (+30% к текущим котировкам).Идея заключается в Лонге акций Башнефть АП. Для консервативно настроенных инвесторов дополнительно можно к лонгу Башнефти АП добавить шорт Башнефти АО. Поскольку Башнефть АО стоит на 30%, а размер дивиденда тот же, я ожидаю перетока инвесторов из АО в АП

( Читать дальше )

Лучший пост 2024. Честная див. доха 20% без смс, регистрации

- 04 декабря 2023, 11:14

- |

Купил в портфель Башнефть после отчетности за 3Q.

За 3Q заработано 266 рублей дивов. С учетом консервативного 4Q по году будет 340+ или 20% ДД к текущей цене.

Рынок одуплится и зарепрайсит бумагу, как это было с Сургутом. Первая цель — 2300. После годовой отчетности возможно и выше. Почему выше?

В теории могут больший заплатить % от прибыли. В этом году в секторе есть тенденция распределять больший %, чем в прошлом. Примеров вагон. Чего одни ГПН и Татнефть стоят.

Так что бросайте свои Сургуты, которые скоро превратятся в тыкву (там разовая прибыли, и никто в своем уме в див. отсечку не пойдет), и покупайте Башнефть.

Счас буду сидеть писать в РДВ, Аленку, и всем остальным. А то сами до годовой отчетности не догадаются.

P.S: спрашивают обычку или префы. Покупать префы, а обычку при этом вообще можно шортить параллельно, т.к. стоит на 30% дороже, а дивиденды такие же

Минфин РФ - Цена на нефть Urals в ноябре 2023г: $72,84/барр, что в 1,095 раз выше, чем в ноябре 2022г ($66,47/барр)

- 01 декабря 2023, 14:34

- |

01 декабря 2023 14:15

Средняя цена на нефть марки Urals в январе-ноябре 2023 года сложилась в размере $62,89 за баррель, в январе-ноябре 2022 года – $78,32 за баррель.

Средняя цена на нефть марки Urals в ноябре 2023 года сложилась в размере $72,84 за баррель, что в 1,095 раз выше, чем в ноябре 2022 года ($66,47 за баррель).

Цена нефти North Sea Dated в ноябре 2023 года составила $83,12.

minfin.gov.ru/ru/press-center/?id_4=38780-o_srednei_tsene_na_neft_marki_urals

North Sea Dated — котировка рассчитывается на основе цены пяти североморских сортов нефти: Brent, Forties, Oseberg, Ekofisk и Troll (BFOET).

TRANSLATE with x/> /> English( Читать дальше )

ОПЕК+ объявило о дополнительных добровольных сокращениях до 2,2 млн баррелей в сутки

- 30 ноября 2023, 22:03

- |

Несколько стран ОПЕК+ объявили о дополнительных добровольных сокращениях до 2,2 млн баррелей в сутки

No 25/2023

Vienna, Austria

30 Nov 2023

В секретариате ОПЕК отметили объявление ряда стран ОПЕК+ о дополнительных добровольных сокращениях в общей сложности на 2,2 млн баррелей в сутки, направленных на поддержание стабильности и баланса нефтяных рынков.

Эти добровольные сокращения рассчитываются от требуемого уровня добычи 2024 года в соответствии с 35-й министерской встречей ОПЕК, состоявшейся 4 июня 2023 года, и являются дополнением к добровольным сокращениям, ранее объявленным в апреле 2023 года и позже продленным до конца 2024 года.

Об этих дополнительных добровольных сокращениях объявили следующие страны ОПЕК+: Саудовская Аравия (1 млн. б/с); Ирак (223 тыс. б/с); Объединенные Арабские Эмираты (163 тыс. б/с); Кувейт (135 тыс. б/с); Казахстан (82 тыс. б/с); Алжир (51 тыс. б/с); и Оман (42 тыс. б/с) с 1 января до конца марта 2024 года. Впоследствии, в целях поддержания стабильности рынка, эти добровольные сокращения будут постепенно возвращаться в зависимости от рыночных условий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал