банковский сектор

Банковский сектор: самые интересные акции в период снижения ставок

- 21 ноября 2025, 16:53

- |

В III квартале ключевая ставка снизилась с 20 до 17%. Снижение ставок даёт повод ожидать роста процентной маржи и улучшения финансовых показателей. В то же время вызревание проблемных кредитов продолжает сказываться на объёме резервирования и давит на маржинальность чистой прибыли. Как складывалась ситуация в III квартале 2025 года — рассказываем в обзоре.

Что происходит с акциями публичных банков

На Московской бирже торгуются акции нескольких банков:

- ДОМ.РФ ✅NEW!

- Банк Санкт-Петербург

- ВТБ

- МКБ

- МТС Банк

- Сбербанк

- Совкомбанк

- Т-Технологии (Т-Банк)

- Уралсиб

У акций Уралcиба и МКБ низкая ликвидность, поэтому мы отслеживаем их динамику, но не сравниваем финансовые показатели с другими банками.

Лучше других в III квартале выглядели акции МТС-Банка, который показал заметные улучшения в отчёте за полугодие. По итогам III квартала показатели тоже очень неплохие: процентная маржа 6,3%, ROE 24,4%, стоимость риска 5,9%. Почти 40% активов банка составляет портфель облигаций, который может хорошо перформить во время цикла снижения ставок. По текущим уровням банк выглядит недорогим, но как ставка на смягчение ДКП проще купить длинные ОФЗ.

( Читать дальше )

- комментировать

- 8.1К | ★2

- Комментарии ( 0 )

🏦 МТС Банк. Восстановление идет полным ходом

- 21 ноября 2025, 12:11

- |

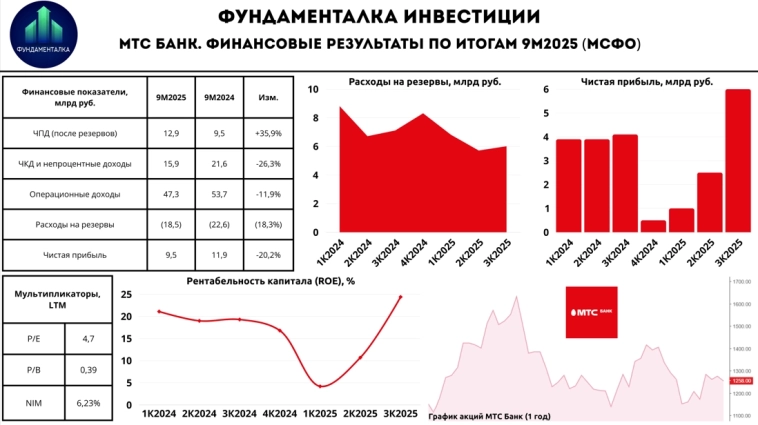

Дорогие подписчики, завершаем торговую неделю обзором финансовых результатов МТС Банка по итогам 9М2025. Давайте посмотрим, как смягчение ДКП сказывается на результатах банка.

— Чистый процентный доход: 12,9 млрд руб (+35,9% г/г)

— Чистый комиссионный доход: 15,9 млрд руб (-26,3% г/г)

— Чистая прибыль: 9,5 млрд руб (-20,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы после формирования резервов выросли на 35,9% г/г — до 12,9 млрд руб. благодаря снижению стоимости фондирования, роста доли высокомаржинальных продуктов в кредитном портфеле, а также целенаправленной работе с высокорентабельными заемщиками. Отдельно во 3К2025 показатель вырос на 22,2% г/г — до 6,1 млрд руб.

— чистая процентная маржа снизилась на 2,51 п.п. — до 6,3%. Отдельно во 2К2025 выросла с 6,4% в 1К2025 до 6,6% за счёт удешевления стоимости фондирования на фоне снижения ключевой ставки.

📉 При этом чистые комиссионные и прочие непроцентные доходы продемонстрировали снижение на 26,3% г/г — до 15,9 млрд руб.

( Читать дальше )

🏠 Дом РФ – Выгодное ли IPO в сравнении со Сбером?

- 17 ноября 2025, 18:50

- |

📌 В среду 19 ноября завершается сбор заявок для участия в IPO компании Дом РФ. Судя по оценке компании и её презентациям (сравнивают свои показатели с банковским сектором), в первую очередь нужно сравнивать Дом РФ и Сбер. Делюсь своими результатами сравнения и мнением о привлекательности IPO.

1️⃣ ТЕМПЫ РОСТА:

• Безусловно, по темпам роста выигрывает Дом РФ – за последние 5 лет среднегодовой рост прибыли на 28,4%. За 9 месяцев 2025 года прибыль выросла лишь на 7,3% год к году, но прогноз менеджмента на весь год +29,3%. У Сбера прогноз +6%, за 9 месяцев уже есть +6,5%. Сравнение роста прибыли на верхнем левом графике.

2️⃣ РЕНТАБЕЛЬНОСТЬ КАПИТАЛА:

• ROE лучше у Сбера – около 24-25% за последние 4 года (кроме 2022 года по понятным причинам). Дом РФ отстаёт на несколько процентов, за 9 месяцев 2025 года ROE у Дом РФ 21%, у Сбера 23,7%. Сравнение ROE на нижнем левом графике.

3️⃣ ДИВИДЕНДЫ:

• По итогам 2025 года Сбер должен выплатить дивидендами более 38 рублей на акцию (див. доходность 12,8%). Дом РФ при выполнении прогноза по прибыли выплатит около 220 рублей на акцию (див. доходность 12,6% по верхней цене IPO).

( Читать дальше )

🏡Народное IPO ДОМ РФ на Мосбирже. Разбор компании. Участвую или нет?

- 16 ноября 2025, 09:33

- |

Госкомпания начнёт торговаться уже 20 ноября, а до 19 ноября (среда) открыт сбор заявок. Причем уже известно, что книга переподписана, и цена за акцию будет по верхней планке диапазона. Влетать в IPO или нет?

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏢Эмитент: ДОМ.РФ

🏛️АО «ДОМ.РФ» — финансовый институт развития в жилищной сфере России. Создан в 1997 г. под названием «Агентство ипотечного жилищного кредитования» (АИЖК) с целью контроля за ипотечными программами и работы по разным направлениям в части жилищных вопросов. Полностью принадлежит государству.

ДОМ.РФ призван помогать тем, кто участвует в строительстве и покупке жилья: банкам, девелоперам, гражданам (я не случайно расположил их именно в таком порядке😉).

( Читать дальше )

"Крупные банки решили пойти против ЦБ и создать свою платежную систему".

- 14 ноября 2025, 16:52

- |

Мы приветствуем наших подписчиков в долгожданную пятницу!

Когда в 2022 г. из России ушли международные платежные системы, в том числе нам больше известные Visa и Mastercard, монополистом рынка стала Национальная система платежных карт (НСПК) и принадлежит на 100% ЦБ. Сбербанку🏦, Альфа-банку и Т-банку🏦 это не нравится.

Таким образом в воздухе висела идея создания «второй платежной системы». Суть идеи конечно не быть конкурентами гос. картам «Мир», а альтернативные способы оплаты покупок, которых нет у ЦБ.

Первая практика выделения средств на инвестиции проекта может потребовать 10 млрд. руб. Наша команда хочет отметить, что сама Набиуллина верит в монополию ЦБ и ответила инициаторам-банкам одобрением: «Если готовы — пожалуйста» (в октябре 2025 г.).

Значит всем банкам «развязали руки» и идею можно реализовать?

Уже три банка (Т-банк, Сбер, Альфа-банк) создали платежное объединение и находится на стадии создания концепции новой платежной системы. Позже будет представлена в ЦБ. Преимущество «второй платежной системы» в том, что первоначально не будет выпусков карт.

( Читать дальше )

Банки против налогов, сборы вместо прибыли, инвесторы голосуют ногами

- 13 ноября 2025, 15:32

- |

В течение последних нескольких дней российский экономический истеблишмент показал одну из самых ярких демонстраций расхождения интересов власти и бизнеса. Мысль правительства развивается в одну сторону — пополнить бюджет новыми доходами, — а ЦБ и Минфин смотрят в совершенно другую. При этом рынок капиталов проводит свой собственный референдум, и результаты этого голосования едва ли можно назвать позитивными.

Налог на сверхприбыль банков: побежденная инициатива

11 ноября замминистра финансов Алексей Сазанов озвучил официальную позицию Минфина: инициатива о налоге на сверхприбыль банков в размере 10% не получит поддержку.За этим стоит нечто большее, чем просто зубоскальство между департаментами. Группа депутатов из фракции «Справедливая Россия» в сентябре внесла законопроект, рассчитывая собрать около 200 миллиардов рублей дополнительных доходов в бюджет, если банки осмелятся получить в 2024-2025 годах больше прибыли, чем в 2021-2022 годах.

На первый взгляд, идея справедлива: прибыль крупнейших банков действительно растет.

( Читать дальше )

🏦 Сбербанк. Ускорение по всем направлениям!

- 13 ноября 2025, 12:08

- |

Сбербанк сильно отчитался за октябрь и 10 месяцев 2025 года по РСБУ. Пройдемся по ключевым моментам:

— Чистые процентные доходы: 2 507,4 млрд руб (+17,5% г/г)

— Чистые комиссионные доходы: 599,4 млрд руб (-2,6% г/г)

— Чистая прибыль: 1 419,5 млрд руб (+6,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 10М2025 чистые процентные доходы подросли на 17,5% г/г — до 2 507,4 млрд руб. благодаря росту объема работающих активов и ускорением кредитования. Отдельно в октябре рост показателя составил 25,5% г/г. В результате чистая прибыль Сбера выросла на 6,9% г/г — до 1 419,5 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

— июль: 144,9 млрд руб (+2,7% г/г)

— август: 148,1 млрд руб (+3,7% г/г)

— сентябрь: 150,3 млрд руб (+6,9% г/г) — актуальный месячный рекорд.

( Читать дальше )

Испытание баланса | Расстановка сил с Валентиной Савенковой 05.11.2025

- 05 ноября 2025, 18:13

- |

Рынок прошел ключевой тест на прочность, оттолкнувшись от уровня 2520. Разворотный сигнал отрабатывается, но способен ли он перерасти в уверенный тренд? Снижение волатильности создает иллюзию спокойствия, однако под поверхностью копятся новые силы.

Что видим на рынках:

• Разворот в действии — iMOEX подтверждает силу уровня 2520 и начинает восходящую коррекцию

• Облигации на перепутье — RGBI демонстрирует осторожный рост

• Товары теряют драйверы — золото в стандартной коррекции, нефть не смогла удержать отскок

• Рубль в диапазоне — пара USDRUB продолжает боковое движение вокруг 80

• Смена лидеров — банковский сектор показывает первые признаки пробуждения

В фокусе эфира:

● Технические цели текущего разворота iMOEX

● Почему банки могут стать новым локомотивом роста

● Тактика работы с прибыльными позициями (пример — Полюс)

● Сценарии для облигаций в условиях нормализации волатильности

( Читать дальше )

Эльвире - 62! Любопытные факты и редкие фото Набиуллиной без регистрации и смс

- 29 октября 2025, 17:24

- |

29 октября Эльвире Набиуллиной исполнилось 62 года. Уже несколько лет имя главы российского Центробанка (которую за глаза как только не называют — от ласковых прозвищ до… не очень ласковых), постоянно присутствует во всех новостных лентах.

За несколько дней до дня рождения своего председателя, Банк России снизил ключевую ставку до 16,5%.

⚡Сегодня делаю для вас развлекательно-познавательный контент. Решил посвятить вечернюю статью нашей «горячо любимой» (а для кого-то, наоборот, ненавидимой — Эльвира мало кого оставляет равнодушным) Главе Банка России.

В честь дэ рэ. Будут любопытные факты из жизни и карьеры Эльвиры Набиуллиной, некоторые из которых вы наверняка не знали.

И обязательно подписывайтесь на мой телеграм-канал про финансы, инвестиции и увлекательные истории из жизни.

🎯Выбрала профессию наугад

Маленькая Эля появилась на свет в 1963 году в Уфе (Башкортостан) в самой обычной семье советских работяг. Отец Сахипзада Саитзадаевич работал шофёром, мать Зулейха Хаматнуровна — аппаратчицей на приборостроительном производстве.

( Читать дальше )

"Какие факторы продолжают оживлять российский рынок? Будут дивиденды?".

- 29 октября 2025, 16:54

- |

Приветствуем любимых подписчиков и читателей канала!📊

Итак, на этой неделе продолжаем наблюдать продолжение ралли отскоков российского рынка. Сегодня динамика роста медленными темпами смогла пробить сопротивление уровня 2500 Индекса Мосбиржи и полетела максимально до позиции 2525 (+1,24%📈).

Какие еще факторы восстанавливают рынок?

Более мощными драйверами рынка являются отчетности гигантов рынка за III квартал 2025 г. Вчера мы с вами видели главной новостью отчет Сбера🏦 за этот период. Чистая прибыль банка увеличилась на 9%, что превысило прогнозы аналитиков, которые ожидали 6%. Это и вызвало такую мощную волну позитива на торгах, потому что акции Сбера есть в портфеле почти у каждого инвестора.

Из этого мы напоминаем, что в начале октября на форуме «Финополис-2025» финансовый директор Сбера Тарас Скворцов оставил прогноз о повышении дивидендов до 39,7 руб за акцию к итогам 2025 г. И этот прогноз вполне возможен по следующим причинам:

1️⃣Все связано с решением ЦБ продолжить снижать ставку без пауз как многие опасались на прошлой неделе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал