банк санкт-петербург

Банк Санкт-Петербург: Глубокий Анализ Падения Акций и Прогноз на 2026 Год

- 22 декабря 2025, 18:00

- |

📉 Новый отчет одного из заметных игроков банковского сектора демонстрирует противоречивую динамику. За три квартала 2025 года кредитный портфель учреждения показал впечатляющий рост, приблизившись к одному триллиону рублей. Это стало возможным как за счет активной работы с корпоративным сегментом, включая крупные сделки, так и благодаря общему рыночному тренду. Параллельно чистый процентный доход также уверенно увеличивался, поддерживаемый еще высокой стоимостью денег в экономике.

💰 Однако за внешне позитивной картиной скрываются серьезные вызовы. Ключевым негативным фактором стало стремительное увеличение расходов на создание резервов. Эти затраты выросли в несколько раз, что напрямую указывает на ухудшение оценки кредитных рисков в портфеле банка. Именно этот фактор, наряду с растущими операционными расходами, оказал основное давление на итоговый финансовый результат, приведя к сокращению чистой прибыли более чем на 10%. Более детальные разборы отчетов и скрытых рисков мы регулярно публикуем в Telegram-канале.

( Читать дальше )

- комментировать

- 285

- Комментарии ( 1 )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 22 декабря 2025, 12:29

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 19 декабря 2025, 12:18

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

📰"Банк "Санкт-Петербург" Решения совета директоров

- 19 декабря 2025, 10:37

- |

2.1. Кворум заседания Наблюдательного совета эмитента и результаты голосования по вопросам о принятии решений: Кворум для принятия решений имелся.

2.2. Содержание решений, принятых Наблюдательным советом эмитента:

1....

( Читать дальше )

Где Банк Санкт-Петербург преуспел, а где - серьёзно промахнулся?

- 18 декабря 2025, 18:57

- |

🏛 Банк Санкт-Петербург представил на днях свои результаты по РСБУ за 11 мес. 2025 года, опираясь на которые уже можно начинать предварительно подводить итоги уходящего года.

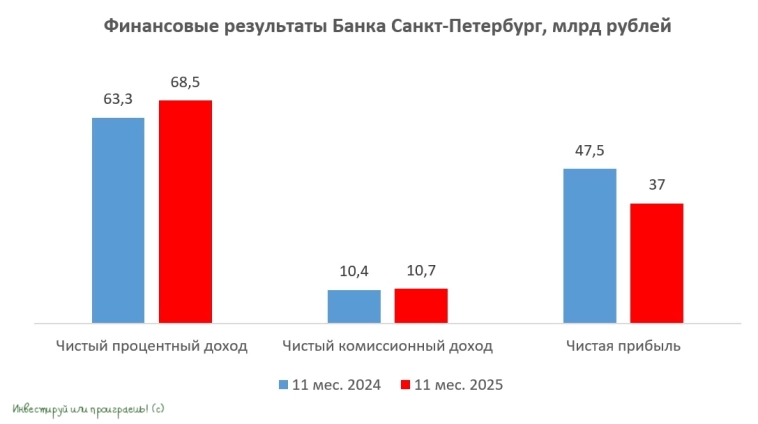

📈 Чистый процентный доход (ЧПД) банка вырос с января по ноябрь на +8,3% (г/г) до 68,5 млрд руб. Однако стоит отметить, что начиная с октября наблюдается негативная динамика по процентным доходам, и в ноябре этот тренд только ускорился.

Ранее Банк Санкт-Петербург процветал благодаря высоким процентным ставкам, т.к. на его балансе находилось много недорогих пассивов, что приносило высокую процентную маржу. На фоне смягчения ДКП ситуация изменилась, и процентная маржа постепенно сжимается.

💼 Кредитный портфель с начала года вырос на +23,3% до 919,6 млрд руб., что обусловлено как сильным ростом корпоративного кредитования, так и розничного. Банк СПб в этом году движется против отраслевых трендов и активно наращивает потребительское кредитование, тогда как у многих банков по этой статье наблюдается весьма скромный прирост.

( Читать дальше )

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 18 декабря 2025, 15:19

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 17 декабря 2025г....

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 18 декабря 2025, 14:40

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

Очередной рост стоимости риска Банка Санкт-Петербург, на наш взгляд, снижает вероятность выплаты 50% чистой прибыли в виде дивидендов за 2025 г. — БКС

- 17 декабря 2025, 13:08

- |

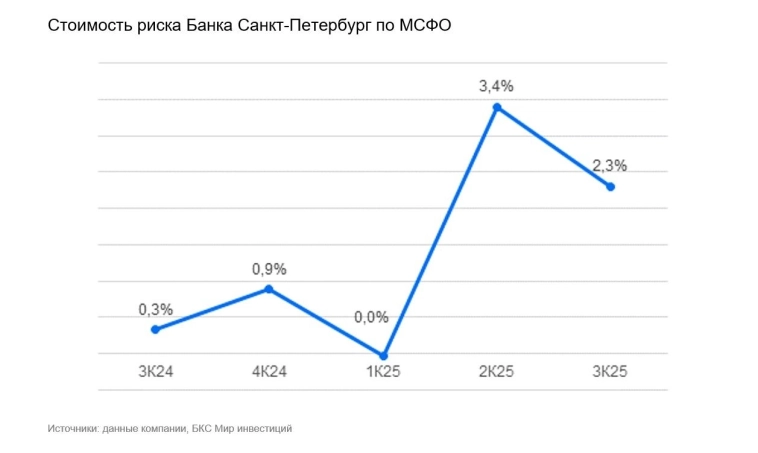

Финансовые результаты Банка «Санкт-Петербург» за ноябрь оказались слабыми. Чистый процентный доход снизился на 15% г/г, несмотря на рост кредитного портфеля, что указывает на сокращение маржи. Стоимость риска выросла до 2,2%, а операционные расходы увеличились на 56% г/г. В результате чистая прибыль упала на 79% г/г.

Аналитики отмечают сохранение давления со стороны стоимости риска и чистой процентной маржи при опережающем росте операционных расходов. Сохраняется «Нейтральный» взгляд на бумаги. Из-за давления на маржу чистая прибыль в ближайшие два года, по оценкам, будет в диапазоне 40-45 млрд руб. Очередной рост стоимости риска снижает вероятность выплаты дивидендов в размере 50% от чистой прибыли за 2025 год.

Источник

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 17 декабря 2025, 12:49

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

❗️❗️🏦 БСП – все «слабые руки» продали?

- 17 декабря 2025, 11:13

- |

В информационной повестке: «у БСП слабые результаты», «акции БСП неинтересны», «взгляд на акции БСП – негативный»...

📊Результаты за ноябрь 2025г:

❌Чистый процентный доход снизился на 15% до 5,5 млрд руб.

✅Чистый комиссионный доход вырос на 14% до 1 млрд руб.

❌Расходы на резервы – 1,7 млрд руб.

❌Чистая прибыль снизилась на 79% до 1,2 млрд руб.

Чистая прибыль за 11 месяцев 2025 года снизилась на 22% до 37 млрд рублей.

❗️Слабые результаты, правда? Но об этом было известно ещё летом...

💡Основная проблема сейчас – не падение процентных доходов на фоне снижения ключевой ставки, а рост резервов.

☝️При стабилизации ситуации в будущем резервы могут начать распускать, что будет положительно влиять на чистую прибыль.

Даже если прибыль в 2026 году упадет до 35 млрд рублей, как многие прогнозируют, то:

Fwd P/E ≈ 3,9 | Fwd P/B ≈ 0,6

А если прибыль не снизится так сильно? Тогда оценка банка окажется ещё привлекательнее, а потенциал роста акций – выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал