банк Санкт-Петербург

Тяжелая пора для банков

- 05 апреля 2024, 15:43

- |

Аналитики фиксируют снижение темпов кредитования. Драйверами роста остается льготная ипотека, кредитование малого и среднего бизнеса.

Судя по отчетности, которую банки ежемесячно подают в ЦБ, помимо Сбера и TCS, хороший год будет у БСПБ и Озон банка.

$SBER $TCSG $BSPB $OZON

&Антикризисная Россия &Компании роста RUB

Рубрика #выжимки

Самое важное из исследования 'Прогноз банковского кредитования на 2024 год: сдержанный рост' от Expert.

Масштабный рост кредитования в основных сегментах в 2023 году произошел вследствие реализации отложенного спроса со стороны бизнеса и граждан на фоне господдержки промышленности и ипотечного кредитования. Снижение силы этих факторов приведет к замедлению банковского рынка в 2024 году.

Мы ожидаем ужесточения условий кредитования ЮЛ, но сохраняющееся госфинансирование по ряду программ поддержит высокий темп роста кредитов: портфель крупного бизнеса прибавит от 13% до 15%, а МСБ вырастет на 20%.

( Читать дальше )

- комментировать

- 459

- Комментарии ( 1 )

Прибыль банков за февраль. Начало года выше ожиданий ЦБ

- 31 марта 2024, 05:53

- |

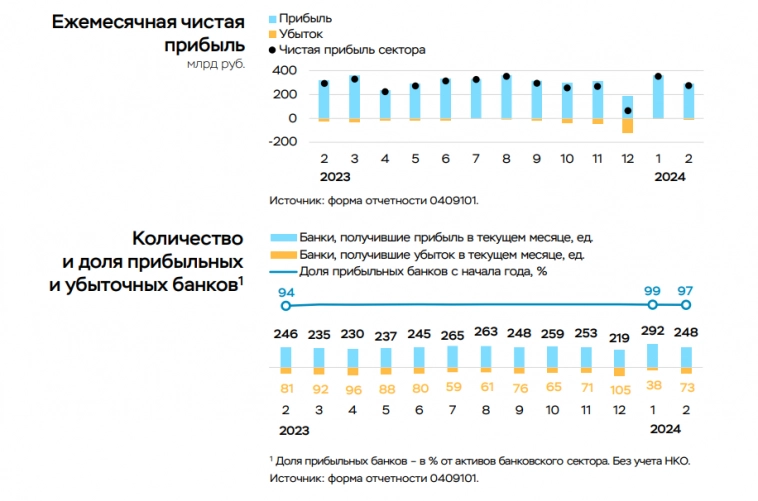

ЦБ опубликовал статистику по прибыли банковского сектора, а также месячные результаты отдельных банков.

В феврале банки заработали очередные 275 млрд рублей, что даже немного ниже (-6%), чем было в феврале 2023 года (293 млрд руб.). За 2 месяца прибыль составила 629 млрд рублей (+14% к 2023 году).

«В целом прибыль пока выше наших ожиданий (2,3–2,8 трлн руб. в 2024 году, ~200 млрд руб. в среднем за месяц) из-за очень низкой стоимости риска по корпоративным кредитам (~0,2% в феврале в годовом выражении)». Говорится в материале ЦБ.

Перейдем к отдельным представителям

( Читать дальше )

БСПБ: сохраняется абнормально высокая рентабельность активов

- 29 марта 2024, 12:36

- |

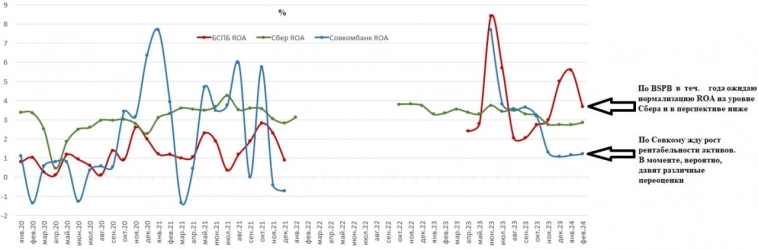

Да, сейчас чистая процентная маржа выше, чем у Сбера. Уже обсуждали, что у БСПБ фондирование одно из самых дешёвых на рынке. И за счёт резкого роста доходности кредитного портфеля (где гигантская доля на плавающей ставке) чистая процентная маржа в 4-м квартале превысила аж на несколько процентных пунктов те средние значения, которые наблюдались до 2022 года.

Я ожидаю со временем нормализацию ROA у БСПБ на уровне Сбера и ниже. Но позитивный момент состоит в том, что гигантский вклад нерегулярной части доходов в рост капитала позволил БСПБ существенно нарастить активы. На 1-е марта они составили 1.069 трлн.

( Читать дальше )

Банк "Санкт-Петербург". Новая новая реальность?

- 27 марта 2024, 12:38

- |

За первые два месяца Банк уже выдал 9.3 млрд прибыли (по 101-й форме); в том числе 3.7 млрд за февраль. При этом, капитал банка за два месяца вырос всего на 3.2 млрд (в т.ч. +1.9 млрд за февраль).

В одном из прошлых постов была отличная дискуссия в комментариях про оба показателя. TL;DR на дистанции, динамика капитала (с учетом выплаченных дивидендов и байбека) должна совпадать с динамикой чистой прибыли. Однако, на коротких интервалах возможны расхождения. Лично у меня пока нет четкого мнения что более показательно на короткой дистанции: прирост капитала или же прибыль.

Вообще, если аннуилизировать такие прибыли, выйдет, что за год банк заработает 56 млрд (выше рекордных 22-23х годов). Разумеется, пока о таком говорить рано. Но пока по базовому прогнозу, прибыль 24-го года оцениваю в 35-40 млрд. Что при текущей капитализации соответствует диапазону P/E = 3.6-4.1

Однако, если такие темпы сохраняться, то прогноз надо будет пересматривать в большую сторону.

( Читать дальше )

Главные дивидендные новости недели

- 24 марта 2024, 15:07

- |

Акционеры Новатэка утвердили дивиденды за 2 пол. 2023 г.

В размере 44,09 руб. на акцию. Текущая дивидендная доходность составляет 3,28%. Дата закрытия реестра назначена на 26 марта 2024 г.Рекомендовали дивиденды Интер РАО за 2023 г.

В размере 0,3259993 руб. на акцию. Текущая дивидендная доходность составляет 8,08%. Дата закрытия реестра назначена на 3 июня 2024 г. Дата проведения общего собрания акционеров — 22 мая 2024 г.

Рекомендовали дивиденды Банка Санкт-Петербург за 2 пол. 2023 г.

Дивиденд на обыкновенную акцию — 23,37 руб. Дивидендная доходность — 7,69%.

Дивиденд на привилегированную акцию — 0,22 руб. Дивидендная доходность — 0,37%.

Дата закрытия реестра назначена на 6 мая 2024 г. Собрание акционеров пройдет 25 апреля 2024 г.

( Читать дальше )

Считаем дивиденды Банк Санкт-Петербург: сколько нужно акций чтобы получать 50 000 в месяц?

- 24 марта 2024, 09:39

- |

Всем привет. 21 марта Совет директоров Банка Санкт-Петербург рекомендовал Собранию акционеров выплату дивидендов за 2 полугодие 2023 года в размере 23.37 рублей, отсечка планируется на 3 мая.

Сколько нужно было бы купить обыкновенных акций компании чтобы получать 50 000 рублей в месяц? Давайте разберем сегодня этого дивидендного эмитента и обязательно предложите в комментариях новых участников для подсчета. Подписывайтесь на канал и ставьте лайк, а самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

Поехали!

Сначала мы посчитаем размер объявленых дивидендов за последние годы, вычислим среднюю цену акций на моменты отсечек и таким образом получим среднюю дивидендную доходность:

- Сумма дивидендов до налогообложения составила 87,02 рублей что в среднем дает нам 17,404 рублей.

- Сумма цен на акции на моменты отсечек + цена закрытия на дату объявления дивидендов составляет 1052,73 рубль что в среднем дает нам цену в 150,39 рублей.

( Читать дальше )

Банк "Санкт-Петербург" меняет дивидендную политику.

- 24 марта 2024, 05:32

- |

«Обновленный документ отражает лучшие практики в области корпоративного управления, а также изменения, произошедшие с момента утверждения предыдущей редакции дивидендной политики в ноябре 2018 года». — указано в нем.

@frank_media

t.me/frank_media/13504

Банк «Санкт-Петербург» выплатит дивиденды за 2023

- 24 марта 2024, 05:30

- |

Наблюдательный совет банка «Санкт-Петербург» рекомендовал дивиденды за 2023 год в размере 42,45 рублей за одну обыкновенную акцию и 0,44 рубля за одну привилегированную акцию с учетом выплат за первое полугодие, говорится в сообщении кредитной организации.

По итогам первого полугодия 2023 года банк уже выплатил дивиденды в размере 19,1 рубля за одну обыкновенную акцию и 0,22 рубля за одну привилегированную акцию.

Таким образом финальные дивиденды за второе полугодие составят по обыкновенным акциям составят 23,4 рубля на штуку, и по 0,22 рубля по «префам».

Годовое собрание акционеров пройдет 25 апреля, дата закрытия реестра — 1 апреля. Дата закрытия реестра акционеров для получения дивидендов — 6 мая 2024 года.

@frank_media

t.me/frank_media/13503

Чистая прибыль Банка Санкт-Петербург может снизиться после рекордов - Мир инвестиций

- 22 марта 2024, 12:43

- |

• Совокупный размер дивидендов за 2023 г. в размере RUB 42.4 на обыкновенную акцию соответствует выплате 40% прибыли по МСФО и на 30% превышает наши ожидания (RUB 32, 30% прибыли по МСФО).

( Читать дальше )

Новая дивидендная политика повысит популярность акций Банка Санкт-Петербург - Газпромбанк Инвестиции

- 21 марта 2024, 20:34

- |

Ключевые изменения

Выплата дивидендов продолжится. Кредитная организация продолжит распределять избыточный капитал среди акционеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал