акции

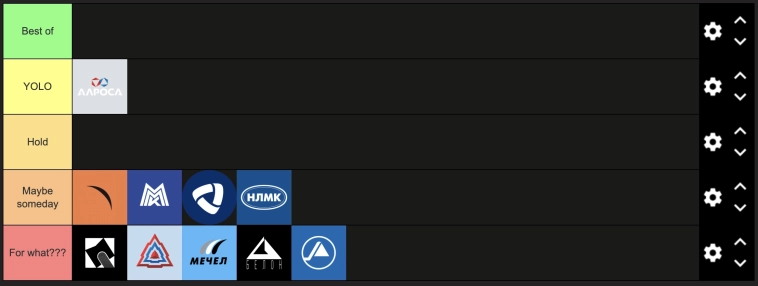

ТИР-ЛИСТ: алмазы, уголь и сталь.

- 21 декабря 2025, 13:06

- |

В этом канале мы уже успели рассмотреть основные принципы долгосрочного инвестирования и разобрали перспективность некоторых рынков. Пришло время сделать очередной шаг вперед — составить тир-лист этих акций.

Небольшое предисловие:

Тир-лист (англ. tier list — список уровней) — это рейтинговая система, которая состоит из нескольких уровней. Тир лист используется для оценки чего угодно от лучшего к худшему. В нашем случае будет составлен тир-лист российских акций. Это не инвестиционная рекомендация, это фреймворк (рабочий подход), который позволит нам более-менее объективно подойти к вопросу оценки бумаг + визуализировать итоговую картину. Наш рейтинг состоит из следующих уровней:

- Best of — лучшие бумаги, которые, в настоящий момент, полностью соответствуют критериям долгосрочного инвестирования.

- YOLO (от англ. You only live ones — живем один раз) — бумаги, которые не подходят для «вечного» портфеля, но у них есть явные перспективы роста. Ставя на эти компании, мы либо станем безумно богаты, либо ужасно бедны.

( Читать дальше )

- комментировать

- 316

- Комментарии ( 0 )

Насколько реально повышение налогов для банков в 2026году?

- 21 декабря 2025, 12:49

- |

Иной раз кажется, что наши банки дохера зарабатывают, поэтому нужно им влепить побольше налог.

Казна-то пуста.

Я думаю тут есть вопросики.

Дохера зарабатывает конкретно Сбер.

У остальных банков черти что, плюс еще дефолты начали расти, — не так уж однозначно всё.

Что касается Сбера, то логичнее ему впаять дивидендный пэйапут 75%, чем повышать налоги.

С другой стороны, кто мешал впаять такой же пэйаут Транснефти?

Нет, надо было ее унизить(😁) индивидуальным налогом.

В общем, пока мне кажется, что повышение налогов для всех банков выглядит маловероятным.

КЛЮЧЕВАЯ СТАВКА СНИЖЕНА! Пассивный доход: метрики рынков за неделю в инфографике

- 21 декабря 2025, 12:35

- |

Привет, инвесторы! Готова свежая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи, в общем любит, когда деньги работают сами. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Ключ снижен, рубль тоже.

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

СТАВКА, КУРС И RGBI.

- 21 декабря 2025, 12:32

- |

Спасибо Алевтине @financefir Пенкальской за подводку и актуальные вопросы:

😱 Год назад этот аналитик угадал ставку (вопреки консенсусу). Мы пригласили его в студию, чтобы обсудить решение Банка России 19 декабря. Ждать ли всё-таки минус 100 б.п.? И полетит ли тогда рынок вверх? Рубль будет крепким в ближайшие 3 года?

В этот раз не угадал. Банк России остался консервативным и не стал перед повышением НДС снижать ставку ниже минимума 16% по своему прогнозу. При том, что инфляция складывается гораздо ниже любых прогнозов — 5,5-5,9% по итогам 2025 года, ~4% годовых в 4 кв. и ~2% в ноябре-декабре.

Курс рубля

Видя, как курс рубля шустро реагирует на ставку, я возможно тоже перестраховался. Здесь, как сказал в эфире, мы с ЦБ «в одной лодке» за крепкий рубль. Хотя не согласен, что этого следует добиваться сверхвысокой ставкой. Она несет гораздо больше побочных эффектов.

Вопрос для всех, что будет с курсом рубля при ставке не 16%, а 10-12% через год. Здесь важнее не инфляционные ожидания населения, а ожидания всех на ослабление рубля:

( Читать дальше )

🛢Стоимость нефти марки Urals в Новороссийске опустилась ниже $35 за баррель, показывают данные Argus.

- 21 декабря 2025, 12:26

- |

Котировки снижаются на фоне санкций против российского нефтяного сектора и вслед за мировыми ценами

📉 Стоимость марки Urals, основного экспортного сорта российской нефти, с отправкой на судах типа Aframax (дедвейт — 80–120 тыс. т) из Новороссийска на текущей неделе, 16 декабря, опустилась до $34,52 за баррель, свидетельствуют данные международного ценового агентства Argus.

Как ранее сообщал Bloomberg, цены на Urals находятся на минимуме с начала 2022 года.

💭 Российская нефть находится под давлением санкционных ограничений, а также дешевеет вслед за мировыми ценами на нефть, которые снижаются на признаках избытка предложения и сигналах продвижения усилий по урегулированию российско-украинского конфликта.

По данным торгов, 16 декабря февральский фьючерс на Brent на лондонской бирже ICE Futures опускался в цене ниже $60 за баррель — впервые за семь месяцев. При этом январский фьючерс на американскую нефть WTI впервые с начала 2021 года опустился ниже $55 за баррель.

t.me/liqviid

Делимобиль отчет за 1 полугодие 2025 года по МСФО. Безопасно ли держать акции/облигации?

- 21 декабря 2025, 12:07

- |

По многочисленным просьбам подписчиков разберем последний отчет Делимобиль за 1 полугодие 2025 года по МСФО, выясним почему акции и облигации падают (за год акции снизились на -30,08%, а за последний месяц когда индекс вырос на 4,98%, акции снизились на более 5%), разберемся безопасно ли держать облигации компании, но обо всем по-порядку.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

Интер РАО отчет за 3 кв 2025 по МСФО. Дивиденды за 2025 год и оценка компании.

Транснефть отчет за 3 кв 2025 по МСФО. Какие дивиденды могут заплатить в 2026 году?

Сегежа отчет за 3 квартал 2025 г. по МСФО. Насколько все плохо у компании?

Делимобиль — российский сервис краткосрочной аренды автомобилей, запущенный в 2015 году. Делимобиль работает в ряде городов России. ISIN: RU000A107J11

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-5

- 21 декабря 2025, 11:32

- |

Приветствуем вас в воскресенье на нашем канале. В пятницу Набиуллина решила не делать новогоднего сюрприза и снизила ставку только до 16%, как и ожидало большинство инвесторов рынка. Теперь оценим реакции рынков, сделаем первые выводы и действия основных инструментов в наших сделках.

Реакции рынков

Реакцию рынка акций можно оценивать «нейтральной». Индекс Мосбиржи не спустился ниже 2750. Больше такое решение ожидал долговой рынок, потому что ставка 16% уже была заложена в цены облигаций. На этом драйвере в течении недели индекс гос. облигаций продолжал расти выше уровня 119 п.

Несмотря на такое довольно комфортное условие облигаций, не стоит забывать о происходящей ситуации риска дефолта. С начала этого года было уже 26 случаев. Если сравним, в 2024 г. их было только 11. Для стабильного роста доходности оставляем выбор на длинных ОФЗ. Например, ОФЗ 26233 с безопасной доходностью 14,2%, а погашение 18 июля 2035 г.

Стоит не торопится и проявить осторожность в корпоративных облигациях. Надежно сегодня выглядят с кредитным рейтингом не ниже А. Так вписывается среднесрочная Новабев Групп 003Р-01 с плавающим купоном. Доходность 15,7%. Погашение до 6 сентября 2028 г. Также сохраняется выбор на корпоративные бумаги компаний первого эшелона.

( Читать дальше )

Стратегический обзор: чего ждём от этой недели

- 21 декабря 2025, 11:26

- |

В понедельник #OZON Ozon. Закрытие реестра по дивидендам 143,55 руб. (дивгэп). #DIAS Диасофт. Закрытие реестра по дивидендам 18 руб. (дивгэп). #PLZL Полюс. Закрытие реестра по дивидендам 36 руб. (дивгэп). #FEES Россети. Совет директоров утвердит бизнес-план группы на 2026 год. #AVAN Авангард. Последний день с дивидендом 16,1 руб.

Во вторник #MOEX МосБиржа. Запуск торгов вечным фьючерсом на индекс гособлигаций (RGBIF). #ROSN Роснефть. ВОСА; утверждение дивидендов за 9 месяцев 2025 г. (рекомендация СД 11,56 руб.). #OZPH Озон Фармацевтика. ВОСА; утверждение дивидендов за 9 месяцев 2025 г. (рекомендация СД 0,27 руб.). #GAZP Газпром. СД компании; бюджет на 2026 год. 🇷🇺 #DOMRF ДОМ.РФ. СД компании рассмотрит стратегию развития 2025–2030 и до 2036 г. #RNFT РуссНефть. СД компании; отчёт о текущем состоянии и направлениях развития. #AVAN Авангард. Закрытие реестра по дивидендам 16,1 руб. (дивгэп).

В среду #SFIN ЭсЭфАй. Последний день с дивидендом 902 руб. #TATN #TATNP Татнефть. ВОСА; утверждение дивидендов 8,13 руб. на каждый тип акций. #MTLR #MTLRP Мечел. ВОСА; избрание совета директоров и крупная сделка (возможен выкуп акций).

( Читать дальше )

ЮГК. Трезвый взгляд на причины роста.

- 21 декабря 2025, 11:20

- |

Почитал тут об оферте от Росимущества. Спекулянты обсуждали среднюю за 6 месяцев. При этом все выкладывают разные цифры. Кто-то текущую, кто-то выше 0,64. Но, похоже, что причина совсем иная. Поэтому, заскринил свой комментарий для истории.

Мой личный таргет это 0,72-0,74 до конца года. К сожалению, поучаствовать в росте не возможно. Стакан на продажу чист.

Всем успешных инвестиций!

Как отработал консенсус-прогноз брокеров по акциям в 2025 году?

- 21 декабря 2025, 10:56

- |

👆Так выглядел список фаворитов рынка на уходящий 2025 год.

Надо отдать должное аналитикам российских инвестдомов: в этом году большинство фаворитов консенсуса показали результат лучше рынка.

В условиях сложной экономики и высоких ставок наиболее очевидным лидерам было проще удерживать свои лидерские позиции.

Не угадали аналитики только с нефтегазовым сектором (т.к. никто не угадал ни нефть, ни курс доллара).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал