акции

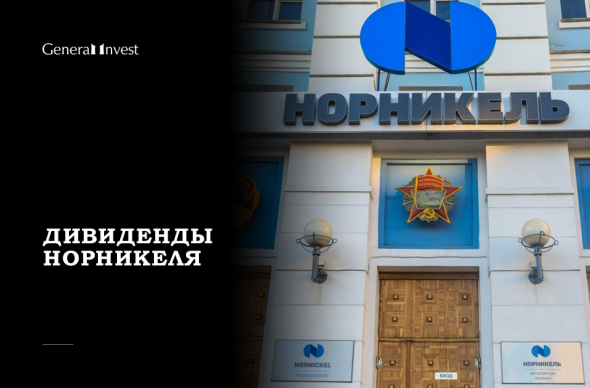

Норникель объявил дивиденды из расчета 50% FCF и выкуп акций на $2 млрд

- 14 апреля 2021, 16:26

- |

9 апреля совет директоров Норникеля (GMKN RX) рекомендовал выплатить по результатам 2020 года дивиденды в размере 1021,22 руб. (порядка $13,25) на 1 обыкновенную акцию. Всего на выплаты может быть направлено 161,6 млрд руб. (порядка $2,1 млрд).

Вопреки нашим ожиданиям, дивидендные выплаты были впервые рассчитаны от показателя free cash flow (FCF), а не EBITDA, как указано в действующем акционерном соглашении. В этот раз на выплаты будет направлено 50% свободного денежного потока за 2020 год (около $3,3 млрд) за вычетом уже выплаченных ранее промежуточных дивидендов в размере около $1,2 млрд. Финальные дивиденды, таким образом, в 1,5 раза меньше тех, что должны были быть выплачены по прежней формуле. Дата отсечки — 1 июня 2021 года, последний день покупки с дивидендами — 28 мая 2021 года.

При текущей цене акций Норникеля около 24 400 руб. дивидендная доходность может составить около 4,2%, а в сумме с уже выплаченными дивидендами за 9 месяцев 2020 года – 6,8%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Ключевые заметки по онлайн-конференции с компанией OR GROUP

- 14 апреля 2021, 16:05

- |

📣 Вчера мы провели онлайн-конференцию с OR GROUP (ex-ОбувьРоссии)

Представляем ключевые заметки:

🔹Среднесрочная стратегия: удвоение выручки по сравнению с 2019г., переход к формату универсального магазина, развитие маркеплейса.

🔹Онлайн продажи продолжают расти: в этом году их доля составит 30% оборота, целевой уровень — 60%.

🔹Доля микрофинасового бизнеса исторически около 30% выручки.

🔹Пункты выдачи заказов обеспечивают дополнительный трафик и комиссионный доход: в 2020г. доставили >1,2 млн посылок, цель в 2021г. — >3,5 млн посылок.

🔹Направляет свободный денежный поток на снижение долга. Комфортный уровень Чистый долг/EBITDA = 3.0х (на конец 2020г. — 5,47х).

🔹Планирует возобновить выплату дивидендов по мере возвращения к устойчивому росту. Дивполитика — 20% прибыли по МСФО.

🎥 Видеозапись онлайн-конференции

===Операции с акциями SELG

- 14 апреля 2021, 13:00

- |

Эмитент: Селигдар

Тикер акций: SELG

Кто продает? Общество с ограниченной ответственностью «Чулковское»

Кто покупает? ПАО "Селигдар"

Количество акций после сделки: 65%

. в случае получения эмитентом права совместного распоряжения — полное фирменное наименование, место нахождения, ИНН, ОГРН каждого юридического лица или фамилия, имя, отчество каждого физического лица, совместно с которыми эмитент получил право распоряжаться определенным количеством голосов, приходящихся на голосующие акции, составляющие уставный капитал организации: не применимо;

Дата события: 13.04.2021

Дата публикации: 14.04.2021 08:59:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=12557

Отчетности Aphria и OrganiGram

- 14 апреля 2021, 12:40

- |

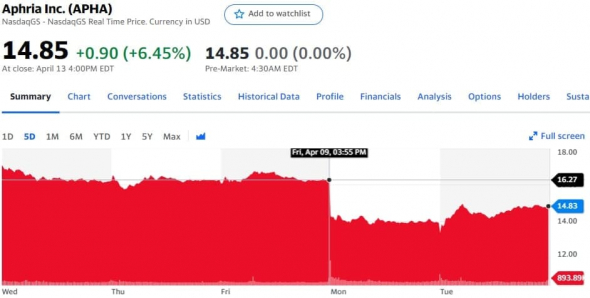

На этой неделе отчитались крупные канадские каннабис компании Aphria и Organigram.

Aphria (APHA на NASDAQ). Выручка увеличилась на 6% год к году до 154 млн CAD, однако в сравнении с предыдущим кварталом сократилась на 4%. Убыток на акцию составил 0.15 CAD. Такие результаты оказались значительно хуже ожиданий аналитиков.

Доходы компании уменьшились из-за локдауна в Онтарио – самой населенной провинции Канады, и локдауна в Германии, где Aphria занимается дистрибуцией каннабиса (дистрибуция каннабиса по-прежнему занимает большую часть выручки компании). В Q3 Aphria продала на 30% меньше кг каннабиса по сравнению с Q2.

В целом, все метрики компании ухудшились в третьем квартале: EBITDA, операционный денежный поток и маржинальность.

Как результат, акции компании после отчета падают на 10%.

OrganiGram (OGI на NASDAQ). Результаты оказались также ниже ожиданий аналитиков. Выручка компании сократилась на 37% год к году до $14.6 млн, при этом себестоимость выросла на 97% — в большей степени это связано с увеличением стоимости производства и повышенными запасами. Такая динамика привела к отрицательной маржинальности и убытку в $66 млн против $6.8 млн годом ранее.

( Читать дальше )

ИНДЕКС МБ СЕГОДНЯ

- 14 апреля 2021, 09:58

- |

Индекс открылся ниже планового значения 3550 и откатил на основную поддержку 3510-20.

От нее отбился.

Сегодня жду опен 3570-80 там снова беру шорты.

Пила — продолжается часть 10.

Удачи

vk.com/id448095944

Какие акции США покупать?

- 14 апреля 2021, 05:01

- |

В основном я покупаю акции американских компаний. По-первых, плохо разбираюсь в азиатских рынках, во-вторых, в своем крайнем послании, Уорен Баффетт сказал, что не нужно недооценивать американские компании. Хотелось бы поделиться с новичками своим видением.

Без акции США на фондовом рынке никуда. Они составляют более 50% мировой рыночной капитализации! Поэтому невозможно иметь действительно диверсифицированный портфель фондового рынка без владения акциями США.

Какие акции США предлагают лучшие дивиденды? Хотя рынок США полон компаний, привлекательных для инвесторов, не все они предлагают одинаковую доходность и имеют одинаковую политику выплаты дивидендов.

Есть две большие категории для ранжирования американских компаний с лучшими показателями по выплате дивидендов.

Дивидендные короли – это компании, увеличивающие дивиденды не менее 50 лет подряд. Сегодня их около 30. Среди них такие компании, как: Coca-Cola, Black Hills, 3M, Johnson & Johnson.

Дивидендные аристократы. Это компании, которые увеличивали свои дивиденды не менее 25 лет подряд, и соответствуют определенным критериям по размерам и ликвидности, они входят в индекс S&P 500.

( Читать дальше )

Шортим USD/JPY потихоньково, как обычно по Волновому принципу Эллиотта

- 13 апреля 2021, 22:41

- |

USD/#JPY

Таймфрейм: 15m

Удачно удалось войти в шорт в самый хай, как ранее и собирался: https://vk.com/wall-124328009_21704. Но пока полного подтверждения гипотезы нет, йена падает пока скорее зигзагом. Импульс «A» or [i] of «A» не укомплектован ещё до конца, не хватает пятой волны. После неё торговые решения по паре станут более качественными. Тем не менее, шорт дал профит, и я продолжу работать вниз по графику после завершения треугольника в волне [iv] of «A» or (iv) of [i].

( Читать дальше )

===Операции с акциями MTSS

- 13 апреля 2021, 21:15

- |

Эмитент: МТС

Тикер акций: MTSS

Кто продает? ПАО "МТС"

Кто покупает? ООО «Бастион»

Количество акций до сделки: 8,0286%

Количество акций после сделки: 8,0365%

Дата события: 13.04.2021

Дата публикации: 13.04.2021 18:44:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=236

🔥Итоги дня: IMOEX +0.1% ФАС обрушила Яндекс.

- 13 апреля 2021, 18:49

- |

Карта рынка: smart-lab.ru/q/map/

📉Яндекс -6.5% ФАС возбудила дело в отношении Яндекс. Организация не исполнила предупреждение антимонопольного органа и продолжает создавать дискриминационные условия на рынке поиска в сети «Интернет». ФАС исследует возможные антиконкурентные практики по продвижению сервисов группы ООО «Яндекс» в поисковой выдаче, а также оценит последствия, к которым привели (могли привести) такие практики😳

📈Mail.Ru Group +2% Инвесторы из Яндекса перекладываются в Мэйл👆🏿

📈Русал +3.5% 📈EN+ -0.6% Рост алюминия и слабый рубль, продолжают поддерживать котировки Русала. EN+ продолжает отставать😔

📈Ozon.ru +2.7% Ozon купит 100% Оней-банка. Компания ожидает, что сумма сделки не превысит $10 млн. Покупка Оней-банка, позволит ему получить лицензии, необходимые для развития услуг финтех-направления💪

📈RGBI +0.01% телеграм канал MMI написал, что инфляция без учёта волатильных и регулируемых государством компонентов, совершила резкий рывок вверх, к концу марта уже превысила 10%.

Похоже 23-его апреля ЦБ поднимет ставку, осталось понять насколько🤔

📈ВТБ +3.1% Хороший новостной фон продолжает поддерживать котировки. В обзоре от 07 апреля писал, что «Открытие» может разогнать котировки пред продажей своего пакета🤑

📈Эталон +3% Без новостей, похоже акцию сильно перепродали.

📈Банк Санкт-Петербург +2% Чистая прибыль Банка Санкт-Петербург РСБУ за 1 кв +60%, инвесторы ждут продолжения роста прибыли и дивидендов.

📉Аэрофлот -1.5% Вчера вечером ограничили авиасообщение с Турцией и Танзанией. Непонятно сколько ещё направлений могут закрыть в ближайшее время.

📉Тинькофф Банк -2.2% акции на максимумах, инвесторы продолжают фиксировать прибыль.

А вот объяснения причин падения/роста акций в рамках конкурса от победителя :

📈ВТБ +3.1% новостной фон по ВТБ в 2021г. будет более чем положительный.

и 50% див по МСФО выплатят и рост показателей в 2021г. к 2020г. примерно в 3 раза по планам руководства. Если и будут отклонения, то не существенные и положительные как не крути. А далее ожидания, на чем и растут обычно акции. рынок всегда играет на опережение. по факту мы получим рост годовой прибыли и двузначную дивдоху в следующем году. пока бумага может тупо устраивать ракету на ожидании положительных новостей.

рынок сегодня отыгрывает ожидания на будущее и будущие новости, а не по факту…

📉Яндекс -6.5% Причина падения — ФАС может назначить Яндексу оборотный штраф от суммы выручки на рынке, если установит факт ограничений конкуренции

Поздравляю победителей:

Лидер роста : Ремора

Лидер падения : Кирилл Сиплатов

Telegram планирует выход на IPO в ближайшие два года

- 13 апреля 2021, 16:51

- |

По данным делового издания «Ведомости» Telegram планирует провести первичное публичное размещение своих ценных бумаг на бирже (IPO) до конца 2023 года. Компания может продать пакет из 10-25% акций и ориентируется на рыночную оценку в 30–50 миллиардов долларов – по словам источников, Дуров «щепетильно относится к контролю над платформой, максимум, который может быть предложен инвесторам, – это блокпакет».

По словам двух независимых источников компания начала pre-IPO диагностику, но пока находится на стадии выбора региона и биржевой площадки размещения. Акционеры Telegram «больше настроены на формат IPO». Второй собеседник корреспондентов уточнил, что основатель компании Павел Дуров «пока не решил, как правильно выйти» — кроме IPO обсуждаются варианты прямого листинга или использования специализированной SPAC-компании.

По словам финансовых аналитиков наиболее привлекательным сценарием для акционеров Telegram является прямой листинг ценных бумаг на такой бирже, как нью-йоркская — это самый быстрый способ получить ликвидность без ограничений и расходов, связанных с организацией IPO. Однако США не является приоритетной страной для размещения – ранее Комиссия по ценным бумагам и биржам (SEC) заблокировала запуск блокчейн-платформы Дурова TON, потребовав возврата средств инвесторам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал