акции

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

- 17 мая 2021, 13:48

- |

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

Исходные данные:

1 У индивида есть сбережения.

2 Индивид желает разместить эти сбережения на фондовом рынке с целью защиты их от обесценивания.

3 Индивид желает иметь свободный денежный поток в виде дивидендов.

Моя стратегия:

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 62 )

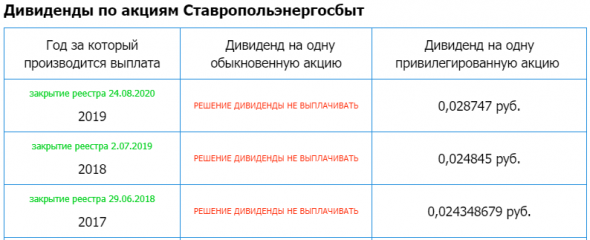

Ставропольэнергосбыт - Прибыль 1 кв 2021г: 64,80 млн руб (+150% г/г)

- 17 мая 2021, 13:46

- |

859 074 636 обыкновенных акций = 540,380 млн руб

262 100 364 привилегированных акций = 181,51 млн руб

staves.ru/cennie-bumagi/informatsiya-o-tsennykh-bumagakh-oao-stavropolenergosbyt/

Капитализация на 17.05.2021г: 721,89 млн руб

Общий долг на 31.12.2018г: 3,236 млрд руб

Общий долг на 31.12.2019г: 3,138 млрд руб

Общий долг на 31.12.2020г: 2,958 млрд руб

Общий долг на 31.03.2021г: 2,951 млрд руб

Выручка 2018г: 18,379 млрд руб

Выручка 1 кв 2019г: 5,201 млрд руб

Выручка 2019г: 18,982 млрд руб

Выручка 1 кв 2020г: 5,184 млрд руб

Выручка 2019г: 19,480 млрд руб

Выручка 1 кв 2021г: 5,739 млрд руб

Прибыль 1 кв 2017г: 30,29 млн руб

Прибыль 2017г: 62,79 млн руб

Убыток 1 кв 2018г: 105,52 млн руб

Прибыль 2018г: 65,12 млн руб

Прибыль 1 кв 2019г: 68,46 млн руб

Прибыль 2019г: 75,35 млн руб

Прибыль 1 кв 2020г: 25,91 млн руб

Прибыль 2020г: 164,51 млн руб

Прибыль 1 кв 2021г: 64,80 млн руб

staves.ru/otchety/

КАМАЗ увеличил производство за 4 мес на 29,7% г/г

- 17 мая 2021, 13:05

- |

З январь-февраль отгружено 14 258 готовых автомобилей, шасси, сборочных и ремонтных комплектов (+29,7% к ААПГ, АППГ – 10 989 ед.).

Завод двигателей и СП «КАММИНЗ КАМА» выпустили и поставили автомобильному заводу и своим сторонним потребителям 4 797 двигателей и силовых агрегатов в апреле и 15 530 – за четыре месяца (+25 и 29,3% к ААПГ соответственно, АППГ – 3 833 и 12 009 ед. соответственно).

источник

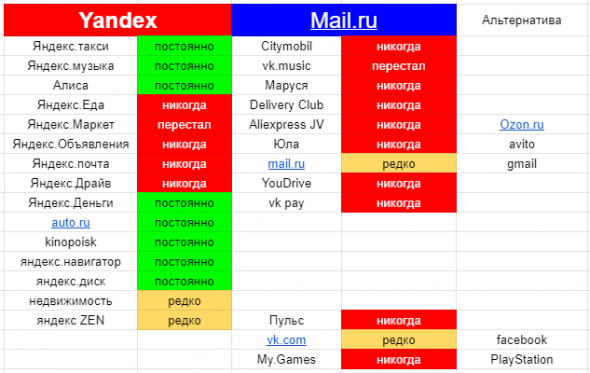

Мой пользовательский опыт: Yandex vs Mail.ru или почему Яндекс гораздо дороже Мейла?

- 17 мая 2021, 12:47

- |

Яндексу я регулярно плачу за:

1. такси

2. яндекс.плюс (Алиса + музыка)

3. кинопоиск (смотрю там фильмы)

4. эквайринг яндекс касса пользовался, пока она не отошла к сберу

5. Яндекс.клауд

6. Раньше активно покупал на яндекс маркете, пока все товары не переместились в ОЗОН

Мейлу я не плачу ни за что. Теперь вопрос для дискуссии:

Кто-нибудь из вас использует сервисы Mail.ru?

Wallstreetbets. UWMC

- 17 мая 2021, 12:13

- |

на Wallstreetets рассматривают компанию как value, ниже перевод

UWM Holdings с низким P/E и привлекательной доходностью.

Новая программа обратного выкупа UWM. 11 мая UWM заявила, что выкупит свои акции на сумму до 300 миллионов долларов в течение следующих 24 месяцев. Это своего рода дивиденды акционерам.

При рыночной капитализации в размере 12,8 миллиарда долларов эти 300 миллионов долларов представляют собой 2,34% выкупа для акционеров (т. Е. 300 миллионов долларов / 12,8 миллиарда долларов) в течение двух лет.

Добавьте это к дивидендной доходности 5,25% (т. Е. 40 центов в год, разделенные на 7,68 доллара США).

При недавней цене в 7,5 доллара это ставит форвардный коэффициент P / E для акций 6,4 раза, что очень дешево.

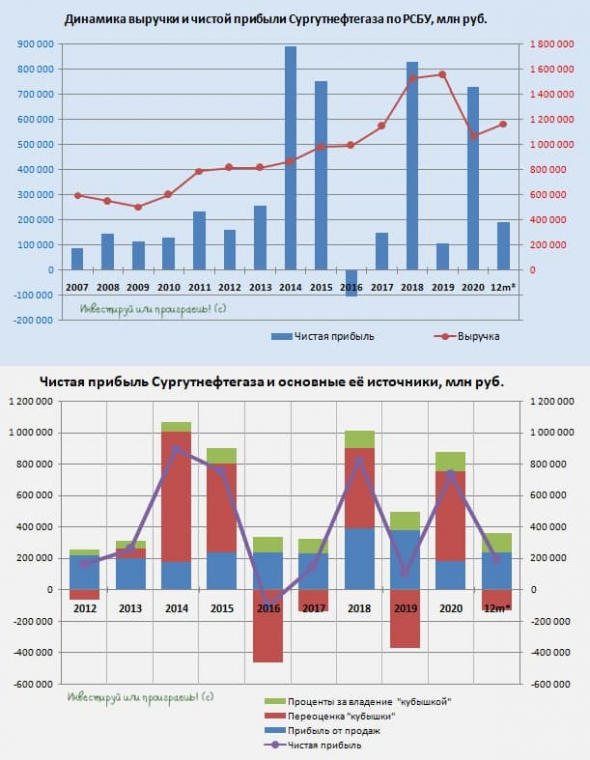

Сургутнефтегаз: всё будет зависеть от курса доллара

- 17 мая 2021, 12:12

- |

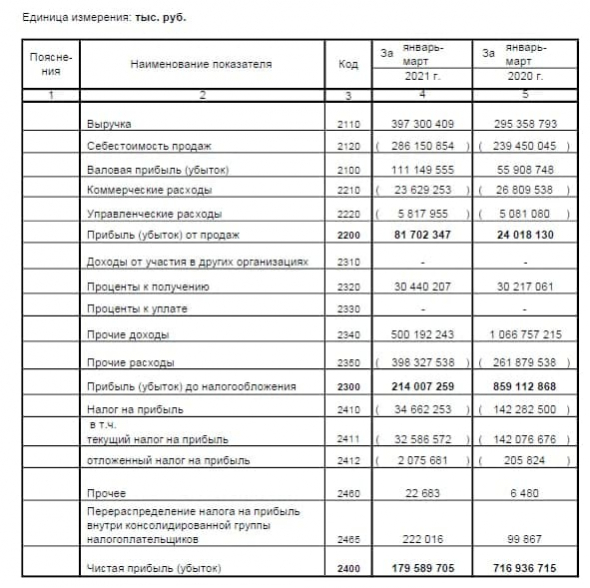

Сургутнефтегаз в конце минувшей недели отчитался по РСБУ за 1 кв. 2021 года, сообщив о падении чистой прибыли в 4 раза по сравнению с прошлым годом – с 717 до 180 млрд рублей:

🛢 И это притом, что прибыль от продаж с января по март выросла в 3,4 раза (г/г) до 81,7 млрд рублей, на фоне восстановления нефтяных котировок (после сложного ковидного отрезка прошлого года) и постепенного ослабления ограничений в рамках соглашения ОПЕК+.

💰 Но Сургутнефтегаз – это не типичная нефтяная компания, которая просто следует за трендами в конъюнктуре рынка чёрного золота. Это уже, как я люблю иногда шутить, в некоторой степени ещё и банк, имеющий так называемую долларовую «кубышку», всеми нами любимую. За первые три месяца текущего года эта кубышка выросла ещё на 6% и сейчас оценивается на уровне 3,79 трлн рублей (больше, чем капитализация компании!).

🧮 А так как кубышка долларовая, каждый месяц её приходится пересчитывать по текущему курсу рубля, и эта переоценка (ввиду солидного размера кубышки) традиционно очень серьёзно влияет на итоговый финансовый результат Сургутнефтегаза. Например, на сей раз переоценка кубышки хоть и оказалась со знаком плюс, но всё же по итогам 1 кв. 2021 года принесла в копилку компании скромные 102 млрд рублей (по сравнению с 805 млрд в аналогичном периоде прошлого года) из-за окрепшего рубля, чем и объясняется падение чистой прибыли компании в 4 раза. В ltm-выражении переоценка кубышки сейчас и вовсе отрицательная.

📈 Проценты за владение кубышкой, пожалуй, наименее волатильная статья в доходах Сургутнефтегаза, но оно и понятно – кубышка с каждым годом только растёт, проценты исправно капают, и с учётом реинвестирования денежных средств эта цифра должна прибавлять и дальше.

( Читать дальше )

На Таймыре у компании Норникеля произошел разлив 200 л дизтоплива

- 17 мая 2021, 12:00

- |

Поступило сообщение о том, что на территории «Таймырской топливной компании» происходит капельное истечение дизельного топлива из емкости № 99 объемом 20 тысяч кубометров. На момент сообщения произошел разлив дизельного топлива в обвалование объемом около 200 литров, площадь разлива 30 квадратных метров

Утечка произошла под дном резервуара, который стоит на сваях. Сейчас под этим местом поставили желоб для сбора топлива, место разлива обработали сорбентом, из протекшего резервуара солярку начали перекачивать в резервные емкости.

Норникель на месте разлива развернул боны, на объекте в постоянном режиме дежурит газоспасательная служба.

источник

===Операции с акциями VTBR

- 17 мая 2021, 12:00

- |

Эмитент: Банк ВТБ

Тикер акций: VTBR

Кто продает? Банк ВТБ (ПАО)

Кто покупает? Общество с ограниченной ответственностью ВТБ Капитал Брокер

. Количество голосующих акций эмитента, приобретенных соответствующей организацией;160 000

Дата события: 13.05.2021

Дата публикации: 17.05.2021 10:50:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=1210

Газпромнефть отчитается во вторник, 18 мая и проведет телеконференцию - Атон

- 17 мая 2021, 11:51

- |

По нашим прогнозам, выручка компании увеличится до 609.5 млрд руб. (11+% кв/кв) на фоне роста цен на нефть (марка Urals подорожала выросла на 30% кв/кв в рублевом выражении), который будет частично нивелирован снижением объемов добычи природного газа и ростом пошлин. Показатель EBITDA, как прогнозируется, вырастет на 26% кв/кв до 150.2 млрд руб. благодаря повышению операционной эффективности и улучшению показателей в сегменте переработки и сбыта, рентабельность EBITDA, по прогнозу, увеличится до 25% с 22% в 4К20). Чистая прибыль ожидается на уровне 84 млрд руб. против 81.5 млрд руб. в 4К20 благодаря росту прибыли от курсовых разниц).Атон

Телеконференция состоится 18 мая 2021, в четверг, в 17:00 МСК (в 15:00 по Лондону); телефоны для подключения: +7 495 213 1767 (Россия), 0800 358 6377 (Великобритания); ID конференции: 5101578 (на английском языке), 5663856 (на русском языке). В ходе телеконференции мы уделим особое внимание комментариям по производственному прогнозу на 2021 и инвестиционному плану.

Лукойл представил хорошие операционные результаты за 1 квартал - Атон

- 17 мая 2021, 11:42

- |

Добыча углеводородов без учета проекта Западная Курна-2 увеличилась на 4.2% кв/кв до 2 152 тыс. барр. в сутки. Она была поддержана динамикой внешних ограничений на добыче нефти в рамках соглашения ОПЕК+, а также восстановлением добычи газа в Узбекистане. Добыча нефти выросла на 2.4% кв/кв до 1 523 тыс. барр. в сутки (+2.7% кв/кв на российских активах и -4.3% кв/кв за пределами России). Объемы переработки увеличились на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв (813 тыс. барр. в сутки), а на европейских — на 30.4% кв/кв (358 тыс. барр. в сутки) в том числе и за счет эффекта низкой базы в результате плановых ремонтных работ и оптимизации переработки на некоторых НПЗ в 4К20.

В целом ЛУКОЙЛ опубликовал хорошие операционные результаты, которые мы считаем нейтральными для динамики акций. Мы подтверждаем наш позитивный взгляд на бумагу, отмечая, что в настоящий момент она торгуется с консенсус-мультипликатором EV/EBITDA 2021П 3.9x, что соответствует дисконту 9% к российским аналогам. Финансовые результаты за 1К21 должны быть опубликованы 26 мая (в среду).Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал