акции

🐹Новатэк

- 15 апреля 2024, 09:04

- |

🥜Бумага продолжает оставаться в нисходящей тенденции с четкой ярко выраженной структурой формирования максимумов и минимумов.

🥜Прошлый спекуль отработал чётко, там ещё допсигналом было локальное двойное дно. И вот сейчас сформировался новый очередной минимум. Если работать в рамках этой тенденции, то по логике вещей сейчас очередь идти формировать максимум, за одно можно прикрыть и образовавшийся дивгэпчик!

🥜Нужно понимать, что каждый поход на формирование очередного максимума может послужить началом слома низходящей тенденции и как вы понимаете сигнал об этом мы сможет увидеть позже, а сейчас пока мыслим в рамках действующей низходящей тенденции!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

- комментировать

- Комментарии ( 0 )

Ключевые финансовые и операционные показатели Глобалтранса в 2023 году

- 15 апреля 2024, 08:54

- |

Публикую файл, в котором рассмотрены ключевые финансовые и операционные показатели Глобалтранса в 2023 году, представлен view на показатели 2024 в зависимости от конъюнктуры в грузообороте и ставках оперирования.

ROCE (за вычетом денег и эквивалентов) у GLTR в 2023 году составил 60%. Это говорит о многом с точки зрения того, какой удачной оказалась конъюнктура в прошлом году. Сильные результаты обусловлены рекордными ставками оперирования в полувагонах и цистернах. Компания сгенерировала 40 млрд.рублей чистого операционного денежного потока и придерживалась консервативного подхода в вопросе обновления подвижного состава. На капекс было направлено 8.3 млрд рублей. Средний возраст подвижного состава продолжил расти (= снижение кф годности) и составил 15.2 лет (9.5 в конце 2015 года).

Компании неизбежно придётся интенсифицировать капитальные расходы для увеличения кф годности. При этом стоимость подвижного состава существенно выросла за последние несколько лет. Если в 2015 году новый полувагон без НДС стоил ~1.

( Читать дальше )

О рынке насущном...

- 15 апреля 2024, 08:43

- |

✔️16 неделя инвестирования в 2024 году. На дворе апрель.

Многие инвесторы гадают, куда двинется рынок после открытия.

Судя по тому, что на Ближнем Востоке ситуация развивается не шатко, не валко, можно сделать вывод о нейтральной позиции инвесторов.

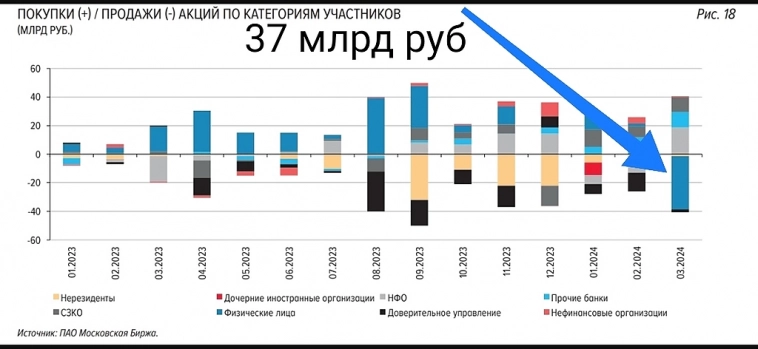

✔️Хотя в то же время вышла статистика нетто продаж в марте 2024 года физиками. Так вот продажи акций составили 37 млрд рублей. А покупки ОФЗ составили 29 млрд рублей. Это максимум с августа 2023 года.

🟢Раз уж преобладают продажи, можно было сделать вывод, что рынок просто обязан пойти вниз.

Но ситуация прямо противоположная. Индекс ММВБ растёт и показывает максимумы последних лет.

Проще говоря, физики не играют основную роль или партию в этой игре.

🟢Брокеры готовят почву и документы для разблокировки подсанкционных активов, которые уже давненько заморожены. И скоро должна начаться процедура обмена замороженных активов.

Данное действие приведёт к притоку на фондовый рынок высвобожденных средств, причём многие инвесторы уже смирились и списали их в убыток.

( Читать дальше )

🐹Софтлайн

- 15 апреля 2024, 08:41

- |

🥜Хорошо в моменте смотрится бумага. Первую цель по итогу она выполнила, половину слива бумага отыграла и ушла на стабилизацию.

🥜Первый признак силы, это то, что после волны роста бумага не откатывает и если на период стабилизации не происходит каких-то негативных событий, то как правило движение возобновляется.

🥜Опять же, будет на рынке помутнение с Ираном или нет я не знаю. Знаю, что если и будет, то это будет носить краткосрочный эффект, эмоциональный эффект. А технически бумага готовит почву для похода на штурм локального хая!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Когда покупать акцию-до дивидендов или после? Исследование с выводами!

- 15 апреля 2024, 08:39

- |

В преддверии начала дивидендного сезона, который начнётся в мае, я еще раз решил поднять тему лучшего момента покупки дивидендной акции, провел небольшой анализ и сделал вывод, как выгоднее инвестировать в акции-до дивидендов или после!

Стратегии покупки дивидендных акций

Есть два основных подхода инвестирования в дивидендные акции:

- Покупать акцию после выплаты дивидендов (на дивидендном гэпе)

Эта стратегия подразумевает, что инвестор отказывается от дивидендов и покупает акцию после закрытия реестра в тот момент, когда котировки снижаются на дивидендном гэпе.

Считается, что рынок исторически растёт, гэп рано или поздно закрывается и покупка после падения из-за гэпа является удачной точкой входа в акцию.

Пример покупки на дивидендом гэпе в акциях Лукойла:

Но, мне никогда не нравился такой подход. Потому что дивидендные гэпы могут закрываться довольно долго. Сам по себе гэп не является гарантией роста котировок после выплаты дивидендов, здесь важен общий долгосрочный тренд в акции и если он нисходящий, то можно месяцами сидеть в убытке, а то и годами, ожидая прибыли от закрытия гэпа (к примеру, гэп СБЕРа в 2013 году закрывался около 1 года, а МТС почти 3 года!), а даже если гэп закроется, акция все равно пойдёт вниз если идёт тренд на снижение бумаги.

( Читать дальше )

🔥 Геополитика, конференция, санкции, золото и другие новости фондового рынка

- 15 апреля 2024, 08:37

- |

❗️ Главным событием прошлой недели была атака Ирана на Израиль. У нас не политический канал, мы не будем рассуждать, кто прав, а кто виноват, я хочу подчеркнуть другое. Страны утратили возможность мирно договариваться друг с другом и вместо развязки конфликтов продолжается их эскалация по всем направлениям. Напомню, что между Ираном и Израилем не может быть победителя на поле боя, потому что обе страны имеют ядерное оружие со всеми вытекающими. И это, кстати, касается и России, невозможно в современном мире силовыми методами победить ядерную державу...

🛢 На фоне нестабильной геополитической ситуации, в ближайшие недели цены на сырьевые ресурсы могут демонстрировать более высокую волатильность. Аналогичная ситуация касается и фондового рынка. Я свои портфели уже подготовил к возможной коррекции, снизив долю акций до разумного предела. Также сформировал значительную кэшевую позицию на случай просадки. Пока фонды ликвидности дают около 15% годовых, посидеть в деньгах не так уж и плохо.

( Читать дальше )

ГК Элемент выбрал СПБ Биржу для IPO - РБК

- 15 апреля 2024, 08:23

- |

Группа компаний «Элемент» определилась с выбором площадки для проведения первичного публичного размещения (IPO) и выбрала СПБ Биржу. Это может стать первым IPO на этой площадке в новой санкционной среде.

Компания рассматривала различные варианты, но выбрала СПБ Биржу в связи с оптимальными условиями, которые были предложены. Подключенность крупнейших российских брокеров и ликвидность, обеспечиваемая технологиями и маркетмейкерами, сделали этот выбор рациональным.

Головное юридическое лицо группы, АО «Элемент», находится под санкциями США, также как и некоторые из ее подразделений. Тем не менее, СПБ Биржа, хотя и включена в американский SDN-лист, предоставляет возможность размещения для компаний, попавших под санкции.

Выбор СПБ Биржи для проведения IPO «Элемента» подчеркивает ее потенциал в развитии российского рынка капиталов и создании промышленного суверенитета страны.

⚡ ЦБ запретит доступ не квал инвесторам к половине российских бумаг

- 15 апреля 2024, 08:19

- |

В прошлом году от зависти в ЦБ жалобы писали, так ввели ограничения на рост, в этом году и вовсе половину бумаг сделают недоступным.

ЦБ рассматривает возможность ограничения доступа граждан к бумагам компаний с неполным раскрытием информации — Ъ Центральный банк России обсуждает введение ограничений для инвесторов в отношении ценных бумаг компаний, которые не предоставляют полную отчетность. Доля компаний, раскрывающих информацию в полном объеме на Мосбирже, не превышает 50%. В ЦБ рассматривают возможность обособления таких компаний в котировальных списках и введения тестирования для неквалифицированных инвесторов. Это может привести к доступности бумаг только для квалифицированных инвесторов. Аналитики предупреждают, что даже среди компаний, раскрывающих отчетность, не всегда предоставляется полная информация. Это затрудняет принятие взвешенных инвестиционных решений.

( Читать дальше )

Магнит начал ребрендинг Магнит Маркет, который компания развивает на базе приобретенного в 2023 году KazanExpress - РБК

- 15 апреля 2024, 08:18

- |

Новый логотип, разработанный совместно с брендинговым агентством LINII, включает коралловый цвет, ассоциирующийся с фирменным красным «Магнита», а также дополнительные цвета: желтый, белый и графитовый. Планируется поэтапное внедрение нового бренда, начиная с сайта и приложения маркетплейса, а затем запуска нового сайта и обновления дизайна пунктов выдачи заказов.

Совокупный оборот KazanExpress в первом полугодии прошлого года составил 9,2 млрд рублей, и маркетплейс входил в топ-10 по обороту среди российских маркетплейсов. «Магнит Маркет» планирует привлечь продавцов и покупателей, обеспечивая более низкие комиссии и широкий ассортимент продукции. Этот подход позволит компании укрепить свою позицию в топ-5 российских маркетплейсов.

Источник: www.rbc.ru/technology_and_media/15/04/2024/66195e919a7947656dea762e?from=from_main_3

( Читать дальше )

Взгляд и планы на сегодня.

- 15 апреля 2024, 08:06

- |

📻 Из интересного на нашем рынке сегодня:

🇷🇺 AKRN — СД Акрон. В повестке вопрос о рекомендациях по распределению прибыли по результатам 2023 г. (в т.ч. о выплате (объявлении) дивидендов по результатам 2023 г.)

🥜Друзья, открываем очередную неделю. Неделя не слишком плодотворная на корпоративные события. Они есть, но интересного мало! Наверняка подкинут чего-нибудь по факту. Может Астра сегодня SPO бахнет, такие слухи ходили на прошлой неделе, но посмотрим. Если кстати, так произойдёт и нервные прольют бумагу, то восстановлю долгосрок полностью и доберу спекуля. В SPO нет ничего страшного. Доля не размывается, а ребята хотят с 10% фри зайти в первый котировальный список!

🥜В субботу поздним вечером Иран провёл атаку по Израилю, армагедонщики проснулись и начали хоронить Мамбу, забыв видимо, что мы сами третий год воюем, нас атакуют беспилотники, террористы оживились и при всём при этом рынок растущий!!! Способен ли удар Ирана уронить нас? Нет! Разве, что на нервных дать краткосрочную просадку, тем более предпосылки к коррекции и так есть и попытка корректироваться уже и так была на прошлой неделе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал