акции

⚡ Ключевая ставка – 16%. Что ждать дальше?

- 22 декабря 2025, 20:25

- |

📌 В пятницу ЦБ снизил ключевую ставку на 0,5% до 16%. Делюсь главными тезисами с пресс-конференции ЦБ и своим мнением о дальнейшей судьбе ставки.

1️⃣ ПОЧЕМУ НЕ 15,5%?

• Накануне заседания ЦБ я отметил рост инфляционных ожиданий и предстоящее повышение НДС как негативные факторы, из-за которых ЦБ может снизить ставку лишь до 16%. Итог – ЦБ назвал именно эти 2 причины основополагающими для такого решения.

• Что касается влияния НДС на инфляцию, ЦБ отметил следующее:

«В ближайшие месяцы на цены окажет влияние повышение НДС. Уже сейчас некоторые компании начали корректировать цены, однако основное влияние ожидается в начале 2026 года. В январе дополнительное давление на цены окажет индексация тарифов на услуги ЖКХ.»

2️⃣ РЕАКЦИЯ РЫНКА:

• Рынок уже начал закладывать в цены снижение ключевой ставки до 15,5%, поэтому в пятницу подтвердились мои ожидания наибольшего падения акций Самолёта (–4% в рамках основной торговой сессии) и АФК Системы (–3,4%). При этом ряд других компаний, которые зависят от ключевой ставки, но имеют более сильный фундаментал, меньше потеряли в цене: Совкомбанк (–1,8%) и Европлан (–0,4%). ОФЗ с высоким купоном потеряли в цене за день около 0,7%.

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 1 )

SberCIB начал покрытие ВИ.ру с рекомендацией покупать и целевой ценой 90 руб. за акцию (потенциал роста около 32%)

- 22 декабря 2025, 20:18

- |

Сегодня вышел большой аналитический отчет от команды sberCIB:

▫️ Целевая цена — 90 рублей за акцию $VSEH

▫️ Рекомендация — «покупать»

Нефтяники РФ продолжат затягивать пояса

- 22 декабря 2025, 20:17

- |

22 дек. 2025 г., Refinitiv

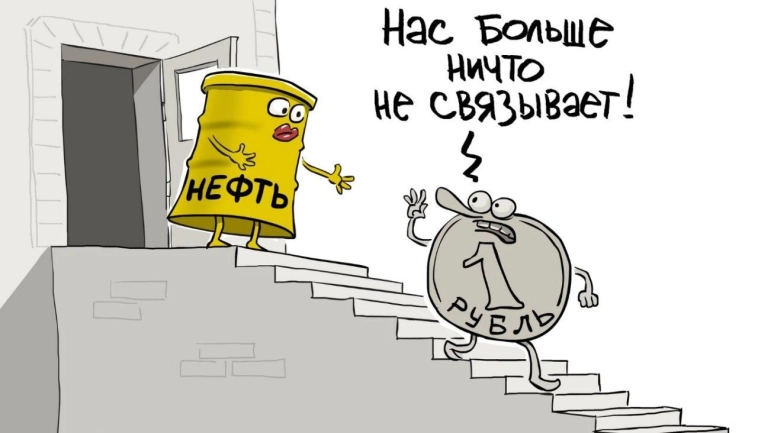

Наступающий год сократит доходы российских нефтяников на фоне снижающихся под влиянием избытка предложения мировых цен, крепкого рубля, а также западных санкций, считают аналитики.

В то время как власти РФ пытаются поддержать устойчивость бюджета за счет роста налогов для бизнеса в течение трех лет подряд, испытывающая серьезные внешние вызовы российская нефтянка балансирует на грани окупаемости инвестиций.

Нефтяные компании РФ посадят акционеров по итогам этого и следующего годов на дивидендную диету, забыв тучный 2024, уверены аналитики.

«Маржинальность в долларах за баррель российских нефтяных компаний в 2023-2024 годах была одной из лучших за последнее десятилетие. Однако мы оцениваем, что российским компаниям будет достаточно трудно вернуться на пиковые показатели в 2026 году из-за слабой конъюнктуры», — считает Марк Шумилов из Ренессанс Капитала.

По итогам первых трех кварталов 2025 года крупнейшая российская нефтяная компания Роснефть сократила чистую прибыль акционеров на 70% год к году, Газпромнефть - на 38%, на фоне падения цен на нефть и укрепления рубля.

( Читать дальше )

ЦБ похитил новогодний праздник! Куда брокерня гонит толпу на этот раз?

- 22 декабря 2025, 20:12

- |

⚡️Несмотря ни на что, начинаем в 20:15мск сегодня!

ЛАЙВ, Антикризис!

Всех люблю❤️

https://youtube.com/live/HPkR1oRmntw

Рынок снова надули ⬇️

- 22 декабря 2025, 20:11

- |

◽️Именно такой нарратив сейчас гуляет по крупным пабликам после решения ЦБ снизить ставку на 0,5 процента. Хотя именно такого значения ожидала как минимум половина рынка. Да и сама разница между вариантами в 0,5% говорит о том, что ничего судьбоносного не произошло бы даже при снижении на 1%. Тем не менее шума оказалось достаточно, чтобы в первые минуты уронить рынок, хотя объективных поводов для остановки предыдущих трендов я не вижу.

🔽 #RTS показал силу от уровня 1006 пунктов. Это хороший сигнал для всего рынка. Уход ниже этого уровня станет негативным фактором и будет опасен для дальнейшей растущей динамики.

🔽 По валюте произошло ожидаемое отторжение от уровня 11,45₽ по #CNYRUB, что по-прежнему указывает на устойчивый тренд укрепления рубля. Для сохранения этого сценария важно не обновлять сегодняшний максимум.

ℹ️ Чуда не случилось, но и ничего ужасающего не произошло. За дальнейшими обновлениями прогнозов следить на канале и подписывайтесь, чтобы не пропустить.

Сохраняются предпосылки для дальнейшего ухудшения качества портфелей МФО. По итогам 3к25 показатель NPL 1–90 остался вблизи 11%, что выше среднего уровня последних 2 лет — ЦБ

- 22 декабря 2025, 20:07

- |

◾ Введённые Банком России МПЛ способствуют сбалансированному росту портфеля МФО. В 3к25 необеспеченные потребительские займы клиентам с ПДН 50–80 % составили 10 % от выдач, ещё около 3 % займов были предоставлены заёмщикам с ПДН свыше 80 % (при лимите 15 % и 3 % соответственно).

◾ Планируемый переход к «вложенным» МПЛ будет стимулировать дальнейшее снижение доли наиболее рискованных потребительских займов в выдачах МФО. Несмотря на жёсткие МПЛ, качество портфелей МФО продолжило ухудшаться. В 3к25 доля просроченной в течение более 90 дней задолженности выросла до 31 %, что является максимумом с 3к24 (рис. 4).

◾ Ухудшение качества портфелей МФО происходит в условиях замедления роста портфеля МФО, при этом вызревает просроченная задолженность по выдачам в 1п25, когда компании активно предоставляли необеспеченные средне‑ и долгосрочные займы.

◾ Сохраняются предпосылки для дальнейшего ухудшения качества портфелей МФО. По итогам 3к25 показатель NPL 1–90 остался вблизи 11 %, что выше среднего уровня последних 2 лет.

( Читать дальше )

sberCIB начал аналитическое покрытие акций ВИ.ру

- 22 декабря 2025, 20:00

- |

Сегодня вышел большой аналитический отчет от команды sberCIB:

▫️ Целевая цена — 90 рублей за акцию $VSEH

▫️ Рекомендация — «покупать»

Благодарим аналитиков sberCIB за проделанную работу!

#аналитика #VSEH #быстреерынка

Вопросы по консолидации акций ПАО "Фикс Прайс"

- 22 декабря 2025, 19:59

- |

Мы получаем много вопросов по консолидации акций ПАО «Фикс Прайс».

Собрали основные тезисы и ответы на самые частые вопросы в этом посте.

18 декабря мы объявили о намерении провести консолидацию акций ПАО «Фикс Прайс» с коэффициентом 1 000:1. Это означает, что в случае положительного решения собрания акционеров из 1 000 текущих акций получится 1 новая акция, а её стоимость вырастет пропорционально. Доля акционера в компании не изменится.

Если количество акций не кратно 1 000, после консолидации у инвестора образуется дробная часть акции. Она не пропадёт и не сгорит, а будет учитываться за своим владельцем и предоставлять акционерные права в пропорциональном объеме.

Акции ПАО «Фикс Прайс» сейчас торгуются на Мосбирже лотами по 1 000 бумаг, так что консолидация поможет привести структуру уставного капитала компании в соответствие со стандартами торговой площадки, а также может выступить фактором привлечения новых категорий инвесторов, которые, например, могут иметь ограничения на инвестирование в бумаги с низким номиналом.

( Читать дальше )

🏆 Топ дивидендных акций на лето

- 22 декабря 2025, 19:55

- |

Во времена нестабильной экономики и волатильного рынка, который слабо поддается анализу, одна из тихих гаваней — это дивидендные акции.

Риск, конечно, присутствует, ведь акции могут и не подняться даже на величину дивидендного гэпа, но надежность такой стратегии сейчас гораздо выше, чем покупка бумаг без дивидендов. Все перечисленные компании платят дивиденды летом.

ВТБ

Руководство компании снизило диапазон прибыли на дивиденды до 25–50%. Но даже если выплата будет 25%, инвесторы могут рассчитывать на доходность примерно 14% годовых. Сейчас стоит ориентироваться на средний payout 35% и дивиденды 14,5 ₽ с доходностью 20%. Котировки в боковом движении еще с лета. Предпосылок для отмены дивидендов нет, но нужно следить за показателем достаточности капитала.

Транснефть

Цена акций не зависит от цен на нефть, ведь компания только перевозит топливо, а объем транспортировок не меняется. Экспорт нефти растёт, в 2026 году возможно снятие ограничений на экспорт бензина и дизтоплива. Также будет индексация тарифов на перевозки на 5,1% с 1 января. Ожидаем выплаты в 200 ₽ с доходностью 15% годовых.

( Читать дальше )

Неоправданные ожидания по ставке и снова коррекция?

- 22 декабря 2025, 19:50

- |

Ну что, на прошлой неделе мы несколько раз обновили 2765 пунктам — именно оттуда индекс МосБиржи падал более чем на 10% после отмены встречи в Будапеште. Тем не менее, закрепиться не смогли и закрыли неделю ниже этих значений.

В очередной раз участники рынка набирали под более резкое снижение ключевой ставки ЦБ РФ, но регулятор их разочаровывает и идёт фиксация в акциях. И снова неоправданные ожидания.

На этом фоне, как и ожидал, хуже выглядят акции застройщиков и Системы, которые я планировал шортить после снижения на 50 б.п. – до 16% годовых.

Сегодня-завтра в центре внимания комментарии о двухдневных переговорах Дмитриева в Майами. Обычно он даёт положительные заявления, а параллельно с этим Песков, Ушаков и Лавров опровергают или дают более жёсткие комментарии. Пока ничего нового и интересного.

Поэтому я сегодня не торопился торговать. Открыл только шорт Аэрофлота, уже частично зафиксировали прибыль. Технически всё смотрится в шорт, но любые позитивные заявления после поездки в США, могут вывести с рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал