ЮНИПРО

Юнипро на продажу.

- 28 мая 2021, 09:39

- |

Uniper исследует продажу российских электростанций.

Uniper взвешивает продажу своих российских электростанций и провела переговоры с российским ИнтерРАО по этому вопросу, сказали три человека, знакомых с этим вопросом, поскольку немецкая энергетическая группа ищет способы сократить выбросы. .

По словам двух собеседников, переговоры выявили расхождения во взглядах на цены, добавив, что Uniper надеется на более высокие оценки после недавнего перезапуска своей электростанции Березовская ГРЭС, работающей на буром угле.

По словам источников, установка мощностью 800 мегаватт недавно возобновила работу после нескольких лет ремонтных работ после пожара в 2016 году, но углеродный след Березовской больше не соответствует долгосрочной стратегии Uniper и финской материнской компании Fortum.

По словам источников, Uniper также провела переговоры с другими потенциальными покупателями.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Юнипро остается лучшей дивидендной историей в отрасли - Финам

- 25 мая 2021, 15:20

- |

«Юнипро» — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

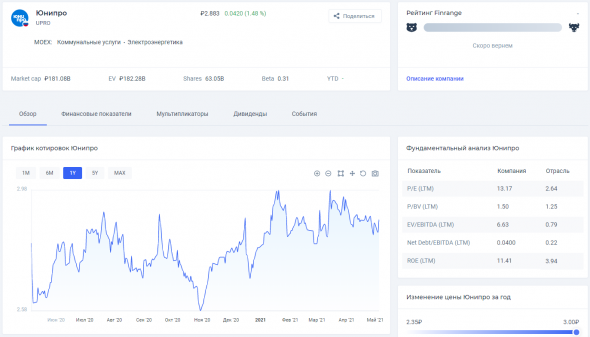

Мы рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. на 12 мес. Биржевая стоимость адекватна оценена, акции интересны как дивидендная история при лучшей доходности в отрасли.Малых Наталия

ГК «Финам»

«Юнипро» выпустила из многолетнего ремонта 3-й энергоблок Березовской ГРЭС и с мая начала получать платежи за мощность в рамках ДПМ, которые компенсируют окончание четырех ДПМ.

За счет запуска генерирующего объекта менеджмент повысит дивиденды на 33%, до 18 млрд руб., хотя ранее ожидалось 20 млрд руб. Дивидендная доходность NTM 10% — лучшая в отрасли, при стабильной работе энергоблока она устойчива.

Восстановление энергорынка даст компании операционный леверидж. Энергопотребление в ЕЭС России повысилось с начала года примерно на 5% г/г, основная нагрузка пришлась на ТЭС.

Ключевые риски кейса — предъявление материнской компании Uniper договора о подчинении со стороны Fortum в конце 2021 г.

Юнипро - энергоблок наконец в строю

- 14 мая 2021, 17:20

- |

В одном из последних разборов энергетической компании я определил 3 базиса, которые должны заставить акции выйти из боковика и показать опережающий рост. В разрезе отчета за 1 квартал, хочу взглянуть на перспективы компании и определить точки роста.

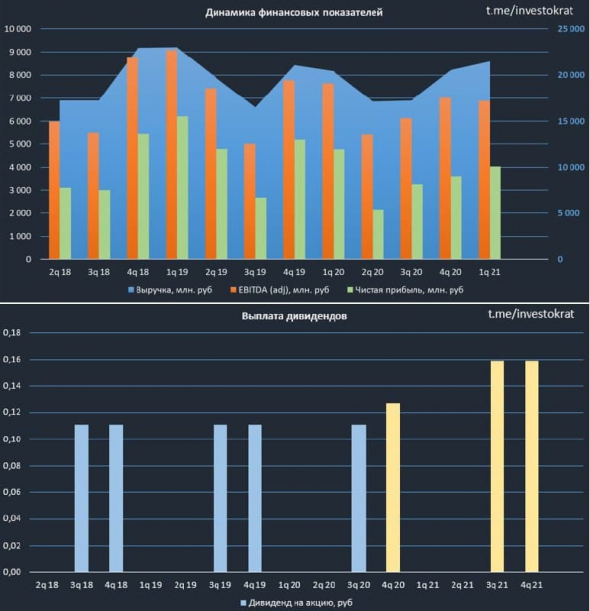

Первый квартал 2021 года завершился на минорной ноте. Выручка компании увеличилась всего на 5,3%, а прибыль вообще снизилась на 18,1% до 4 млрд рублей. Это связано с окончанием программы ДПМ по некоторым объектам и увеличившимися операционными расходами в размере 16,5 млрд рублей. Теперь давайте пробежимся по базисам, которые легли в основу моей инвест-идеи.

I базис — запуск 3-го энергоблока Березовский ГРЭС

В конце апреля произошел долгожданный запуск 3-го энергоблока. После череды неурядиц, аварий, пожара и прочих невзгод, работы на объекте завершились и он был запущен в штатном режиме. Предельный объем поставки мощности энергоблока №3 Березовской ГРЭС равен 800 МВт. С 1 мая компания начнет получать дополнительную плату по договорам ДПМ.

( Читать дальше )

ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся...

- 11 мая 2021, 22:23

- |

Часто в обзорах генерирующих компаний встречается аббревиатура ДПМ или ДПМ-2. Не все знакомы с данными программами, сегодня я постараюсь прояснить этот момент.

Значительная часть генерирующих станций нам досталась со времен СССР, на некоторые блоки уже истек срок полезной эксплуатации и они нуждаются либо в замене, либо в кап. ремонте. После разделения РАО-ЕЭС России значительная часть станций перешла в частные руки. Новые владельцы не торопятся вкладывать миллиарды рублей в модернизацию старого оборудования, им нужен определенный стимул для этого. Таким стимулом стала программа ДПМ.

Программа ДПМ (или ДПМ-1) расшифровывается, как программа договоров о предоставлении мощности. Основной целью ее является стимулирование инвестиций в генерацию. В рамках первой программы (2010-2020 годы) компании строили новые генерирующие мощности, а крупные потребители брали на себя обязательство оплачивать мощность данных блоков по повышенным тарифам.

Грубо говоря, строительство шло за счет потребителей, только с постоплатой. Причем, в эти тарифы включалась надбавка, чтобы генерирующие компании не только вернули вложенные инвестиции, но и немного заработали на этом. Государство в данном случае выступало гарантом того, что потребители получат требуемый объем мощности, а производители энергии получат обратно свои деньги через повышенные тарифы.

( Читать дальше )

Акционеры Юнипро не рассчитывали на очередную корректировку объема дивидендных выплат - Промсвязьбанк

- 11 мая 2021, 11:29

- |

Юнипро объявила о возможном изменении объема выплат акционерам в 2021 году. В новом базовом сценарии объем дивидендов за текущий год составит 18 млрд руб., хотя ранее план по выплатам составлял 20 млрд руб. В этом году первый транш в 8 млрд руб. ожидается в июне-июле, а на декабрь запланирован «первый стабильный полугодовой платеж» в размере 10 млрд руб., говорится в презентации энергокомпании от 6 мая 2021 г. Суммарный объем выплат за 2021 год может быть увеличен до 20 млрд руб., но только при более эффективной загрузке мощности энергоблока №3 Березовской ГРЭС, чем запланировано.

Мы считаем данную новость умеренно негативной для бумаг Юнипро, так как возможно уменьшение выплат на 10% по сравнению с предлагаемыми ранее. Проблема с Березовской ГРЭС существует, из-за нее компания уже снижала выплаты дивидендов. Но с учетом жесткого контроля за капзатратами и отсутствия долговой нагрузки акционеры не рассчитывали на очередную корректировку объема выплат.Промсвязьбанк

Юнипро, дивиденды тронулись...

- 07 мая 2021, 20:48

- |

Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.

Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

( Читать дальше )

Вклад 3 блока ГРЭС сможет компенсировать снижение прибыли Юнипро - Атон

- 07 мая 2021, 11:53

- |

Выручка компании за 1К21 увеличилась на 5.3% г/г до 21.5 млрд руб. за счет роста выработки электроэнергии на электростанциях Юнипро, а также роста цен РСВ в первой ценовой зоне благодаря увеличению потребления. Показатель EBITDA упал на 10.1% до 6.9 млрд руб. в результате замещения высокомаржинальных доходов от ДПМ менее маржинальными по электроэнергии. Как следствие, рентабельность EBITDA сократилась до 32% против 37% в 1К20. Базовая чистая прибыль составила 4.1 млрд руб., упав на 18.1% г/г.

Отдельной новостью — Юнипро рекомендовала финальные дивиденды за 2020 в размере 7 млрд руб., что предполагает 0.127 руб. на акцию (за 9M20 компания уже выплатила 0.111 руб. на акцию). Также компания дала прогноз по будущим дивидендам: в июне/июле 2021 промежуточные дивиденды должны составить 8 млрд руб., а финальные дивиденды — 10-12 млрд руб., при этом совокупная выплата за 2021 может вырасти до 20 млрд руб. в зависимости от эффективности загрузки мощностей на третьем энергоблоке Березовской ГРЭС. План по дивидендам за 2022 был подтвержден на уровне 20 млрд руб. Кроме того, в настоящий момент компания прогнозирует EBITDA 2021 на уровне 26-28 млрд руб. против предыдущего прогноза в 25-30 млрд руб.

Компания опубликовала смешанные финансовые результаты, которые отразили эффект от снижения платежей за мощность в результате перехода из ДПМ в оплату мощности по тарифам КОМ и РД двух энергоблоков ПГУ.Атон

При этом ожидается, что со 2К21 года вклад 3 блока ГРЭС сможет компенсировать снижение прибыли. Рекомендованные финальные дивиденды за 2020 обеспечивают доходность 4.5%. Дата закрытия реестра — 22 июня 2021.

Анализ рынка 07.05.2021 / ФАС и металлурги, ралли сырья, Дивиденды Юнипро

- 07 мая 2021, 09:24

- |

Новости компаний — обзоры прессы перед открытием рынка

- 07 мая 2021, 08:28

- |

Иностранные акции потеряли в объеме. Интерес к ним в апреле существенно снизился

Апрель оказался не самым удачным месяцем для торговли иностранными акциями. Объем сделок с этими финансовыми инструментами на Санкт-Петербургской бирже упал почти на треть по сравнению с мартом. На Московской бирже объем операций сократился на 14%. Основной причиной падения эксперты называют корреляцию с западным рынком, на котором после пиковых значений марта пошло снижение объемов торгов на фоне снижения их волатильности.

https://www.kommersant.ru/doc/4801858

Мошенники доверились «Газпрому»

В рунете началась новая волна мошенничеств с использованием бренда «Газпрома». В частности, злоумышленники предлагают фейковые выплаты жертвам мошенничеств от лица госкорпорации. Они также создают инвестиционные платформы, которые предлагают зарабатывать на криптовалюте, обеспеченной нефтью и газом. Обычно такие сайты живут от нескольких часов до нескольких дней, но госкорпорация не спешит блокировать новые мошеннические ресурсы, отмечают эксперты. В самом «Газпроме» настаивают, что принимают все необходимые меры для борьбы с ними.

https://www.kommersant.ru/doc/4801860

Стоимость золота превысила $1800 за унцию впервые с февраля

Спрос на драгоценный металл поднялся из-за ослабления доллара по отношению к мировым валютам и снижения доходности американских казначейских облигаций

https://quote.rbc.ru/news/article/609422439a79473adc2db85a

( Читать дальше )

Юнипро: слабые финансовые результаты за I кв. 2021 по МСФО, но неожиданный рост дивидендов

- 06 мая 2021, 23:05

- |

— Выручка: 21,5 млрд руб. (+5,3% г/г)

— EBITDA: 7,6 млрд руб. (-10,1% г/г)

— Чистая прибыль: 4,1 млрд руб. (-18,1% г/г)

Юнипро опубликовала финансовую отчетность по итогами I кв. 2021 г. по МСФО. Истекшие договора ДПМ по энергоблокам ПГУ Шатурской и Яйвинской ГРЭС не помешали нарастить выручку на 5,3% по отношению к I кв. 2020 г. По итогам квартала компания выручила 21,5 млрд руб.

Положительная динамика объясняется улучшением ситуации с платежами со стороны бывших неплательщиков на Северном Кавказе и республики Тыва. Холодная зима и наращивание экспорта позитивно сказались на выручке Юнипро. Станции компании увеличили выработку электричества вслед за восстановлением спроса и ростом деловой активности. Нужно учитывать, что в I кв. 2021 г. компания поднимала цены в условиях роста объемов экспортируемой в Прибалтику и Финляндию электроэнергии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал