ЭкономЛизинг облигации

Анализ эмитента: ООО "ЭкономЛизинг" (за 3кв. 2025 г.) | Облигации

- 27 ноября 2025, 13:19

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2025 г.

Финансовые результаты:

— Выручка: 505 млн. руб.

— Чистая прибыль (убыток): 69 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 16% (+), долгосрочные обязательства выросли на 7% (-), краткосрочные прибавили 26% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,69 раза. Долговая нагрузка уменьшилась на 2% (+).

По финансовым результатам (год-к-году): выручка выросла на 40%, чистая прибыль потеряла -12%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 251

- Комментарии ( 0 )

Новый выпуск облигаций "ЭкономЛизинг" (RU000A10CDX0)

- 14 августа 2025, 10:07

- |

🔶 ООО «ЭкономЛизинг»

▫️ Облигации: ЭкономЛизинг-002Р-01

▫️ ISIN: RU000A10CDX0

▫️ Объем эмиссии: 100 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 4

▫️ Тип купона: переменный

▫️ Размер купона: 22%

▫️ Амортизация: нет

▫️ Дата размещения: 14.08.2025

▫️ Дата погашения: 10.08.2028

▫️ ⏳Ближайшая оферта: 11.02.2027

Об эмитенте: «ЭкономЛизинг» — лизинговая компания, основанная в 2006 году (г. Саратов).

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Купоны 22% на 3 года! Свежие облигации Эконом Лизинг 002Р-01

- 14 августа 2025, 07:51

- |

ЭкономЛизинг врывается на биржу со своим новым выпуском без предварительных ласк — размещение стартует 14 августа с заранее известным купоном.

😎Получится ли наэкономить себе на новый Майбах с помощью облигаций Эконом Лизинга? Или наши вложения растворятся в пучине дефолтных ВДО? Важный вопрос, который волнует и меня самого — ведь в моём личном портфеле тоже присутствуют облигации этого эмитента.

Поэтому разбор будет «с пристрастием» — как для себя, родного. А впрочем, у меня все разборы такие.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски МСП_Банк, Монополия, ОКЕЙ, Делимобиль, Славянск_ЭКО, МБЭС, Сплит_Финанс, Брусника, Сегежа, НОВАТЭК, Сибур, Воксис, Полипласт, РКС, Кокс.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

«ЭкономЛизинг» 14 августа начнет размещение облигаций объемом 100 млн.₽

- 12 августа 2025, 12:36

- |

ООО «ЭкономЛизинг» – универсальная лизинговая компания. В портфеле компании различные виды оборудования, преобладают грузовой автотранспорт, недвижимость, строительная и дорожно-строительная техника, а также легковой транспорт и сельхозтехника. Около 90% клиентов компании являются предприятиями малого и среднего бизнеса.

Старт размещения 14 августа

- Наименование: ЭкономЛиз-002Р-01

- Рейтинг: ВВВ- (Эксперт РА, прогноз «Стабильный»)

- Купон: 22.00% (квартальный)

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: да (Пут через 1.5 года)

- Номинал: 1000 ₽

- Организатор: Ренессанс Брокер

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Анализ эмитента: ООО "ЭкономЛизинг" (за 3кв. 2024 г.) | Облигации

- 11 марта 2025, 12:45

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 580 млн. руб.

— Чистая прибыль (убыток): 78 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 25% (+), долгосрочные обязательства выросли на 31% (-), краткосрочные сократились на 2% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 7,81 раза. Долговая нагрузка уменьшилась на 7% (+).

По финансовым результатам (год-к-году): выручка приросла на 54%, чистая прибыль прибавила 41%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "ЭкономЛизинг" (RU000A10B081)

- 05 марта 2025, 10:19

- |

🔶 ООО «ЭкономЛизинг»

▫️ Облигации: ЭкономЛизинг-001Р-08

▫️ ISIN: RU000A10B081

▫️ Объем эмиссии: 100 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 27%

▫️ Амортизация: нет

▫️ Дата размещения: 05.03.2025

▫️ Дата погашения: 18.02.2028

▫️ ⏳Ближайшая оферта: 23.02.2027

Об эмитенте: «ЭкономЛизинг» — лизинговая компания, основанная в 2006 году (г. Саратов).

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

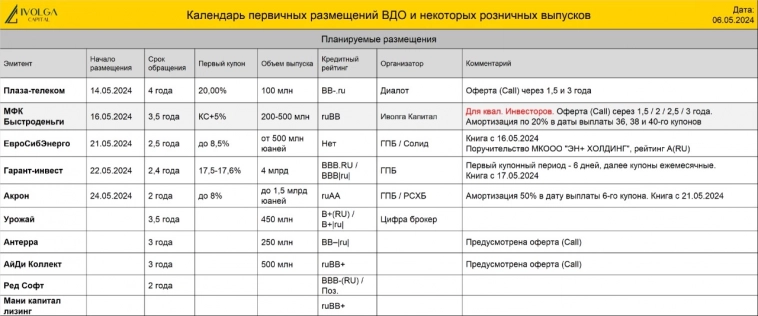

Первичные размещения облигаций: план на неделю с 03.03 по 09.03.25

- 03 марта 2025, 05:12

- |

💰 ДельтаЛизинг: A+, купон до 24,5% ежемес. (YTM до 27,46%), 3 года, 3 млрд.

Дельта запомнилась прошлым выпуском, в который заманивали рекордным купоном, а в итоге раздали только своим (по той же ссылке – база про компанию). Насколько у них получается с бизнесом – пока не особо понятно, т.к. бизнес еще очень новый. Но проблем с платежеспособностью не просматривается, и это уже хорошо

- В новом выпуске старт вроде и неплохой, но снижать его начали еще до сбора (начинали с 25,25%). Кроме того, здесь будут аморты, по 4% со второго года, – в итоге честных 3 лет нет, а дюрация лишь чуть больше 1,5. На нынешний рынок это тоже скорее минус

- Основные плюсы – в том, что это новый «незаезженный» (в отличие от того же БалтЛиза) эмитент, с некоторым кредитом доверия за счет своих масштабов и громких имен в бэкграунде

( Читать дальше )

«Эконом Лизинг» 5 марта начнет размещение облигаций объемом 100 млн.₽

- 27 февраля 2025, 14:12

- |

ООО «ЭкономЛизинг» – универсальная лизинговая компания. В портфеле компании более 15 видов оборудования, преобладают строительная и дорожно-строительная техника, а также легковой и грузовой автотранспорт. Около 90% клиентов компании являются предприятиями малого и среднего бизнеса. Головной офис компании расположен в г. Саратове.

Старт размещения 5 марта

- Наименование: ЭконЛиз-001Р-08

- Рейтинг: ВВВ- (Эксперт РА, прогноз «Стабильный»)

- Купон: 27.00% (ежемесячный)

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: да (колл через 2 года)

- Номинал: 1000 ₽

- Организатор: Ренессанс Брокер

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Сегодня заявки на размещении облигаций ЭкономЛизинг-7 (ruBB+, YTM 18,3%) удовлетворяться не будут

- 20 февраля 2024, 09:15

- |

❗️Сегодня заявки на первичном размещении облигаций ЭкономЛизинг 001Р-07 (ISIN: RU000A107SX3, ruBB+, YTM 18,3%) удовлетворяться не будут.

Исполнение заявок возобновится со среды 21 февраля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал