Фундаментальный Анализ

Фундаментальный анализ компании Черкизово

- 06 апреля 2023, 10:29

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/MrM2YSmSTLNK4g

- комментировать

- 295

- Комментарии ( 0 )

KLA Corp. оценивает негативное влияние санкций США в $500-$900 млн в 2023

- 04 апреля 2023, 11:50

- |

KLA Corporation (KLAC) отчиталась за 2 квартал финансового 2023 г. (2Q FY23), закончившийся 31 декабря 2022 г., 26 января после закрытия рынка. Выручка взлетела на 26,8% до $2,98 млрд. Это выше собственного прогноза компании. Скорректированная чистая прибыль в расчёте на 1 акцию (adjusted EPS) $7,38 против $5,59 во 2Q FY22. Согласно FactSet, аналитики в среднем ожидали выручку $2,83 млрд и EPS $7,09.

Денежные средства и эквиваленты плюс краткосрочные финансовые вложения составили на конец квартала $2,87 млрд. Соотношение «чистый долг / LTM EBITDA» менее 1. Свободный денежный поток (FCF) $595 млн в сравнении с $746 млн годом ранее.

За 1 полугодие финансового 2023 г. (1H FY23) выручка взлетела на 28,7% до $5,7 млрд. Non-GAAP EPS $14,44 в сравнении с $10,22 за 1H FY22.

Структура выручки. Продуктовая выручка (product revenue) взлетела на 32% до $4,66 млрд. Сервисная выручка прибавила 15,2% и достигла $1,05 млрд. Выручка дивизиона систем контроля производства полупроводников (semiconductor process control) взлетела на 32% и превысила $5 млрд. В сегменте “Wafer inspection” («проверка пластин») выручка выросла на 18,5% до $2,4 млрд. В сегменте “Patterning” («нанесение») выручка составила $1,6 млрд, что на 68% выше, чем годом ранее.

( Читать дальше )

⚡️ОПЕК экстренно сокращает добычу, массовое закрытие криптообменников в марте, Маск опять судится (Актуальные финансовые новости на 03.04.23)

- 03 апреля 2023, 13:27

- |

Усиленные Инвестиции: итоги недели 24-31 марта

- 02 апреля 2023, 23:29

- |

Уважаемые коллеги, представляем итоги последней:

- Портфель вырос на 4.9% (!), против индекса Мосбиржи +2.5% (с начала года +52.9% и +13.8% соответственно)

- Валютная позиция за неделю выросла на 1.3%

- Золото прибавило 0.6% в цене

- ГлобалТранс хорошо, но несколько хуже ожиданий, отчитался за 2022 H2:

— Выручка +12.1% г/г (против исторического темпа +3.7%)

— EBITDA +13.2% г/г (против исторического темпа +17.6%)

— Чистый долг сократился на 4.0 млрд рублей за отчетный период (5.1% от капитализации)

— FCF годовой +22.0 млрд руб (положительный), 28.4% от капитализации

— EV/EBITDA мультипликатор равен 1.9x при историческом 50м перцентиле 3.4x - По основным компаниям изменения: Сбербанк +6.1%, Белуга +4.5%, Магнит +3.7%, ГлобалТранс +0.3%

- ЕС намерен предоставить странам-членам возможность блокировать импорт российского СПГ без ввода новых санкций (Bloomberg)

- ЦБ РФ закончил шестой год подряд с убытком – в 2022 году убыток составил рекордные ₽721.7 млрд (Forbes)

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

( Читать дальше )

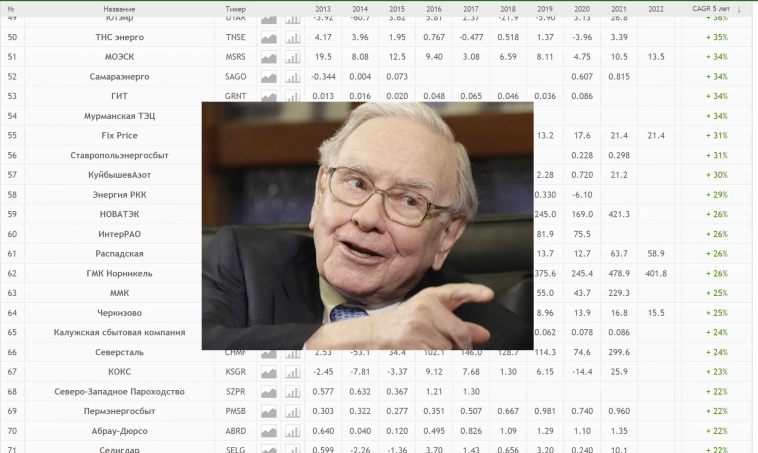

Три характеристики акций от Уоррена Баффета, которые озолотят их владельцев

- 01 апреля 2023, 12:10

- |

Итак, величайший инвестор Уоррен Баффет выделяет три характеристики компаний, акции которых будут расти быстрее других:

1. Существенное конкурентное преимущество перед другими компаниями — «Широкий ров» (Wide Moat). Таким, например, обладают компании — монополисты. Обычно, такие компании демонстрируют высокую рентабельность операционной прибыли.

Какие компании приходят в голову с российского рынка?

Мосбиржа, ГМК Норникель, Headhunter. Какие еще вспомните вы?

2. Невысокая потребность в капитальных затратах, и высокая рентабельность инвестированного капитала.

То есть низкий показатель CAPEX/EBITDA и высокий показатель ROIC.

Какие компании вспомните?

3. Высокие темпы роста прибыли.

Ну тут прежде всего в голову приходит Positive Technologies, Белуга, Headhunter, Самолёт.

Кстати, на смартлабе есть супер-таблица где все показатели всех компаний построены по годам за 10 лет:

https://smart-lab.ru/q/shares_fundamental4/

Знали о такой таблице?

Ежемесячный обзор портфеля: банковский кризис

- 30 марта 2023, 20:08

- |

Ключевым событием прошедшего месяца стала паника среди вкладчиков крупных банков в США и ЕС. Уже обанкротились Silicon Valley Bank и Signature Bank. Швейцария была вынуждена организовать принудительный выкуп 100% акций проблемного Credit Suisse. Покупателем стал конкурент UBS, цена 3 млрд франков. Акционеры потеряли значительные средства, причем незадолго до кризиса (в октябре) Credit Suisse привлёк 4 млрд франков через доп. эмиссию. Saudi National Bank купил долю 9,9% за 1,5 млрд франков. Непонятно, для чего потребовалось делать bail-out банка, если Нац.банк Швейцарии уже предоставил ему 50 млрд франков ликвидности. Ситуация в целом со стороны выглядит очень странно. Вполне можно было обойтись предоставлением кредита от Нац.банка Швейцарии для покрытия оттока вкладов.

Регуляторы ведущих стран мира уверяют, что депозиты гарантированы, а у банков достаточно ликвидности. В случае возникновения затруднений ЦБ обещают предоставить средства банкам. Распространение паники тем не менее возможно.

( Читать дальше )

Biogen рассчитывает на возврат к росту выручки благодаря продажам lecanemab и zuranolone

- 27 марта 2023, 15:29

- |

Biogen (BIIB) отчиталась за 4 квартал 2022 г. (4Q22) 15 февраля до открытия рынков. Выручка снизилась на 7% до $2,54 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Non-GAAP diluted EPS) составила $4,05 по сравнению с $3,39 в 4Q21. Аналитики в среднем прогнозировали выручку $2,4 млрд и EPS $3,49.

Чистая продуктовая выручка упала на 13,2% до $1,9 млрд. Свободный денежный поток (FCF) отрицательный -$261 млн против $787 млн в 4Q21. Денежные средства и эквиваленты и к/с фин. вложения $4,9 млрд. Долг $6,28 млрд, без изменений. Показатель “Чистый долг / LTM EBITDA” опустился ниже 1x.

Итоги 2022 г. Выручка снизилась на 7,4% до $10,2 млрд. Без учёта валютных курсов (FX-neutral) выручка просела на 5%. Чистая продуктовая выручка упала на 10% до $8 млрд. Non-GAAP EPS $17,67 против $19,13 в 2021.

Результаты по препаратам. Рассеянный склероз (multiple sclerosis). Выручка от продаж Tecfidera (dimethyl fumarate) обвалилась на 26% до $1,44 млрд. Выручка Tysabri (natalizumab) сократилась на 1,6% до $2 млрд. Итого выручка группы препаратов от рассеянного склероза упала на 11% до $5,4 млрд. Доля этой группы 53,4% в общей выручки Biogen против 55,5% годом ранее.

( Читать дальше )

Усиленные Инвестиции: итоги недели 17-24 марта

- 26 марта 2023, 23:59

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 4.9% (!) против индекса Мосбиржи +3.0% (с начала года +45.7% и +11.0% соответственно)

- Валютная позиция снизилась на 0.9%

- Золото прибавило 1.1% в цене

Соответственно рублю нужно ослабиться еще на 40%+, чтобы нефтегазовые доходы вышли на целевой уровня (и это даже без учета сокращения добычи нефти в РФ с марта на 5% в сутки и вероятного снижения потолка цен)

- Белуга выросла на 9.3%. На неделе следуя рекомендациям системы, наращивали позицию на локальных минимумах, сокращали – на локальных максимумах.

Белуга хорошо отчиталась по РСБУ за 2022 год: выручка и чистая прибыль выросли г/г на 10.4% и 7.5% соответственно

- Сбербанк прибавил в цене 6.4%. Сбер планирует выдать ипотечных кредитов на 300 млрд рублей по итогам марта или +21% м/м (Пресс-релиз компании)

( Читать дальше )

Match Group делает ставку на азиатские рынки

- 24 марта 2023, 10:17

- |

Match Group (MTCH) отчиталась за 4 квартал 2022 г. (4Q22) 31 января после закрытия рынков. Выручка сократилась на 2,5% до $786 млн. Без учёта влияния валютных курсов (FX-neutral) выручка выросла на 5%. Чистая прибыль в расчёте на 1 акцию с учётом потенциального размытия (GAAP diluted EPS) $0,3 по сравнению с убытком -$0,6 в 4Q21. Аналитики, опрошенные FactSet, в среднем прогнозировали выручку $787 млн и EPS $0,47.

Скорректированная EBITDA (или adjusted operating income) снизилась на 1,7% до $285 млн. Компания завершила квартал с денежной позицией $0,6 млрд и чистым долгом $3,3 млрд. Соотношение «чистый долг / LTM EBITDA» на текущий момент 3х, а без учёта конвертируемых нот – 2x.

Прямая выручка Tinder осталась без изменений или +8% FX-neutral. Прямая выручка остальных приложений сократилась на 5% в связи с падением числа платных подписчиков на 8%. Прямая выручка Hinge взлетела на 30%.

Итоги 2022 г. Выручка прибавила 7% и достигла $3,2 млрд. FX-neutral рост +14%. Прямая выручка Tinder выросла на 9% (+16% FX-neutral). Adjusted operating income прибавила 5,6% и составила $1,13 млрд. Рентабельность по операционной прибыли 16% в сравнении с 29% годом ранее. Свободный денежный поток упал на 43% до $477 млн. Diluted EPS $1,24 против $0,93 за 2021 г.

( Читать дальше )

Квартальный отчет Alphabet (Google): большой фокус на AI и сокращение расходов

- 20 марта 2023, 20:43

- |

2 февраля после закрытия торгов Alphabet (GOOGL) отчиталась за 4 квартал 2022 г. (4Q22). Выручка прибавила 1% и достигла $76,05 млрд. Без учёта валютных курсов выручка выросла на 7%. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $1,05 против $1,53 в 4Q21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $76,53 млрд и EPS $1,18.

Выручка за вычетом расходов на покупку трафика (TAC) прибавила 2% и составила $62,1 млрд, что также ниже ожиданий Wall Street. На конец квартала у Alphabet $113,7 млрд в денежных средствах и эквивалентах и к/с фин.вложениях. Чистый долг отрицательный. О результатах за 3Q22 по ссылке.

Сегменты. Выручка от контекстной рекламы в поиске (Google Search and other) снизилась на 1,6% и составила $42,6 млрд. К этому сегменту также относятся доходы от Google Play, Maps, Gmail и др. приложений.

Выручка YouTube сократилась на 7,8% до $7,96 млрд. Аналитики ожидали $8,25 млрд. Выручка облачного подразделения Google Cloud взлетела на 32% до $7,32 млрд. Консенсус-прогноз аналитиков $7,42 млрд. Сегмент “Google Network”, в основном включающий доходы от сервисов AdMob, AdSense и Google Ad Manager, снизился на 8,9% до $8,8 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

ЭКОНОМИЧЕСКИЙ КАЛЕНДАРЬ:

ЭКОНОМИЧЕСКИЙ КАЛЕНДАРЬ: