Фундаментальный Анализ

Отрицательные ставки в США: насколько это возможно

- 14 мая 2020, 15:13

- |

Намедни Трамп выложил следующий твит: «As long as other countries are receiving the benefits of Negative Rates, the USA should also accept the “GIFT”. Big numbers!»,— чем навел на мысли о перспективах ставок на финансовом рынке США; в этой связи особый интерес у трейдеров вызывает дальнейшая судьба трежерис (сленговое название облигаций Казначейства США).

Тема, действительно, достаточно острая: многие умы финансового рынка задаются вопросом о том, что ожидает долговой рынок в условиях отрицательных ставок.

Приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Сразу стоит отметить, что члены ФРС пока намекают на необходимость дальнейшего QE, а госдолг США с апреля вырос на 1,5 трлн долларов. Но — обо всем по порядку.

Анализ следует начать с масштабной макроэкономической картинки, которая требует особого внимания.

Позволю себе небольшое отступление. Итак, откуда взялась сама идея посмотреть на баланс «сбережения/инвестиции», реальную ставку и динамику госдолга? Некоторое время назад у меня зародилась крамольная мысль о том, что ФРС не сможет допустить отрицательных ставок: ведь отрицательный внешний баланс финансируется за счет внешнего долга, и если мировому капиталу невыгодно будет вкладывать в долги, номинированные в долларах, то и потребление американцам придется урезать, т. к. потоки мирового капитала в США сократятся. Это естественным образом сократит дефицит баланса, и в результате госдолг США начнет уменьшаться. Похоже на то, что Трамп призван изменить ход истории, запустив, вопреки своим же заявлениям, процессы разрушения «американской мечты», державшейся долгое время как раз на увеличении процентной ставки ФРС и непрерывном росте внешнего долга.

( Читать дальше )

- комментировать

- 4.7К | ★5

- Комментарии ( 2 )

ПРОТЕК (PRTK) - неплохо, но не предел мечтаний

- 14 мая 2020, 10:21

- |

Продолжаю пересмотр фундаментальных прогнозов по интересующем меня компаниям. На повестке дня — компания ПРОТЕК.

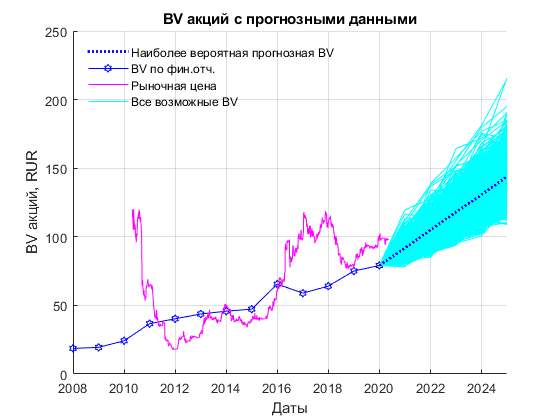

Рассматривая динамику годовых финансовых показателей за период с 2007 по 2019 год, можно дать следующие прогнозы:

✅ Наиболее вероятная балансовая стоимость бумаг к концу декабря 2024 года составит143 рубля, что эквивалентно 8.4% годовых к цене 98.4 рубля на 07.05.2020 (интересно отметить, что в предыдущей оценке от 15.07.2019 цена акций была 93 рубля на 12.07.2020).

✅ Компания не радует акционеров стабильной дивидендной политикой, поэтому прогноз в 29 рублей на протяжении 5 лет, хотя и является наиболее вероятным, но имеет очень большой разброс. Поэтому стоит исходить из более консервативных оценок и не принимать дивиденды во внимание. Но соблюдая формальность расчетов — ожидаемая балансовая стоимость и дивиденд повышают доходность до 12,8% годовых.

( Читать дальше )

Каким я вижу раздел ФА на Смартлабе.

- 13 мая 2020, 00:59

- |

Что делать?Цитата из статьи

Подстраивать ресурс под нужды игроков.

Под нужды тех, о ком написано в лозунге СЛ.

Которые делают деньги на бирже, а не на курсах или на текстах.

Продвигать форум, как инструмент оперативного слежения за ситуацией и оперативного обмена информацией.

Продвигать раздел ФА, как инструмент определения ценности того, чем спекулируют игроки.

Сделать нормальный сервис Портфели, с автоматическим учётом дивидендов.

Сделать нормальное рейтингование авторов, которое освободит первые места от графоманов и поставит туда создателей качественного и востребованного контента.

И ещё много чего предстоит сделать, надо только прислушаться к запросам тех юзеров, на которых ориентирован ресурс.

А кто ты?

Пожелания:

( Читать дальше )

Обзор денежного рынка США

- 08 мая 2020, 17:08

- |

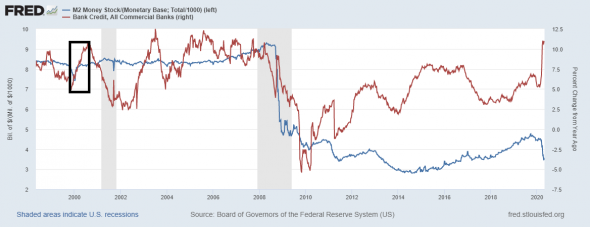

Продолжаю обозревать ситуацию с долларовой ликвидностью, на мой взгляд, сложившаяся ситуация сильно напоминает конец 90-х, правда тогда скорость денег была увеличена из-за расширяющихся финансовых технологий, но результат один и тот же – очень много денег, при этом сегодня они еще и дешевые.

Приглашаю в свой канал Телеграмм – добро пожаловать!

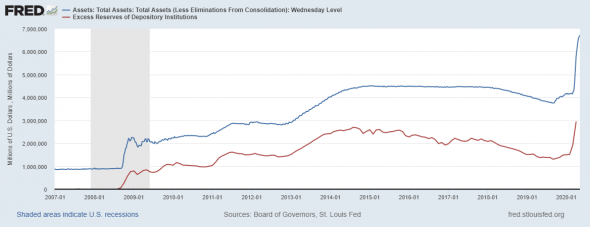

Начнем сводку по денежному рынку с обзора баланса ФРС

Синяя линия – это баланс ФРС, который за неделю вырос на 65 млрд долларов и продолжает ставить рекорды.

Красная линия – это избыточные резервы коммерческих банков, это те деньги, которые не идут в экономику и остаются на счетах у ФРС. За неделю показатель вырос на 148 млрд долларов, т.е. ранее напечатанные деньги идут в резервы. Стоит просто понять то, что дешевых денег очень много.

Далее разберем ситуацию с состоянием ликвидности и кредитованием.

( Читать дальше )

Акции МАГНИТ - очень интересно, но не всё так просто

- 08 мая 2020, 13:12

- |

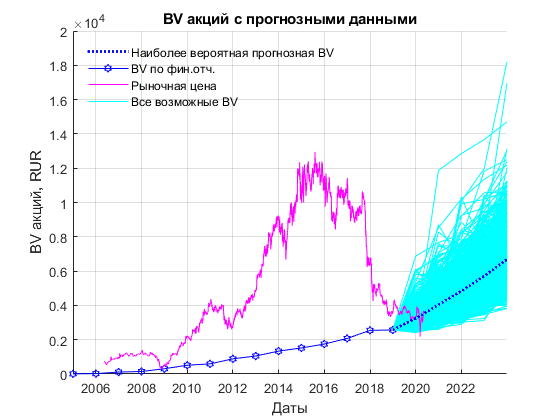

Продолжаю наблюдать за акциями МАГНИТа. Последний годовой отчет не порадовал. В закрытом Telegram канале ABTRUSTOPSEC дам подробные комментарии по этому вопросу. Сейчас вкратце по результатам расчетов и вероятностного прогнозирования.

✅ Основываясь на данных годовой аудированной консолидированной бухгалтерской отчетности наиболее вероятная балансовая стоимость бумаг к концу декабря 2023 года составит 6684 рубля (предыдущая оценка от 19 августа 2019 — 6665 рублей), что эквивалентно 19% годовых к цене 3571 рубль на 07.05.2020.

✅ Кроме этого, наиболее вероятная сумма полученных дивидендов на одну акцию за этот срок будет 1187 рублей и тогда полная доходность вырастет до 24% годовых, а инвестированная сумма вырастет в 2,2 раза чуть меньше, чем за четыре года.

✅ С учетом распределения исторического коэффициента P/BV, стоимость акций на рынке может составить 8387 к указанной дате, что дает потенциальную доходность в 27% годовых.

( Читать дальше )

Фундаментальный анализ компании «Лукойл»

- 06 мая 2020, 20:45

- |

Ситуация в нефтяной отрасли продолжает вызывать живой интерес. Раньше, я совсем не интересовался нефтянкой, но теперь решил немного присмотреться, в том числе и к российским компаниям. Попробовал разобрать отчёты «Лукойла» за последние 10 лет, насколько вообще может что-то разобрать человек, с нулевыми познаниями в нефтянке и корпоративных финансах.

Почему «Лукойл» меня заинтересовал:

1. Самое важное, что «Лукойл» – это не «Роснефть» (простите меня за это, акционеры «Роснефти»). Я не знаю почему, но Игорь Иванович совершенно не вызывает доверия;

2. При том, что «Лукойл» – это не «Роснефть», он всё же один из лидеров в отрасли;

3. На том же смартлабе при поверхностном изучении народных настроений по поводу компании находятся признаки того, что компания хорошая. В факторах роста и падения пишут: «Мультипликаторы высоковаты относительно Газпромнефти и Башнефти. Компенсируется

( Читать дальше )

Отчет о прибылях и убытках. Зачем он нужен инвестору? Часть 1.

- 05 мая 2020, 09:12

- |

ОПИУ (Отчет о прибылях и убытках)

Покупая акции компании, мы, по сути, покупаем часть ее бизнеса. Чтобы правильно оценить выгодность такой покупки, нам необходимо выполнить фундаментальный анализ компании — метод прогнозирования рыночной стоимости компании, основанный на оценке ее финансовых и производственных показателей.

Стоит отметить, что существуют различные, по временным рамкам, цели покупки акций – спекулятивные и инвестиционные.

Спекулятивный подход – в таком типе сделки мы рассчитываем на то, что под влиянием какого-либо события, кто-то купит акции после нас. Например, вышел отчет с хорошими показателями, тот кто купит в первых рядах, может рассчитывать на то, что купившие после него поднимут цену выше. Часто спекулянты используют плечи (торгуют не только на свои «кровные», а занимают у брокера) и по этой причине вынуждены использовать довольно короткие стоп-лоссы, которые естественно часто срабатывают. Срабатывают часто даже тогда, когда, в общем и целом, спекулянт оказывается прав в выборе направления движения. Череда стоп-лоссов может сократить, а иногда и уничтожить депозит. Но сейчас не об этом.

( Читать дальше )

Желательно прочитать дважды

- 02 мая 2020, 12:35

- |

Прекрасная книга, которая не только даёт пошаговые инструкции о том, как выбирать акции пассивным и активным инвесторам, но и между строк содержит в себе аккумулированный автором опыт работы с ценными бумагами. Я читал эту книгу несколько раз, и каждый раз находил в ней что-то новое, на что в прошлый раз не обратил должного внимания. Для начинающих это если не Библия, то как минимум Азбука, с которой стоит начать знакомство с рынком ценных бумаг.

Теперь о том, что книга «древняя» или «не подходит для российского рынка»… Много где встречаю отзывы подобного толка. Особенно от тех, кто говорит, что про инвестиции стоит почитать «Самый богатый человек в Вавилоне», Кийосаки или Тони Робинса. Серьезно? Не подходит? Давайте разберемся по пунктам.

Выбор акций пассивным инвестором

- Адекватный размер компании. Грэм советует пассивному инвестору не связываться с акциями малой капитализации. Это что, невыполнимое требование? Отголоски древности? Не применимо к российскому рынку? На мой взгляд – вполне выполнимо. Просто изучайте компании, которые как минимум входят в индекс ММВБ и не промахнётесь.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 16 )

Вчера отчитались Яндекс и Энел. Сегодня: Магнит и ММК.

- 29 апреля 2020, 11:57

- |

К отчету Энел Россия также был оставлен всего один содержательный комментарий от jata.

Ну я еще комментариев и там и там на оставлял. Оба участника форума получают по 500 руб!

Сегодня у нас отчитались по МСФО Магнит и ММК. Правила такие: Заходите на:

👉форум акций Магнита или чат Магнита

👉форум акций ММК или чат ММК

Читаете отчет за 1 квартал 2020, делитесь своими мыслями.

Автор лучшего комментария к отчету или серии комментариев получает приз 500 руб.

Сделаем форум смартлаб более содержательным для инвесторов! Ура!

А я пошёл читать отчет Магнита и писать на форум:) Встретимся там

Посмотреть кто уже отчитался по МСФО вы всегда можете на страничке: https://smart-lab.ru/q/shares_fundamental3/?type=MSFO

Хочу обратить внимание что у всех 7 из 7 компаний ухудшение по сравнению с 1 кварталом 2019 года

Правильный фундаментальный анализ. Где он?

- 27 апреля 2020, 22:49

- |

Стал я смотреть фундаментальный анализ на Yahoo Finance, а там иногда совсем другие цифры, чем на Смартлабе.

Приведу один пример.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал