Блог им. AVBacherov

Акции МАГНИТ - очень интересно, но не всё так просто

- 08 мая 2020, 13:12

- |

Продолжаю наблюдать за акциями МАГНИТа. Последний годовой отчет не порадовал. В закрытом Telegram канале ABTRUSTOPSEC дам подробные комментарии по этому вопросу. Сейчас вкратце по результатам расчетов и вероятностного прогнозирования.

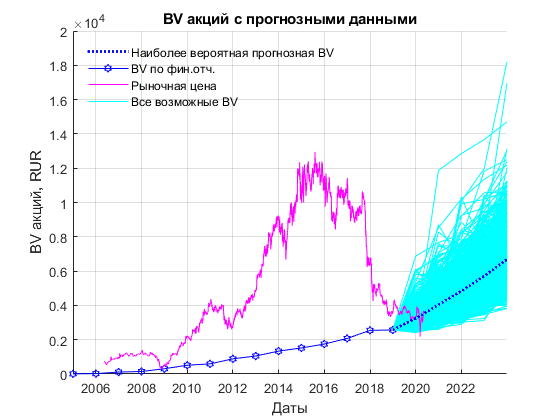

✅ Основываясь на данных годовой аудированной консолидированной бухгалтерской отчетности наиболее вероятная балансовая стоимость бумаг к концу декабря 2023 года составит 6684 рубля (предыдущая оценка от 19 августа 2019 — 6665 рублей), что эквивалентно 19% годовых к цене 3571 рубль на 07.05.2020.

✅ Кроме этого, наиболее вероятная сумма полученных дивидендов на одну акцию за этот срок будет 1187 рублей и тогда полная доходность вырастет до 24% годовых, а инвестированная сумма вырастет в 2,2 раза чуть меньше, чем за четыре года.

✅ С учетом распределения исторического коэффициента P/BV, стоимость акций на рынке может составить 8387 к указанной дате, что дает потенциальную доходность в 27% годовых.

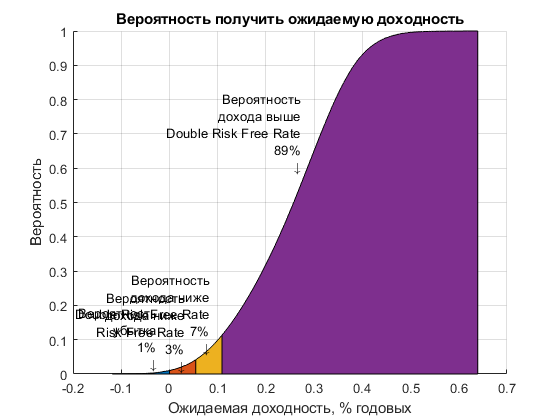

✅ Вероятность получить доходность выше текущей безрисковой ставки оценивается в 96% на четырехлетнем периоде.

✅ Оценка максимально неблагоприятного исхода даст всего лишь 2% годовых.

Отмечу, что решение воздержаться от инвестиций после предыдущей оценки оказалось разумным. Основным аргументом было ожидание кризиса, который в любом случае привел бы к падению акций. В период с 19 августа 2019 по 07 мая 2020 они упали в цене на 11%.

Потенциальный уровень к текущим данным можно отслеживать в Инвестиционном бюллетене ABTRUST, данный прогнозы будут учтены, начиная с июньского выпуска 2020 года.

- 08 мая 2020, 13:35

- 08 мая 2020, 14:19

- 08 мая 2020, 14:41

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России