Блог им. AVBacherov |Результаты инвесторов в 2023 по секторам экономики (по состоянию на 2023-12-22)

- 25 декабря 2023, 11:42

- |

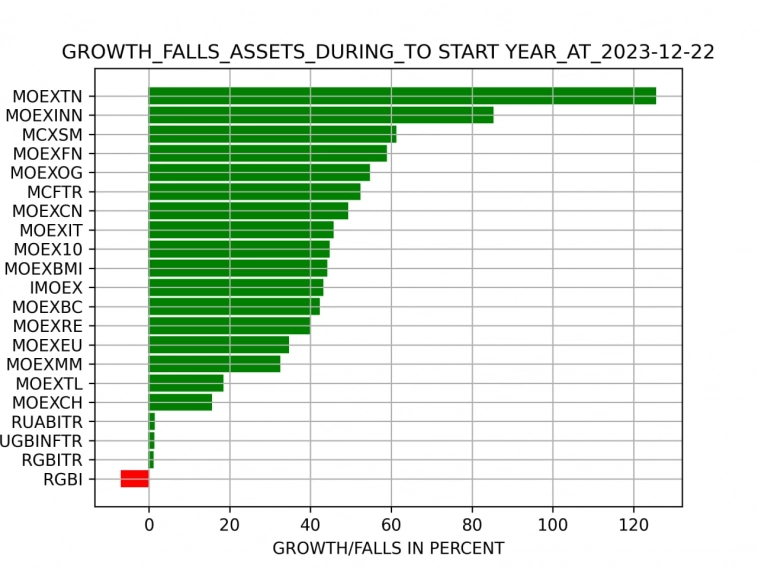

Этот год оказался очень успешным для российских инвесторов, предпочитающих акции. Индекс Московской биржи IMOEX вырос на 43%, а полной доходности MCFTR на 52%. Топ 10 бумаг (MOEX10) несильно убежал вперёд IMOEX — чуть меньше 45%, голубые фишки (MOEXBC) показали тот же результат что и основной ориентир российского рынка, а вот компании малой капитализации (MCXSM) показали рост на целых 61%.

Среди отраслей с огромным отрывом в этом году был транспорт — MOEXTN +125%, обогнав «инновационные компании» на 30 процентных пунктов, которые тоже дали потрясающие +85% (MOEXINN). Очень хороши были и классические сектора российской экономики — нефтегазовый (MOEXOG), финансовый (MOEXFN) и потребительский сектор (MOEXСN), которые прибавили +55%, +59% и +49% соответственно. А вот IT обошёл рынок в целом всего на 3 процентных пункта.

Хуже рынка в этом году выглядели строители MOEXRE +40%, энергетики MOEXEU +35%, металлурги MOEXMM — +32%, Телеком MOEXTL всего +18% и «химики» только +15%.

( Читать дальше )

Блог им. AVBacherov |Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

Блог им. AVBacherov |БУДЕТ ЛИ РАЛЛИ НА РЫНКАХ В ДЕКАБРЕ?

- 01 декабря 2023, 13:15

- |

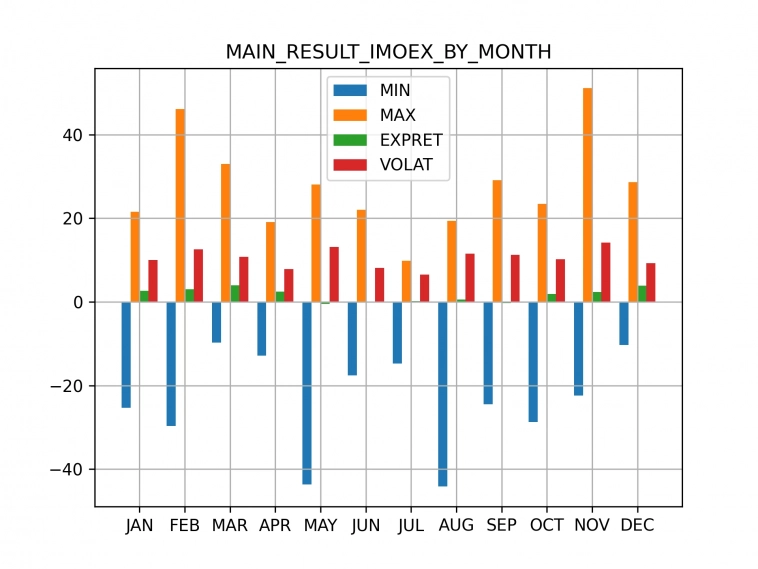

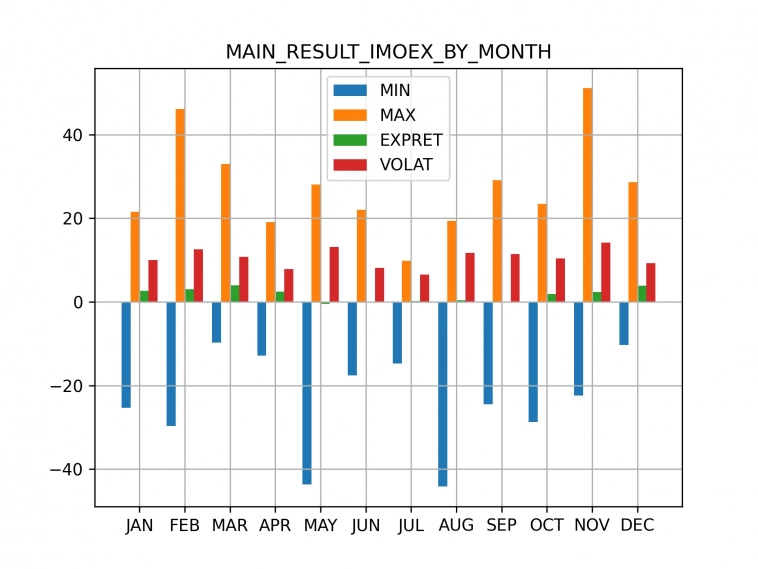

Уже пошли разговоры о предновогоднем ралли! Это одна из любимых тем среди участников рынка и околорыночников. Вторых эта тема интересует куда как больше, чем первых, по понятным причинам. Давайте посмотрим на это со стороны статистики.

Для IMOEX (с 1997 по 2023)

Ожидаемая доходность в декабре, действительно имеет одно из максимальных значений — 3.84% (лучше только март с 3.93%). Но соотношение позитивных к негативным месяцам имеет значение только 1.6 — это всего лишь 6-ое место, среди всех остальных. То есть, целых пять месяцев показывали больше положительных закрытий, чем декабрь.

Для SP500 (с 1871 по 2023)

Тут статистика говорит, что никакого ралли ждать не стоит. Ожидаемая доходность всего 0.3% и это только 8-ое место из 12, а по соотношению позитивных/негативных — 1.34 — 7-ое. Кстати в США на этом горизонте как раз хорошо прослеживается эффект января — он занимает первое место и по доходности и по соотношению: 1.37% и 2.04

( Читать дальше )

Блог им. AVBacherov |Структура IMOEX как отражение российской экономики

- 03 ноября 2023, 09:52

- |

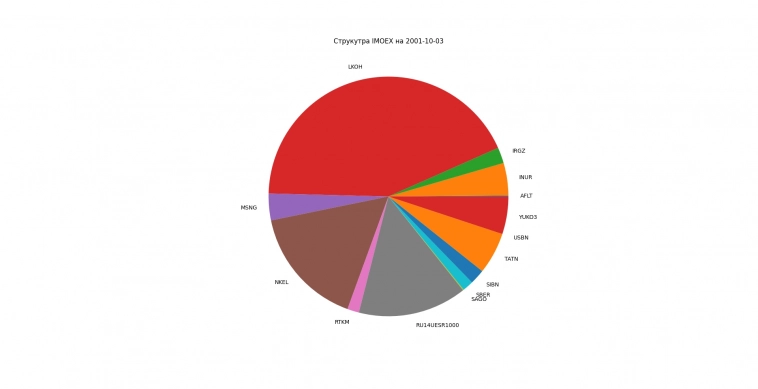

Когда люди видят только негатив в экономике России, они вероятно не знают, как менялся наш индекс IMOEX.

Вот несколько картинок по структуре индекса на разные годы (примерно через каждые 5 лет). По-моему очень наглядная картина развития нашего фондового рынка, который является отражением экономики страны.

( Читать дальше )

Блог им. AVBacherov |Инвестиции: математика + психология + рынок / Биржевая среда с Яном Артом

- 07 сентября 2023, 10:30

- |

Вчера принял участие в программе Биржевая среда с Яном Артом. Затронули много интересных и далеко непростых тем. В первый час обсуждали вопросы, которые наиболее волнуют инвесторов в текущий момент. Но втором часе перешли к разговору по заявленным темам в названии, а именно, о математики и психологии на рынке. Много интересных вопросов удалось обсудить благодаря вопросам зрителей.

Тайминг беседы:

00:00 Вступительное слово

02:47 Фондовый рынок России, будет ли коррекция?

19:36 О побуждение людей к инвестициям со стороны властей и блокировке активов

36:50 Что будет с рублём?

42:24 Работа со зрителями, ответы на вопросы из чата

1:15:34 Начало второй части. Можно ли просчитать рынок с помощью математики?

1:25:40 Какие дисциплины стоит пройти человеку, который решил заниматься инвестициями

1:38:10 Про пассивные и активные инвестиции

1:46:05 Психологические ловушки и психологические ошибки инвесторов

1:53:43 Ответы на вопросы зрителей после второй части

Блог им. AVBacherov |В какие месяцы какие сектора покупать?

- 25 августа 2023, 15:26

- |

Что лучше купить и в каком месяце? Кто в этом месяце имеет шансы вырасти больше, чем индекс широкого рынка, а в какие месяце стоит воздержаться от инвестирования?

Недавно я опубликовал статистику месячных доходностей на всей доступной истории по IMOEX и SP500, а на закрытом канале ещё по USDRUB и GOLD, благодаря небольшой своей программе. Сейчас мне стало интересно, какие отрасли стоит покупать и в какие месяцы с точки зрения простой статистики. Конечно, тут необходимо сделать оговорку, что российский рынок молодой и статистики мало, чтобы считать её надёжной. Даже на индексе IMOEX получается всего по 26 значений в каждом месяце. Что уж говорить о других отраслевых индексах, рассчитываемых Московской биржи, чьи истории меньше. Например, по индексам MOEXIT, MOEXRE всего три года. Поэтому, воспринимать выводы, в данном посте как догмат не стоит. Но, возможно, они всё равно будут интересны с точки зрения дальнейших исследований и расчётов.

Сравнивал я ожидаемую доходность отраслевых индексов с IMOEX по месяцам и выбирал те, которые потенциально интересней широко рынка, а также отсеивать те, которые имеют отрицательный результат.

( Читать дальше )

Блог им. AVBacherov |Люблю, когда аналитики натягивают сову на глобус

- 25 августа 2023, 09:53

- |

Сегодня прочел вот такой комментарий:

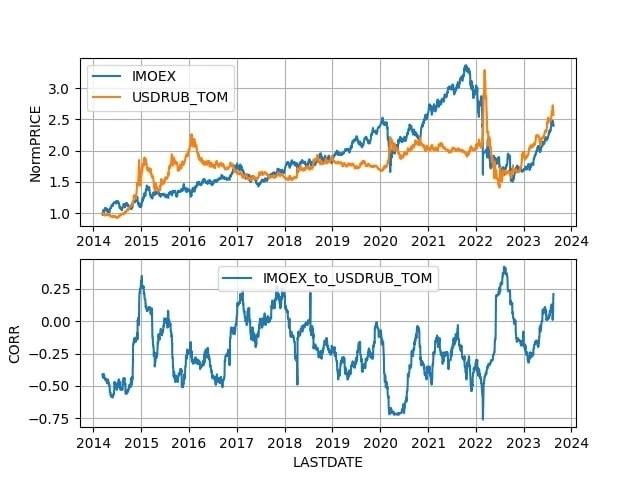

Индекс Мосбиржи продолжает консолидироваться возле отметки 3100 пунктов. Большую часть лета рынок рос за счет ослабления рубля, которое стимулировано приток капитала в бумаги экспортёров, однако после резкого повышения ключевой ставки ЦБ рубль стабилизировался, что оставило экспортёров без топлива для роста в моменте.

Про корреляцию курса рубля и рынка.

Здесь переведён график корреляций по дням и с глубиной по 100 дней и шагом в один день, что является коротким горизонтом. Но даже на нём текущая корреляция крайне мала только 0,25. И невооруженным глазом видно, что подобные утверждения это «натягивание совы на глобус». Кстати, если проследить по графику, то как раз отрицательная корреляция в истории была весьма существенной:

- в 2014, 2015, 2016: доходила до -0.5

- в 2020, и 2022: доходила до -0.75

( Читать дальше )

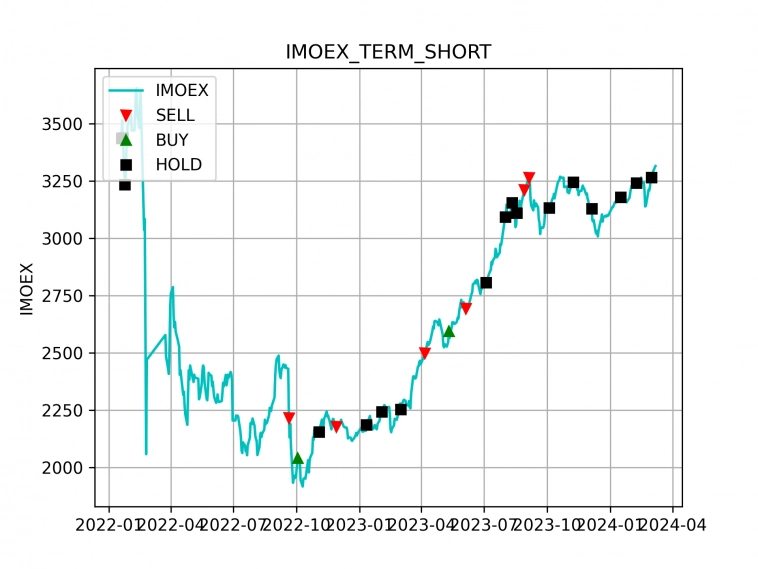

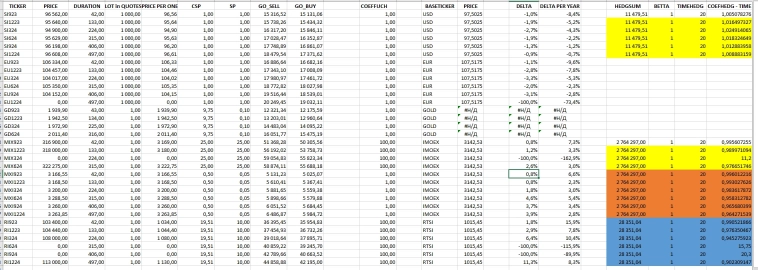

Блог им. AVBacherov |Алгоритмическая стратегия ABIGTRUST и размышления по хеджу акций в портфельных стратегияx...

- 14 августа 2023, 10:16

- |

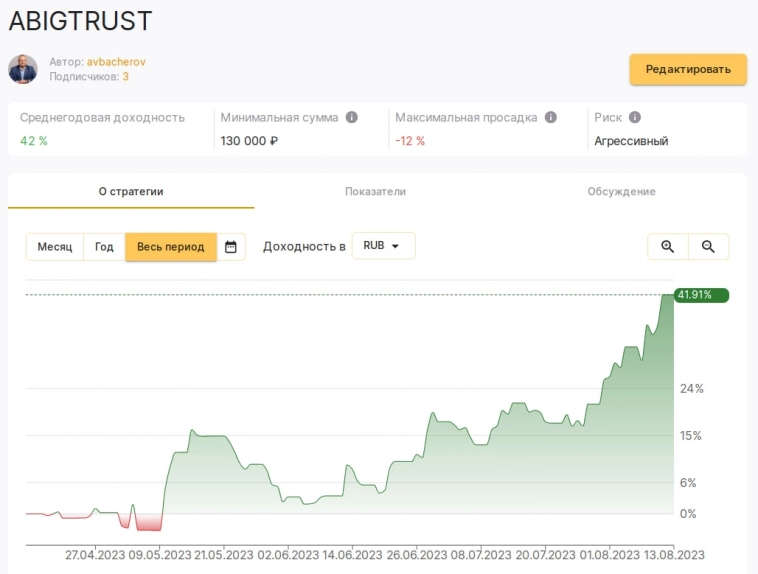

1. Про результаты АЛГО СТРАТЕГИИ ABIGTRUST

Четыре месяца назад я анонсировал запуск алгоритмической стратегии ABIGTRUST на своих ресурсах, которую мы запустили вместе с Ильёй Гадаскиным и его алгоритмической командой на сервисе COMMON FINAM. Стратегия реализуется с помощью торговых роботов. Из-за нашего желания дать возможность людям с небольшим капиталом присоединится к ней она реализуется только частью торговых алгоритмов, в то время как в индивидуальном порядке мы можем запустить их все, что значительно улучшает стабильность результата. Но даже в таком виде, стратегия оправдывает ожидания и принесла почти 42% дохода при просадке в 12%. Конечно, любому профессиональному инвестору понятно, что на таком непродолжительном горизонте делать выводы некорректно. Но мы уверены в правильности работы стратегии, так как имеем трэк работы алгоритмов на ресурсе МФД за 10 лет. Подробнее о стратегии можно прочесть здесь — ABIGTRUST, а при желании и возможностях можно присоединится с полной стратегии, где использованы все алгоритмы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс