SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AVBacherov

Почему я оптимистичен в отношении акций

- 25 ноября 2025, 13:37

- |

Сегодня доля аллокации в моём портфеле и моих клиентов в акции составляет 75%. Я не раз писал и говорил, почему я считаю, что в последующие 3-5 лет мы можем увидеть рост 20% годовых и более. Несомненно, сейчас геополитика определяет настроение на фондовом рынке, тем более сегодня это рынок розничных инвесторов. За свои 20 лет на рынке я убедился, в истинности слов Грэма: «В долгосрочной перспективе — рынок это весы, а в краткосрочной — машина для голосования». Я не знаю когда кончится конфликт на Украины, но он кончится. Поймать идеальный момент не получится. Но я вижу, что сейчас хорошее время для инвестиций в акции для тех кто мыслит долгосрочно. И вот несколько простых соображений — почему.

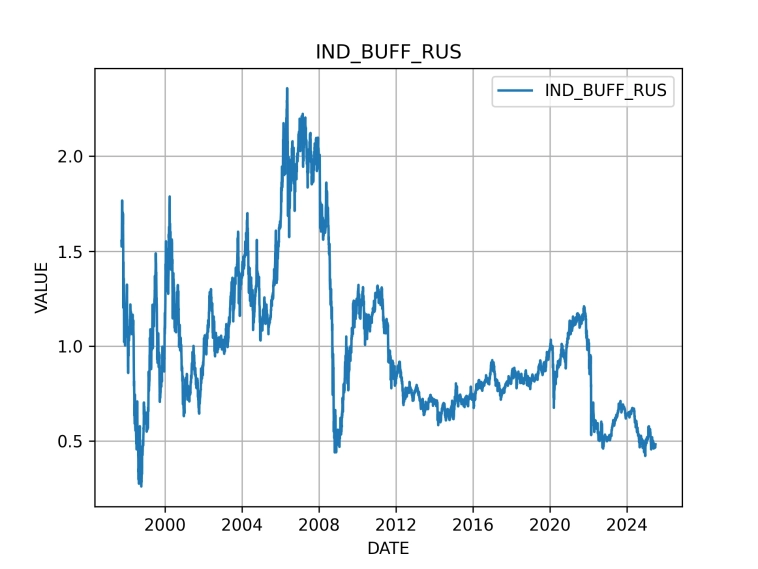

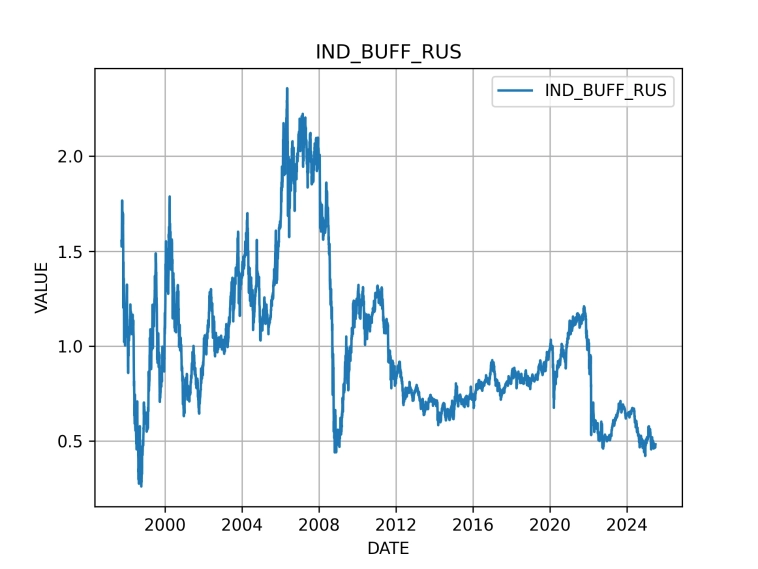

✅ График 1 - вариация индикатора Баффета для российского рынка. Индикатор отнормирован на среднее значение за всю историю IMOEX. Его значение на 30.06.2025 (по ВВП есть данные пока за полгода) — 0,48, это значит, что только возврат к среднему должен дать 107%. Даже если мы возьмём не среднее, а медиану — 0,88, то это рост 84%. Если потенциал по ценовому индексу реализуется за 5 лет (хотя я думаю намного раньше), то он даст 12 — 15% годовых. А ведь ещё есть дивидендная доходность, которая сейчас около 7,7% годовых. Вот и итоговые 20%.

✅ График 2 — IMOEX / М2 нормированный на среднее значение, для российского рынка он спорный, но в США, взаимосвязь между ростом М2 и SP500 чуть ли не прямая. Здесь цифры просто обескураживают. Рост до среднего составляет 425%, а до медианного 218%. Пересчитывать в годовые на 5 лет просто не вижу смысла.

✅ График 3 — IMOEX / CPI нормированный на среднее значение. Долгосрочно рост рынка акций не должен отставать от инфляции, а вообще-то должен иметь премию. Что мы видим? Возврат к среднему должен дать 39%, а до медианного — чуть меньше 36%. Конечно, не так впечатляет, как результат по индикатору Баффета, и тем более по М2, но тоже очень достойно.

✅ График 1 - вариация индикатора Баффета для российского рынка. Индикатор отнормирован на среднее значение за всю историю IMOEX. Его значение на 30.06.2025 (по ВВП есть данные пока за полгода) — 0,48, это значит, что только возврат к среднему должен дать 107%. Даже если мы возьмём не среднее, а медиану — 0,88, то это рост 84%. Если потенциал по ценовому индексу реализуется за 5 лет (хотя я думаю намного раньше), то он даст 12 — 15% годовых. А ведь ещё есть дивидендная доходность, которая сейчас около 7,7% годовых. Вот и итоговые 20%.

✅ График 2 — IMOEX / М2 нормированный на среднее значение, для российского рынка он спорный, но в США, взаимосвязь между ростом М2 и SP500 чуть ли не прямая. Здесь цифры просто обескураживают. Рост до среднего составляет 425%, а до медианного 218%. Пересчитывать в годовые на 5 лет просто не вижу смысла.

✅ График 3 — IMOEX / CPI нормированный на среднее значение. Долгосрочно рост рынка акций не должен отставать от инфляции, а вообще-то должен иметь премию. Что мы видим? Возврат к среднему должен дать 39%, а до медианного — чуть меньше 36%. Конечно, не так впечатляет, как результат по индикатору Баффета, и тем более по М2, но тоже очень достойно.

✅ График 4. По моей многофакторной модели, о которой я писал ранее, текущая недооценка составляет 32%, и опять же это без учёта дивидендов.

Конечно, эти расчёты просты, и я не дам гарантий, что они дают надежные ориентиры. Но они позволяют быстро и грубо прикинуть, стоит ли «игра свеч». На мой личный взгляд — стоит, и это находит отражение в моих портфелях.

Удачных всем инвестиций!

2.9К |

Читайте на SMART-LAB:

МГКЛ на Smart-Lab & Cbonds PRO облигации 2.0 📍

Мы уже работаем на площадке и ждём вас на стенде МГКЛ — будем рады встрече и вопросам. 🕑 В 14:30 генеральный директор ПАО «МГКЛ» Алексей...

11:30

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B...

17:08

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в...

09:15

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

Дмитрий Мамедиев, не всегда… Взять тот же СБЕР, если вы его купили по 100 и он теперь дает доходность сильно выше 15%...

Откуда тут рискам взяться?