Блог им. AVBacherov |Сатира про типы инвесторов. Часть 8. Алкотеры

- 23 июня 2023, 12:42

- |

Это тип инвесторов оторван от реальности от слова совсем. Они живут в своей матрице в прямом смысле этого слова и Архитектор определяет их судьбу. Когда жизнь на рынке всем подкидывает сюрприз, они говорят, что это сбой в матрице. Определяю они его по эффекту дежавю. У аклотеров Морфиус, который вручает синюю и красную таблетки, известен под именем Торп. Он когда-то придумал как в карточную игру «очко» обыгрывать казино. История умалчивает, сколько раз после этого Торпу ломали ноги, и ломали ли, но книжечку «Как накласть на диллера» он всё-таки написал. Есть подозрение, что сделал он это тогда, когда его метод обдиралова, престал работать.

Воодушевившись идеями игр с вероятностями, аклотеры начали активно копать эту тему и старались прикрутить её не только к азартным играм но и к бирже. В торговле на бирже они видели не акции, облигации, фьючерсы и другую финансовую ересь, а циферки и зависимости между ними. Для них биржа превратилась из вторичного рынка обращения ценных бумаг в игротрон, который со скоростью в миллисекунды выплёвывает тонны цифИрь!

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. AVBacherov |Сатира про типы инвесторов. Часть 4. Чартеры и техеры

- 29 мая 2023, 12:26

- |

Пожалуй это самая многочисленная группа инвесторов на рынке ценных бумаг. Они считают, чтобы добиться успеха в инвестициях и заработать свои хулиарды, инвесторам не нужно ничего кроме знания цен и иногда объёмов торгов на рынке. Всё остальное это лишние данные, которые только мешают правильно принимать решения. Но здесь стоит сделать оговорку, что этой крайний случай шизофрении. Есть менее больные, которые пытаются скрестить ежа с носорогом и говорят, что ещё стоит смотреть на различные экономические или финансовые показатели, которые очень любят факеры.

Чартеры и техеры должны обладать начальными знаниями школьной алгебры и уметь чертить на уровне первой лекции по черчению. Их инструмент — офицерская линейка, калькулятор и Excel, правда последними они пользуются ровно настолько, насколько полезны счёты. В нынешнем мире все эти инструменты встроены в торговые терминалы, которые приводят к кротиной слепоте почти всю популяцию данного типа инвесторов.

Надо сказать, что этот тип планомерно воспитывают в <a href=«smart-lab.

( Читать дальше )

Блог им. AVBacherov |Модернизированный фрактал Вильямса. Фрактальные уровни и анализ отклонений.

- 10 декабря 2021, 15:12

- |

Бывает очень полезно искать локальные экстремумы. С точки зрения математического моделирования на ценовых рядах, это не такая тривиальная задача. Я пробовал разные методы, и на удивление, весьма неплохими оказались достаточно известные всем — фракталы Вильямса. Те самые которые ищут максимум или минимум цен среди N+1 значений по простому условию –центральное из них было выше, или ниже тех, которое идут до неё, и после. Особенно хорошо фракталам удается находить такие экстремумы на больших временных интервалах и с большим количеством N (График 1, Фаркталы Вильямса N=30 Days)

Однако, самый большой недостаток фракталов Вильямса, это скорость их появления. То есть существенное запаздывание появление, что делает их абсолютно непригодным с точки зрения проведения хоть каких-нибудь значимых динамических исследований. Они прекрасно отображают историю, но и только. Думаю, я не ошибусь, если скажу, что и в ТА его редко используют. Помнится в 2017 году мы с другом написали робота, который должен был торговать от уровней, которые показывал последний известный фрактал (График 2. Пример построения фрактального уровня).

( Читать дальше )

Блог им. AVBacherov |Бертон Малкиел против технического анализа

- 03 декабря 2021, 09:26

- |

Технический анализ один из самых популярных методов в попытке спрогнозировать цену финансовых активов, или же найти наиболее вероятную точку для входа/выхода в/из них. По нему написано масса книг, придумано огромное количество индикаторов и еще больше объяснений как ими пользоваться. Конечно, определенная простота методов ТА не может не привлекать людей, а смотря как он ведет себя на истории, у многих создается реальное впечатление, что ТА обладает некоторой предсказательной силой.

Взглянув на следующий график котировок, даже без методов технического анализа, создается впечатление, что перед нами интересные акции, у которых есть постоянный рост. За 5 лет она выросла в 2,86 раза, что эквивалентно 30% годовых, если считать по методу сложного процента.

Технические аналитики или инвесторы, размышляя над тем, стоит ли купить данную акцию или продать ее (например, в шорт), конечно нанесут на данный график индикаторы, уровни и все те методы, которые они используют и интерпретируют для себя как сигналы в принятии решений. Выглядеть это может по-разному, например так как показано на следующем графике. В любом случае по итогу этих построений, кто-то увидит хороший момент покупки, кто-то хороший момент для продажи, а кто-то решит, что еще не пришло время ни для одного ни для другого.

( Читать дальше )

Блог им. AVBacherov |Технический анализ для долгосрочного инвестора

- 13 января 2021, 15:45

- |

Я не раз писал и говорил в своих интервью, что я не сторонник классического технического анализа. В большей степени это продиктовано моим первым опытом, когда я только «пришел на биржу» вначале 2000-х. В последствии я укрепился в этой мысли, когда в 2017 — 2018 писал с другом собственных роботов. Из массы опробованных идей, почерпнутых из книг по ТА, работала пара, и то с очень серьезными доработками. При этом конечный результат на работах у меня был положительный, но совсем не тот на который я рассчитывал.

Но это не означает, что в своей инвестиционной деятельности я совсем не применяю никакие индикаторы. Правда, я бы скорее охарактеризовал их как статистически-технические. И даже те, которые близки к классическим, я использую иначе, вкладывая в них больше фундаментальных основ из статистики. Об одном из таких индикаторов я писал в статье: "Про один из моих индикаторов — Differential"

В этой статье я хотел бы продемонстрировать те из них, которые являются моими «настольными», и на которые я обращаю внимание как инвестор. К тому же, я теперь их объединил в отдельную удобную программу Python, что в купе с собственной базой SQL, мне позволяет легко оценивать и следить за любым интересующем меня инструментом или экономическим показателем.

( Читать дальше )

Блог им. AVBacherov |Про один из моих индикаторов - Differential

- 28 апреля 2020, 17:19

- |

📈 Индикатор Differential – это мой первый и простой индикатор для оценки текущей и ожидаемой доходности. Удобно использовать с Moving Average (скользящей средней) и Bollinger Bands (Полосами Болинджера)

На своих вебинарах и курсе ТРИ КИТА ИНВЕСТИЦИЙ, я часто повторяю, что инвестора должна интересовать не цена актива, как базовая метрика, а «ожидаемая доходность». Все расчёты портфелей строятся именно на ожидаемой доходности и ее дисперсии/среднеквадратичного отклонения. Поэтому бывает очень полезно быстро оценить эти показатели для одного или серии активов, чтобы потом, не прибегая к сложным математическим расчетом, прикинуть стоит ли включать эти активы в портфель или нет (если быть совсем точным, то ещё нужна корреляция, но об этом я напишу в следующий раз).

Для этого я использую простой самописный индикатор «Differential», который умеет вычислять как производную первого порядка между двумя любыми ценами, так и доходность между ними (приращение в процентах) (смотри график 1).

( Читать дальше )

Рецензии на книги |Классика никогда не стареет. Отличная книга для начинающих

- 03 октября 2019, 10:10

- |

Книга «Как пройти на Уолл-стрит» Дж. Литтла и Л. Роудса была одной из тех, что я прочёл на заре своей работы на финансовых рынках. Когда я её читал, многие вещи мне были уже известны и поэтому я очень мало нового для себя извлёк с познавательной точки зрения.

Однако, эта книга отлично подходит для начинающих. В ней есть всё — от истории до работы с производными ценными бумагами. Она не является учебником, но может стать отличным гидом в мир инвестиций и фондового рынка. Читатель научится основам инвестиций, поймет, как работают биржи, как вкладывать в ценные бумаги, на что смотреть в финансовых газетах, отчетах компаний и многому другому. Более доступного и простого повествования о том, как зарабатывают на ценных бумаг найти, наверное, трудно.

Но хочу предостеречь, книгу нельзя использовать с практической точки зрения. К ней стоит относится именно как к театральной брошюрке, где рассказано вкратце о сути и героях, но чтобы прочувствовать и понять спектакль, Вам придётся его посмотреть.

Блог им. AVBacherov |Инвестиционный бюллетень ABTRUST для портфельного инвестора. Большие обновления

- 29 апреля 2019, 13:11

- |

Обновлен Инвестиционный бюллетень ABTRUST

В этом обновление добавлены два раздела:

1. Консенсус прогнозы. О них я писал несколько раз. С обновленными данными по текущим показателям цен их теперь можно использовать для оптимизации портфелей. (https://smart-lab.ru/blog/535191.php https://smart-lab.ru/blog/527218.php https://smart-lab.ru/blog/534364.php)

2. Два из трёх статистических индикаторов, на основании которых я принимаю решения по хеджированию свои позиций в акциях.

Теперь инвестиционный бюллетень включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

( Читать дальше )

Блог им. AVBacherov |Сторонникам и противникам Технического Анализа… Посвящается

- 11 февраля 2019, 14:26

- |

Любителям Технического Анализа, посвящается

Наверное, один из самых вечных споров на фондовом рынке, является спор о «Работает Технический анализ (ТА) или нет!»

Уж сколько было сломано копий, сколько исписано бумаги, сколько различных доказательств приводилось в поддержку той и другой точки зрения. Моё личное отношение к ТА менялось несколько раз. От восторженного в самом начале своего обучения, далее — крайне негативного в середине своей инвестиционной деятельности, и к умеренному восприятию в текущих реалиях. Моя ошибка, как и ошибка многих, заключалась в том, что мне очень хотелось найти «грааль», который позволит мне прыгнуть из «грязи в князи», быстро и с минимум трудовых и денежных затрат. Молодо – зелено, как говорится. На самом же деле, как и практически во всём остальном в нашей жизни, всё дело в статистике и в упорном труде. Я не буду здесь писать очередную книгу по техническому анализу, но расскажу о том, что требуется сделать трейдеру или техническому аналитику, чтобы получить своё «статистическое преимущество» (я эту фразу применительно к фондовому рынку прочёл в книге Тимофея Мартынова «Механизм трейдинга» и почему-то подумал, что эти слова принадлежат Александру Горчакову).

Я продемонстрирую важность нахождения «статистического преимущества» на самом простом индикаторе – скользящей средней МА, называемой на биржевом слэнге — Машкой. Принцип проверки полезности индикатора очень прост – когда цена пересекает МА снизу вверх открывается длинная позиция (на покупку), когда цена пересекает МА сверху вниз, то считается открытой короткая позиция. Это неполноценная торговая система, поэтому здесь нет никаких стоп-лосс и т.п. Задача состоит в том, чтобы продемонстрировать как технический аналитик должен подготовить к работе инструментарий, прежде чем делать какие-то прогнозы или выводы.

Параметры индикаторов, которые известны всем на фондовом рынке и написаны почти во всех книгах – далеко не всегда работают. Я протестировал много различных индикаторов, и могу с уверенностью сказать – что это действительно так. Например, можно часто услышать такое мнение «цена пресекла 200 дневную скользящую среднюю, и поэтому рынок перешёл….» а дальше зависит от того, куда цена пересекла.

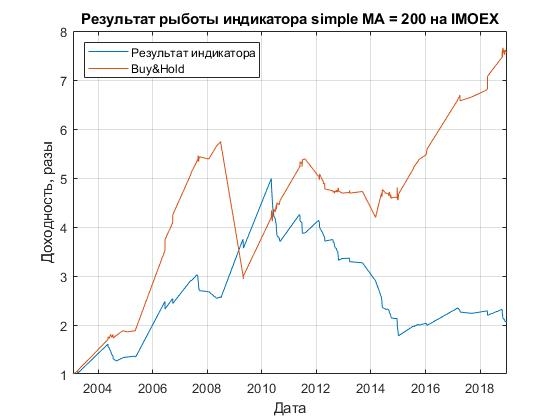

График 1

Если мы возьмём, например, индекс Московской биржи (история которого доступна с 2003 года), и посмотрим какое математическое ожидание нам дало использование простой 200 дневной МА, то увидим, что историческая доходность индикатора составила 4.6% годовых, ожидаемая доходность равна 7.5 % годовых, а волатильность результатов индикатора составляет 24.6 % годовых!

И всё бы ничего, если бы не два «ужаснейших» обстоятельства:

- Первое. Не применяя индикатор (так называемый вариант Buy&Hold) мы имели историческую доходность 13,57 % годовых, ожидаемую – 16% при практически той же волатильности в 24%.

- Второе. Форма графика доходности индикатора повергает в шок любого здравомыслящего человека (График 2 – синяя линяя).

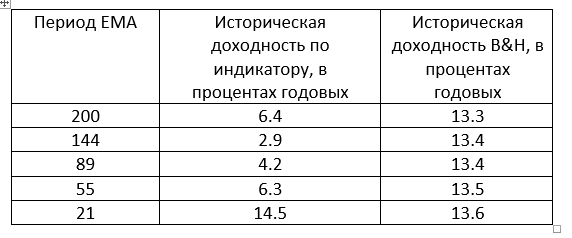

В книге «Малая энциклопедия трейдера» Эрик Нейман предлагает нам использовать Экспоненциальную скользящую среднею для дневных графиков со следующими периодами усреднения 21, 55, 89, 144, 200

Давайте ради интереса сравним результаты для всех этих вариантов.

Таблица 1

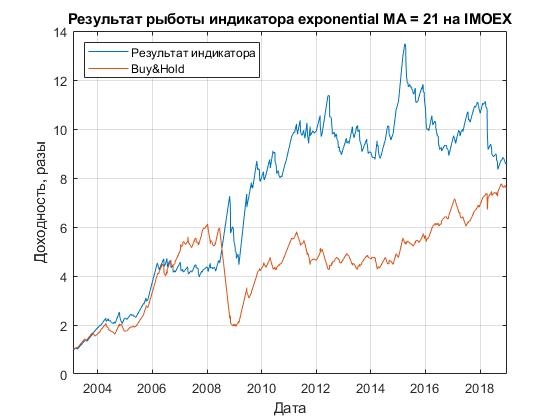

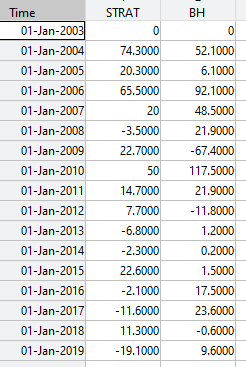

Из таблицы видно, что практической пользой может обладать только параметр в 21, потому что даёт преимущество примерно в 1% над B&H, однако если наложить налоги и транзакционные издержки, с очень большой вероятностью всё преимущество исчезнет, а скорее всего приведёт к худшему результату. К тому же профиль графика доходности индикатора тоже оставляет желать лучшего (смотрите график 3 и таблицу со значениями по годам)

График 3

Таблица 2

Что же тогда делать техническому аналитику? Как минимум, постараться найти те параметры Машки, которые бы давали наибольшую доходность.

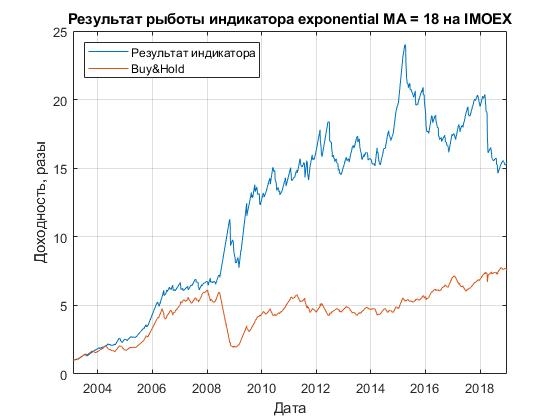

Оказывается, для случая EMAи по отношению к Индексу Московской биржи таким будет «18», оно даст 18,8% годовых против 13.6 на B&H, однако несмотря на конечный неплохой результат индикатор давал кучу ложных сигналов в период с 2014 по 2019 год.

График 4

Этот аспект подталкивает к рассуждениям на тему, что искать лучшие показатели, только на основании расхождения конечных результатов – не есть получение рабочего устойчивого значения. Хотелось бы найти такой показатель МА, который бы приводил линии доходности индикатора к более прямой линии, уменьшал его колебания и был, конечно лучше или равен конечному результату B&H. То есть нужна уже целевая функция, по который мы бы искали наш параметр.

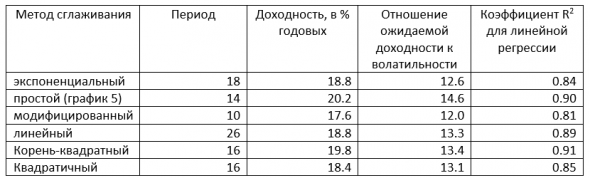

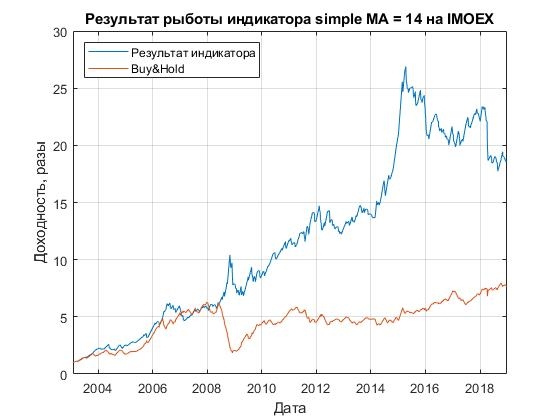

Написав такую функцию и присвоив каждому из её элементов одинаковый вес, мы получим следующие показатели.

Таблица 3

График 5

Получили ли мы сейчас значения, которые помогли бы нам строить надежные прогнозы? Нет, мы только начали. Хотя уже существенно продвинулись вперед. По крайней мере мы уже понимаем, что далеко недостаточно взять какой-то индикатор с его стандартными показателями и строить на нём прогнозы или искать подтверждения на нём своим выводам.

Дальше стоит провести тестирование индикатора на предмет его отработки значений с прогнозированием в будущее, посмотреть на статистическую устойчивость получаемых результатов и т.д. и т.п. Только после таких экспериментов можно будет сказать с какой долей вероятности, наш индикатор предсказывает рост/падение рынка или что-то другое.

И это только один индикатор! А представьте себе если мы решили построить торговую систему, которая будет включать в себя несколько индикаторов, элементы управления позицией, риск-менеджмент. Там вероятности могут перемножаться, вычитаться, ошибки могут плодиться с огромной скоростью, потому что они напрямую зависят от количества параметров, которые использует аналитик/трейдер.

На этом я пока, пожалуй, остановлюсь. Если меня посетить вдохновение, может я двинусь дальше в своём рассказе.

Надеюсь, Вам было интересно! Удачи на фондовом рынке и в приумножении Вашего капитала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс