Блог им. AVBacherov |Американский рынок ждет катастрофа?

- 12 января 2023, 10:55

- |

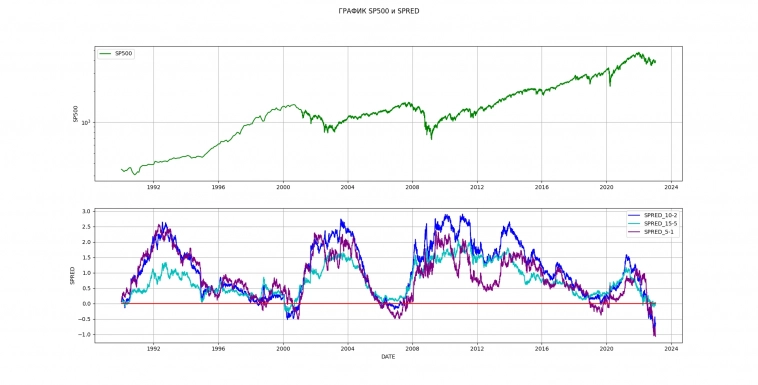

Судя по графикам спредов доходностей американских государственных облигаций, которые как я (и многие другие исследователи) писал, обычно являются предиктивными индикаторами падения американского рынка, нас ждет очень серьезная посадка! И вероятность пройти «на тоненького» тает на глазах. Похоже никто не ожидал, что инверсия кривой доходности может оказаться настолько большой.

Напомню, что рынок начинал падать, когда происходило восстановление нормально вида кривой доходности, но пока мы только движемся вниз. И есть все основания полагать, что чем больше мы уйдем вниз, тем существенней будет посадка в американских акциях. Видя это, начинаешь верить в прогноз Бьюрри в 1860.

Кстати об уменьшении вероятности проскочить рецессию или обойтись малой кровью отлично говорил Нуриэль Рубини, прозванный доктор DOOM, еще в мае 2022. И в качестве причин таких оценок он называл не только СВО, или ковидные ограничения Китая в то время. Там есть более долгосрочные и значимые тенденции.

- комментировать

- ★4

- Комментарии ( 6 )

Рецензии на книги |Как предсказывать крахи финансовых рынков - очень интересно но совсем не для всех

- 24 октября 2022, 10:33

- |

Блог им. AVBacherov |А не написать ли книгу...

- 14 декабря 2021, 14:04

- |

В книге я делюсь своим опытом с начинающими инвесторами. Пишу об инвестировании просто и понятно, но без излишней примитивизации темы. В результате читатель понимает, что инвестиции, как любая профессиональная сфера, требуют знаний и точного расчета, но при серьезном и осторожном подходе на фондовом рынке может преуспеть даже новичок.

Темы, которые поднимаются в книге:

- ЧТО ТАКОЕ ИНВЕСТИЦИИ И ЧТО СТОИТ ЗНАТЬ НАЧИНАЮЩЕМУ ИНВЕСТОРУ. Что такое инвестиции, о целях инвестора, чем инвестиции отличаются от спекуляций, почему инвестор должен учитывать риск и волатильность, что такое плечо и какие объекты для инвестиций доступны частному инвестору.

- ОСНОВЫ ФИНАНСОВОЙ МАТЕМАТИКИ. Понятие простого, сложного процента, дисконта, дисконтирования, доходности. Как правильно посчитать результат своих инвестиций и какие методы существуют для просчета собственных целей.

- КРАТКО О ФИНАНСОВЫХ ИНСТРУМЕНТАХ. Что такое облигации, акции, фьючерсы и опционы. Почему акции имеют фундаментальные причины для роста, а также более волатильны, чем облигации. Какие возможности дают фьючерсы и опционы и какие риски таят в себе, если ими спекулировать.

- ЦЕНА, СТОИМОСТЬ И МЕТОДЫ ВЫБОРА ИНВЕСТИЦИЙ. Чем отличаются цена и стоимость актива, методы выбора инвестиций: фундаментальный анализ, технический анализ и пассивное инвестирование.

- ДИВЕРСИФИКАЦИЯ И ИНВЕСТИЦИОННЫЕ ФОНДЫ. Что такое диверсификация, ее основные плюсы и минусы. Что такое инвестиционные фонды, почему они интересны подавляющему большинству инвесторов и какие стоит покупать в свой портфель. Что такое фондовый индекс. Простая практическая рекомендация.

- УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ. Основные участники рынка. Кто такие профессиональные участники и их роль в инвестиционной среде: биржа, брокер, дилер, депозитарий, регистратор, управляющие и страховые компании, пенсионные фонды и банк.

- ПСИХОЛОГИЯ ИНВЕСТИРОВАНИЯ. Важность эмоций в инвестициях, правильное понимание удачи и успеха, распространенные иллюзии, которые необходимо знать и учитывать.

- НЕСКОЛЬКО СЛОВ О НОВОСТЯХ, АНАЛИТИКЕ И ИНФОРМАЦИИ. Как работать с информацией, что в ней искать и как использовать при принятии инвестиционных решений

- ПОПУЛЯРНЫЕ ИНВЕСТИЦИОННЫЕ ИДЕИ И ПОЧЕМУ ОТ НИХ СТОИТ ДЕРЖАТЬСЯ ПОДАЛЬШЕ. О высокодоходных облигациях, IPO, дивидендных стратегиях, BuyBack и криптоактивах, техническом анализе

- ФИНАНСОВЫЕ КОНСУЛЬТАНТЫ, РОБОЭДВАЙЗЕРЫ, ИНФОЦЫГАНЕ И НЕДОБРОСОВЕСТНЫЕ ПРАКТИКИ. Как распознать мошенников, чем полезны настоящие инвестиционные консультанты, что такое робоэдвайзинг и какие существуют недобросовестные практики на рынке: инсайдерская информация, манипулирование рынком, перелив.

- НЕМЫЛЬНЫЕ ПУЗЫРИ. О финансовых пузырях и кризисах. Их причины, следствия и признаки.

- НАЛОГИ И ПЕНСИИ В КОНТЕКСТЕ ИНВЕСТИЦИЙ. О налогах и пенсиях в России, и какие результаты можно получить, используя Индивидуальный Инвестиционный Счет (ИИС).

( Читать дальше )

Блог им. AVBacherov |Не мыльные пузыри

- 12 ноября 2021, 13:24

- |

К сожалению, никакой стройной теории по пузырям не существует. В разные периоды и разные авторы описывали те или иные из них, и даже старались подходить комплексно к этому вопросу, но пока ни одно из подобных исследований не привело к появлению полноценной теории. А жаль, наверняка за это можно было бы получить нобелевскую премию, и возможно существенно изменить улучшить наше будущее.

Как утверждает доктор экономических наук Алексей Николаевич Буренин — кризисы и пузыри являются необходимым элементом развития капитализма и рыночной экономики. Однако западный мейнстрим экономической мысли старается как можно сильнее избегать или по крайней мере существенно уменьшить значимость этих явлений. Одного из самых известных на сегодняшний день американских экономистов, который пытался явно вывести из тени данную тематику Хаймана Мински, долго «старались не замечать», но в последние 20 лет его труды стали предметом пристального внимания.

( Читать дальше )

Блог им. AVBacherov |Кризис?! Пузырь?! Нет, не слышал!

- 11 ноября 2021, 10:23

- |

То, что у нас на глазах разворачивается крупная спекулятивная афера, очевидно для любого человека, на зараженного беспочвенным оптимизмом. На фондовых рынках сейчас намного больше денег, чем ума. Число инвестиционных фондов намного превзошло количество грамотных в финансовом и историческом плане людей, которые способны были бы управлять ими. Правильные предсказания забываются, а в памяти людей остаются только ошибки, но в данный момент происходит фундаментальный и непрерывно повторяющийся процесс. Он начинается со всеобщего роста цен, будь то акции, недвижимость, произведения искусства и тому подобное. Этот рост привлекает повышенное внимание покупателей, что ведет к еще большему взвинчиванию цен. Его причина кроется лишь в благих ожиданиях. Процесс развивается, на рынках царит оптимизм. Цены безудержно ползут вверх. А затем по причинам, которые служат поводом для нескончаемых дебатов, наступает конец. Падение всегда бывает более неожиданным, чем предшествующий рост. Если проколоть надуты пузырь, то воздух из него выходит не постепенно, а мгновенно.

( Читать дальше )

Блог им. AVBacherov |Почему пузыри не так легко сдуть?

- 02 августа 2021, 13:19

- |

Факторов, которые влияют на возможность сдуть пузырь много: действия монетарных, фискальных и финансовых властей, институциональных и иррациональных инвесторов и т.д. и т.п. Описать все в одном посте не получится. Я хотел бы сконцентрироваться на некоторых аспектах, которые касаются скорее технических возможностей у инвесторов и не пускаться в вопросы политического и макроэкономического характера.

Чтобы объяснить трудности связанные с возможностью сдуть пузырь необходимо немного узнать о такой гипотезе – как ограниченность арбитража, которую в разных вариантах изложили Миллер, Шлейфер, Вишнего. Основа гипотезы тривиальна — на рынке действуют два типа инвесторов: иррациональные (noise или feedback traders) и рациональные (smart money). Иррациональные инвесторы в основном чайники, не разбираются в стоимости активов и в своем подавляющем большинстве смотрят на них как на «бумажки», у которых есть какая-то цена, за которую их покупают и продают. Поэтому для них важнее чтобы цена двигалась (в основном росла) по любым основаниям. Рациональные же инвесторы способны оценить справедливую стоимость, но как оказывается, в случае если цена на актив сильно завышена, они немногое могут сделать. Из идеи арбитражного формирования цены, рациональные инвесторы должны занять короткую позицию, тем самым начав двигать цену к равновесной. Но на рынке возможность шортовых позиций реально ограничена. Есть также ассиметрия в ограниченности. В случае недооценки актива ограниченность тоже присутствует, но как показывают исследования купить акции все-таки проще, чем продать в короткую.

( Читать дальше )

Блог им. AVBacherov |Пузыри. Мое выступление на онлайн Марафоне FINVERSIA

- 22 апреля 2021, 11:06

- |

( Читать дальше )

Блог им. AVBacherov |Пузыри. Железные дороги в Англии

- 19 апреля 2021, 10:47

- |

Паровой двигатель стал одним из самых существенных изобретений человечества. В немалой степени именно это изобретение сделало возможность дальнейшей индустриализации, массового производства и конечно общественного транспорта. Благодаря паровозам и железным дорогам многократно выросли перемещения людей, оборот товаров и развитие целых регионов. Влияние этого изобретения сыграло колоссальную роль, но не менее колоссальную роль оно сыграло и на инвесторов.

Первая железная дорога в Англии возникла уже спустя пять лет, после изобретения парового двигателя, и в этот год парламентом было утверждено 6 проектов. Но в 1825 году из-за латиноамериканской лихорадки разразился кризис, и следующая дорога появилась только 1831 году, которая связала Ливерпуль и Манчестер (Liverpool&Manchester Railway LMR). Ее появление окончательно уничтожило скепсис, который был в самом начале. А такого скепсиса хватало. Вполне серьезно считали паровозы распугают коров, которые перестанут давать молоко, куры не будут нести яйца, а на скорости 15 миль в час людей разорвет на части.

( Читать дальше )

Блог им. AVBacherov |Пузыри. «Система «Миссисипи»

- 02 апреля 2021, 12:30

- |

Основной идеолог и реализатор пузыря – шотландец Джон Лоу. Долгое время он не мог реализовать ее и ездил по Европе примерно 9 лет, пока фортуна ему не улыбнулась во Франции. Стоит отметить, что в эти трудные и порой безденежные времена его кормили азартные игры и казино.

Положение государственных финансов Франции к этому моменту находились в плачевном состоянии. «Король-солнце» — Людовик XIV и война начала XVIII века привели к накоплению национального долга в 3 млрд ливров, а годовые проценты по нему составляли 90 млн. К 1715 году были израсходованы все налоги на 4 года вперед. Все это приводило к дефициту кредита в реальной экономики и существенно ограничивало возможности ее развития. Сами налоги были высоки. А регент герцог Орлеанский, который правил страной после смерти Людовика – Короля -солнца реально рассматривал возможность банкротства Франции.

Схема предложенная Лоу регенту заключалась в следующем: конвертировать внешний долг Франции в акции банка с погашением через 25 лет, с сокращением выплат по процентам с 7 до 5 годовых. Лоу даже готов был профинансировать создание самого банка, так как к моменту его приезда во Франции он сумел сколотить капитал на азартных играх в 1,5 млн ливров. В 1716 году регент дал разрешение создать банк.

( Читать дальше )

Блог им. AVBacherov |Пузыри. Начало. Тюльпаномания

- 25 марта 2021, 12:09

- |

Вступление

Я решил написать цикл небольших постов о пузырях.

Сподвигло меня к этому два фактора:

✅ Первый. Я считаю сегодняшний уровень цен на фондовых рынках иррациональным, о чем не раз писал в своих постах, приводя разные доводы и рассматривая их с разных точек зрения.

✅ Второй. Связан с первым, так именно он меня подтолкнул перечитать книгу Чарльза Маккея «Наиболее распространённые заблуждения и безумства толпы», а также текущим прочтением книги «Анатомия финансового пузыря», подаренной мне автором Еленой Чирковой. Я не ставлю своей задачей написать новые полноценные книги по данной теме, так как не считаю, что мое изложение не будет лучше имеющегося. Но мне хотелось бы кратко выделить самые основные моменты и донести их до моих подписчиков, чтобы каждый сам смог сделать выводы, убедится насколько история циклична и как силен парадокс Гегеля – «История нас учит тому, что ничему не учит».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс