ФрС

Розничные продажи в США: читаем между строк

- 17 октября 2019, 14:46

- |

После публикации отчета по розничным продажам в США в сентябре, в СМИ прокатилась волна уныния и предостережений, что единственная еще «сияющая звезда» на небосклоне экономической статистика США, померкла. Вот краткое резюме вчерашних данных:

Широкий индекс розничных продаж MoM: -0.3%, при прогнозе +0.3%

Розничные продажи в контрольной группе MoM: 0.0% при прогнозе +0.3%

Базовый индекс продаж (исключая автомобили и топливо) MoM: 0.0% при прогнозе 0.2%

Первое что нужно заметить в анализе данных, так это то, что вышедший отчет – первая предварительная оценка (Advanced Reading). Я напомню, что обычно это довольно грубое приближение экономического показателя, за котором следуют «вторая предварительная» оценка (Preliminary), а затем окончательное (Final) значение. Например, за август, широкий индекс продаж был скорректирован с 0.0% до 0.2% (в сторону повышения), базовый индекс – с 0.4% до 0.6%.

Второй момент, измеряя рост в годовом выражении (по сравнению с тем же месяцем в 2018) мы имеем положительный прирост, со следующими значениями:

( Читать дальше )

- комментировать

- Комментарии ( 3 )

УСЛОВИЯ ТОРГОВЛИ

- 17 октября 2019, 11:28

- |

Всем привет.

Немного ликбеза

В международной экономике есть такое важное понятие как «условия торговли». Попросту говоря, это некое ценовое преимущество на международном рынке товаров рассматриваемой страны.

В идеале, должен соблюдаться баланс между экспортными и внутренними ценами, при этом экспортные цены страны не должны быть выше цен конкурентов на международном рынке.

Вот такая сложная задачка.

Самое интересное здесь, это то, что такое преимущество повышает спрос на национальную валюту страны со стороны импортеров ее товаров. В таком случае должен соблюдаться еще один баланс по внешнему сектору, это паритет торгового и баланса активов. Т.е. при росте спроса на валюту для покупки товаров, спрос на активы страны должны снижаться. Если по обеим внешним направлениям растет спрос на нацвалюту, то активное сальдо платежного баланса растет, и нацвалюта дорожает, тем самым нивелируя преимущества от «условий торговли».

Как бы сказал А.Смит, «невидимая рука рынка» восстановила баланс.

( Читать дальше )

Фондовый рынок vs Экономика

- 17 октября 2019, 00:46

- |

/ Отличное коротенькое видео от Josh Brown, CEO Ritholtz Wealth Management под названием “Фондовый рынок vs Экономика”. Стоит ли говорить, история и мой опыт полностью соответствует сказанному. Предлагаю вашему вниманию сокращённый вольный перевод:

Как инвестор, вы будете сталкиваться с тем когда индекс DOW будет расти на 1000 пунктов (+4,75%) или падать на 650 (-3,2%). Люди часто спрашивают когда видят сильные движения на рынке – значит ли это что я потеряю работу или что мой бизнес в этом году сильно вырастет? Как связано то что происходит на Wall Street с реальным сектором?

Для ответа я использую аналогию человека с собакой на поводке, пересекающего парк. Представьте, они идут в одном направлении, но человек идёт строго по прямой траектории с минимальными флуктуациями – это как

( Читать дальше )

Night News . Ситуация на рынке РЕПО грозит вновь выйти из-под контроля

- 17 октября 2019, 00:11

- |

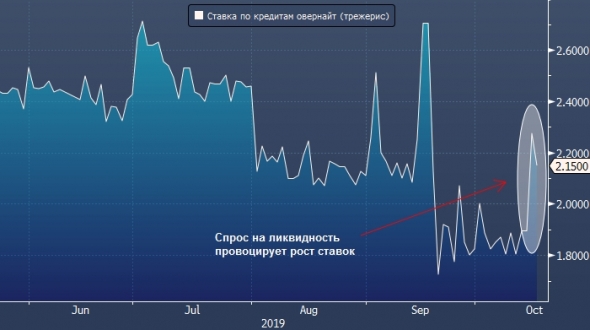

На сегодняшнем аукционе РЕПО спрос на ликвидность ($80.35 млрд) превысил предложение ($75 млрд), что произошло впервые с 25 сентября. Отметим, что ситуация на этом рынке начала ухудшаться еще на прошлой неделе, однако превышения спроса над предложением до сегодняшнего дня зафиксировано не было.

Отметим, что эффективная ставка по федеральным фондам сегодня подпрыгнула на 0.08% до 1.90%, а ставка по кредитам овернайт, обеспеченным облигациями Казначейства США, вчера взлетала до 2.37, что заметно выше ставки по федеральным фондам.

( Читать дальше )

Могут ли финансовые власти США предотвратить медвежий рынок? (перевод с elliottwave com)

- 16 октября 2019, 20:19

- |

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.Тем не менее, когда инвесторы «удивляются» рынкe, мы все еще слышим заявления о том, что на ценовые тренды влияют группы, варьирующиеся от Ротшильдов до Иллюминатов, Масонов и Гномов Цюриха.

Конечно, одна из важных персон — ФРС. Многие люди считают, что центральные банки господствуют над экономикой и финансовыми рынками. Другой группой была так называемая «Команда защиты от погружения».

Давайте вернемся к нашему финансовому прогнозу Elliott Wave за март 2007 года для уточнения:

Президентская рабочая группа по финансовым рынкам, также известная как «Группа защиты от погружения», заявила, что не требуется никаких нормативов [нового хедж-фонда], потому что «существующая система предотвращения обвала рынка и масштабных потерь инвесторов «работает хорошо».

В эту группу «группы защиты от погружения» входили главы SEC, Казначейства, Федерального резерва и Комиссии по торговле товарными фьючерсами — действительно элитная группа.

Тем не менее, примерно через семь месяцев, DJIA поставил максимум и начал падать на 54% до марта 2009 года.

Какое это имеет отношение к сегодняшнему дню?

Ну, 9 октября не менее, чем главный экономист крупного международного банка сказал (Marketwatch):

«Центральные банки всегда будут вступать с большим количеством QE и легких денег, чтобы ограничить любое расширение кредитных спредов и снижение на фондовом рынке».

Но аналитики EWI предостерегают от того, чтобы рассматривать центральные банки как «страховочную сеть» для инвесторов на фондовом рынке.

В 2019 году теоретик волн Эллиотта отметил:

[Существует] мнение, что президент запугал ФРС, требуя мягкой политики, так что акции могут только расти. Аргумент неверен по двум направлениям: «ФРС изменила свою политику» и «это имело бы значение, если бы она изменилась». Устанавливая собственные ставки, ФРС всегда просто следовала ставке казначейских векселей, установленной рынком, со средним лагом в пять месяцев… Даже если бы ФРС изменила свою политику процентных ставок, это не имело бы значения потому что это не может заставить людей занимать.

Кроме того, центральные банки не могут заставить инвесторов покупать акции, когда коллективная психология становится негативной.

Опять же, просто подумайте о 2007 году и о том, что команда защиты от погружения может предотвратить «обвал рынка». Просто произошло обратное.

Нет, финансовые власти не могут контролировать психологию инвесторов, которая разворачивается в повторяющихся и предсказуемых моделях, известных как волны Эллиотта.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Шифф: Трамп и ФРС читают один и тот же сценарий

- 16 октября 2019, 17:13

- |

( Читать дальше )

США на пути к рецессии, Англия на пути к выходу | 16 октября | Утренний брифинг

- 16 октября 2019, 07:07

- |

ФРС вливает деньги, ситуация нормализуется и даже инверсия между 10-тилетними и трехмесячными долговыми бумагами США, прекратилась. А Борис Джонсон и вообще на пороге новой сделки BREXIT. Все молодцы. Но расслабляться рано.

Сегодня опять продолжатся переговоры относительно новой сделки BREXIT, и даже если премьер Англии добьется новых условий сделки, ему предстоит не менее сложная задача. Вернуться в Англию и уже свой парламент убедить, что новые условия очень выгодны для Англии в целом. А там скептиков хватает. Напомним, что Британский парламент проведет экстренное заседание по Brexit 19 октября, а это входной.

Ближайшие дни от пары GBPUSD можно ждать чего угодно. Торговля превращается в казино, где мы делаем ставки на веру того, состоится ли одобрения сделки, или Борис Джонсон пойдет по пути Терезы Мэй, и не найдет поддержки в парламенте. Но отдадим должное премьеру Англии. Уже то, чего он добился, достойно уважения. Нам бы такого премьера.

( Читать дальше )

Рубль и новое QE

- 15 октября 2019, 15:52

- |

Пока отсутствует четвёрка, соответствующая выделенной на графике двойке в росте с прошлогодних низов, глубокой коррекции ожидать не стоит. На всякий случай обозначу несколько факторов, которые могут спровоцировать глубокую коррекцию в первом квартале будущего года.

Пока отсутствует четвёрка, соответствующая выделенной на графике двойке в росте с прошлогодних низов, глубокой коррекции ожидать не стоит. На всякий случай обозначу несколько факторов, которые могут спровоцировать глубокую коррекцию в первом квартале будущего года.1. Новые санкции, связанные с госдолгом. Выглядит маловероятно, ибо нет новых поводов. Да и старые уходят, переговорный процесс по Донбассу худо-бедно идёт, за всё остальное что хотели, уже ввели.

( Читать дальше )

«Игра со статистикой» и проблемы потребления в США.

- 15 октября 2019, 14:17

- |

Затянувшееся разногласие между опросами PMI в производственном/непроизводственном секторе США и устойчивой динамикой потребления — наверно единственное, что сдерживает развитие темы упадка в рыночных настроениях. Как заметил Morgan Stanley, фундаментом текущей экспансии было отсутствие потребительских шоков, с чего, собственно говоря, начиналось большинство прошлых рецессий.

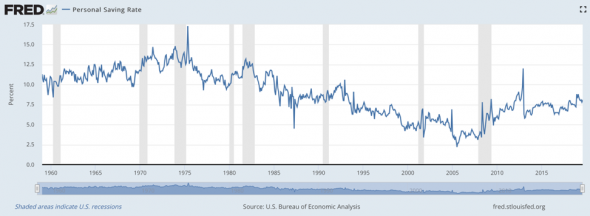

Несколько недель назад, в интервью CNBC, чиновник ФРС Ричард Кларида даже позволил себе заявление, что «домохозяйства находятся в лучшей форме за всю историю». Разумеется, он имел в виду баланс (активов-обязательств) домохозяйств, рекордно низкую безработицу и высокий уровень потребительского доверия. Процентные ставки на историческом минимуме позволяют выгодно обслуживать обязательства заемщиков, а норма частных сбережений находится в аптренде сдерживая риски «индивидуальных дефолтов»:

( Читать дальше )

Новое QE. Почему все так возмущены (удивлены)?

- 14 октября 2019, 19:14

- |

Начнём с того, что событие было ожидаемым, так же как и возобновление выкупа активов ЕЦБ. Уже писал (правда, про российский ЦБ, но тут правило общее для всех), что для удержания ставок на уровнях ниже рынка нужно раздувать денежное отношение, проще говоря, включить печатный станок. Учитывая, что в плане снижения ставки ФРС поскакала впереди паровоза (рынка), снижая ставку несколько быстрее, чем падала рыночная, ощущение избытка ликвидности летом сменилось дефицитом осенью, поэтому тут просто деваться было некуда, кроме как возобновлять QE. Единственно, несколько удивила скорость, с которой произошли эти события, но фактор времени часто преподносит сюрпризы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал