Блог компании Tickmill | Розничные продажи в США: читаем между строк

- 17 октября 2019, 14:46

- |

После публикации отчета по розничным продажам в США в сентябре, в СМИ прокатилась волна уныния и предостережений, что единственная еще «сияющая звезда» на небосклоне экономической статистика США, померкла. Вот краткое резюме вчерашних данных:

Широкий индекс розничных продаж MoM: -0.3%, при прогнозе +0.3%

Розничные продажи в контрольной группе MoM: 0.0% при прогнозе +0.3%

Базовый индекс продаж (исключая автомобили и топливо) MoM: 0.0% при прогнозе 0.2%

Первое что нужно заметить в анализе данных, так это то, что вышедший отчет – первая предварительная оценка (Advanced Reading). Я напомню, что обычно это довольно грубое приближение экономического показателя, за котором следуют «вторая предварительная» оценка (Preliminary), а затем окончательное (Final) значение. Например, за август, широкий индекс продаж был скорректирован с 0.0% до 0.2% (в сторону повышения), базовый индекс – с 0.4% до 0.6%.

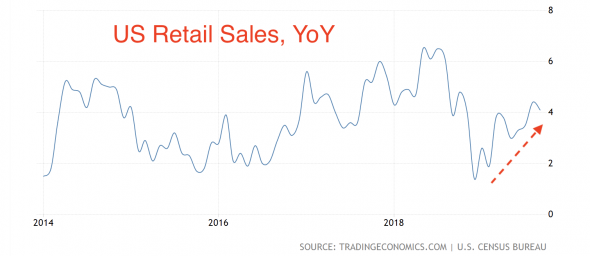

Второй момент, измеряя рост в годовом выражении (по сравнению с тем же месяцем в 2018) мы имеем положительный прирост, со следующими значениями:

Совокупные розничные продажи: + 4.1%

Базовые продажи не включая волатильные топливо, авто и запчасти: +4.0%

Продажи онлайн рителейров: +12.9%

Почему имеет смысл сравнить с прошлым годом? Достаточно вспомнить темпы экспансии американской экономики, ожидания трех повышений ставок от ФРС и тогдашние настроения рынка – настоящая эйфория. Даже скорректировав на годовые темпы инфляции получаем положительный прирост примерно на 2%.

Последнее значение за сентябрь — небольшой нырок, который в целом едва может характеризовать среднесрочный тренд.

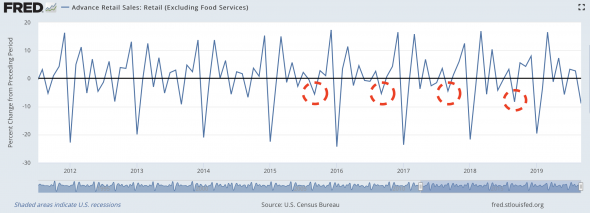

Можно было не писать первые два пункта и просто вспомнить про сезонность:

Красными пунктирными кружочками я отметил сентябрь прошлых лет.

Резюме: на мой взгляд, поводов для паники по поводу динамики потребления пока нет. Но статейки про «все пропало» больше цепляют взгляд, не так ли?

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал

Нескорректированный на сезонность показатель розничных продаж за сентябрь: 436.7 млрд долларов.

Скорректированный за сентябрь — 460.4 млрд. долларов.

Корректировка - 23.7 млрд. долларов или 5.42%

Скорректированный показатель за август: 461.9 млрд. долларов

И действительно: (460.4 — 461.7)/460.4 = -0.003 или -0.3%

НО если мы увеличим нескорректированный показатель за сентябрь всего на 2 млрд (0.004%) до 438.7 млрд. долларов и применим корректировку (5.42%)

то скор. показатель за сентябрь — 438.7 + (438.7 * 0.0542) = 462.47 млрд.

И тогда уже имеем MoM прирост на +0.2% а не снижение.