ФрС

Почему бедные беднеют, а богатые богатеют

- 01 марта 2020, 14:11

- |

Заметьте, за последние 40 лет в США реальные доходы не растут не только у бедных, а и у среднего класса, к которому нельзя применить рассуждение, что они не могут экономить путём покупки «мелким оптом», потому что «не хватит на хлеб». Кстати, к тем, кто считается сейчас бедными, это тоже неприменимо.

На самом деле последнее время важным инструментом перераспределения благ является кредитная экспансия. Они перетекают от тех, кто дальше от печатного станка, к тем, кто ближе. Именно поэтому чемпионами по росту доходов стали банкиры.

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

- комментировать

- ★1

- Комментарии ( 62 )

Прогноз на завтра Сбербанка и не только

- 01 марта 2020, 13:57

- |

Цель — прогноз Сбера на 1 (1-3) дня.

Входные данные — с декабря рост акций (и амеры, и акции РФ, и Сбер), последнюю неделю резкий обвал всего, будет продажа 50% УК Сбера по линии ЦБР-Правительство. Дополним паникой на коронавирусе (вирус есть, паника гипертрофировано сильная), борьбой Трамп-демократы.

Анализ данных — последние 3 месяца ФРС, ЕЦБ, ЦБ Китая массово печатали деньги. Итог — сначала рост акций-фьючерсов по всему миру, потом деньги перенаправили в ФРС (как итог этого вырос доллар против евро, выросли гособлигации США, очень сильно выросли акции высокотехнологического сектора США — Apple, Tesla, Microsoft). В последнюю неделю — паника на вирусе, удар по Трампу (обвал на акциях США и далее по всему миру, «Трамп виноват», отметим и убытки инвесторов за февраль — бонусов им не будет, «это жертва»). На ММВБ игра избушек, Сбер купили 26 февраля на 1800мр (начали игру вверх, неудачно), 27 февраля на новых прогнозах все купленное продали (отметим, что с 18-00 до конца дня продали 800мр, это была паника избушек) с небольшим убытком, ~0,5% от 1800мр. 27 февраля на фоне паники — на ММВБ переставили на 4% вниз, чуть слили — 700мр (всего лишь :), сравни с 1800мр).

( Читать дальше )

Кусая локти

- 29 февраля 2020, 09:47

- |

Что дальше? Непонятно, было ли движение на этой неделе высадкой лонгистов перед ростом до июня, т.е. до сезона отсечек, либо после назревшего отскока снижение возобновится. Глядя на месячный таймфрейм, предположу, что лои этой недели в ближайшем будущем попробуют пощупать- надо шугнуть предусмотрительных лонгистов, которые захотели на маржинколах, на повышении ГО, хитро затариться. И вот на тесте лоёв надо будет смотреть, что и как будет происходить. Но брать лонги сейчас можно лишь краткосрочно, ориентируясь на младшие таймфреймы, так как на старших таймфреймах сейчас это ловля ножей.

( Читать дальше )

Если рынки отскочили на заявлениии главы ФРС Пауэлла, то это полная фигня

- 29 февраля 2020, 00:32

- |

www.federalreserve.gov/newsevents/pressreleases/other20200228a.htm

Что тут беспрецедентного??? Обычный звиздёж ФРС. «Внимательно следим, будем использовать наши инструменты, и тд и тп». Вмешаются они на среднесрочных низах рынка, когда он и без них должен будет развернуться.

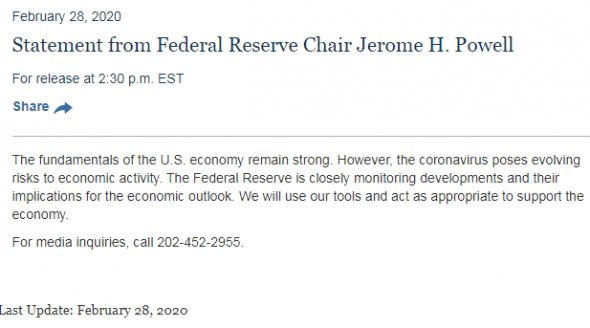

Молния! Срочное заявление главы ФРС Джерома Пауэлла.

- 29 февраля 2020, 00:05

- |

«Основы экономики США остаются сильными. Однако коронавирус создает развивающиеся риски для экономической активности. Федеральный резерв внимательно следит за событиями и их последствиями для экономических перспектив. Мы будем использовать наши инструменты и будем действовать соответствующим образом для поддержки экономики».

www.federalreserve.gov/newsevents/pressreleases/other20200228a.htm

Это заявление пока называется аналитиками «беспрецедентным». Ровно в 2:30 вечера в пятницу, когда до закрытия оставалось 90 минут, Пауэлл выпустил беспрецедентное заявление, призванное сделать только одно: успокоить рынки и остановить крах. Оно последовало после того, как банки Уолл-Стрит призвали ФРС вмешаться в ситуацию на фондовом рынке и срочно снизить ключевую ставку. Можно посмотреть заявления от Бэнк оф Америка и Голдман Сакс. Причем эти банки прогнозируют снижение ставки сразу на 0,5%.

( Читать дальше )

Трамп любитель ФРС

- 28 февраля 2020, 22:29

- |

Фондовый рынок США — назад в 1929

- 28 февраля 2020, 13:56

- |

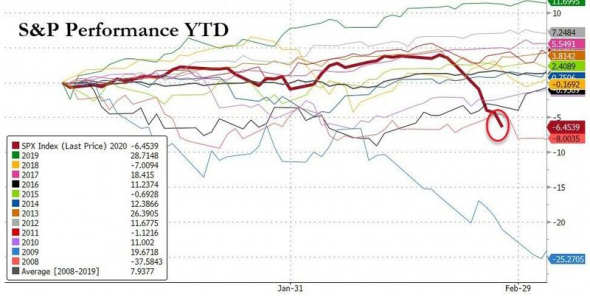

Немного исторических аналогий с ZeroHedge. В настоящий момент мы переживаем худшее начало года на фондовом рынке США за последние 11 лет (хуже было только в 2009):

(Изменение индекса S&P 500 с января по февраль в разные годы (жирная линия — текущая динамика).

Мы ушли в коррекцию после достижения очередного исторического максимума всего за шесть дней!

( Читать дальше )

Денежный рынок США. Проблемы с ликвидность могут начаться снова

- 28 февраля 2020, 13:38

- |

Для финансовых рынков текущая неделя выдалась худшей с 2008 года, причинами тому выступила неопределенность относительно последствий влияния коронавируса на мировую экономику. Сам вирус уже распространился за пределы Китая и шагает по планете.

Со вчерашнего дня происходит эскалация конфликта на Ближнем Востоке с участием Турции, России, Сирии, также начинает негласно вмешиваться США.

В таких жестких условиях действия центральных банков максимально важны, т.к. именно объемы предложение ликвидности рынкам смогут остановить панику. Но с экономической точки зрения, в условиях карантинов и прочих издержек в борьбе с вирусом, проблема возникает не ликвидности, а с рабочей силой. Поэтому центральные банки будут действовать осторожно и ситуативно, чтобы не навлечь на национальные экономики инфляцию.

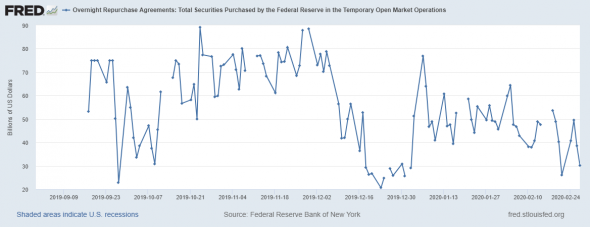

Ввиду того, что потребительская инфляция в США растет уже третий месяц, добравшись в годовом выражении до отметки 2,5%, ФРС приходится сокращать объемы РЕПО, что отображено на картинке ниже.

( Читать дальше )

Утренний обзор за 28.02.2020

- 28 февраля 2020, 10:17

- |

Доброе утро!

❗️Мировые лидеры осознали реальность глобальной пандемии. Япония закрывает школы по меньшей мере на месяц. Иран отменяет пятничные молитвы в городах. Власти США расширили критерии тестирования на коронавирус для всех, кто имеет симптомы и путешествовал в Иран, Италию, Южную Корею или Японию.

❗️Экономисты начинают понижать прогнозы ВВП. Bloomberg Economics понизил оценку роста ВВП США в 1 пол. 2020 г. с 1,9% до 1,3%. Bank of America пересмотрел прогноз роста мирового ВВП в 2020 г с 3,1% до 2,8%.

❗️Второй представитель ФРС — Чарльз Эванс – заявил, что рано рассматривать снижение ставок из-за коронавируса. Это подрывает надежды инвесторов на поддержку рынка со стороны регулятора. Баланс ФРС США за неделю сократился на $13 млрд.

❗️Соотношение серебра к золоту достигло 93,5х, приблизившись к максимуму 18-летней давности. В сочетании с остановкой в росте цены на золото это может рассматриваться как признак появления проблем с глобальной ликвидностью.

❗️Китайская экономика, согласно Bloomberg Economics, работает уже на 65% от своего нормального уровня по сравнению с 55% неделю назад. Только вчера в Китае было зарегистрировано 2500 случаев выздоровления. 45% из 79 000 подтвержденных случаев заболевания в настоящее время считаются выздоровевшими.

❗️На наш взгляд, существует высокая вероятность объявления Китаем дополнительного стимулирования на предстоящих выходных. Эти меры могут включать: 1) Снижение нормативов банковского резервирования. 2) Субсидии на закупки товаров и услуг. 3) Снижение процентных ставок.

📌 Инвестидея: с учётом текущего снижения фьючерсов на S&P500 американские акции торгуются на 13% ниже своего пика 19 февраля. Уровень страха достиг исторически высоких значений. Опасения в отношении начала эпидемии коронавируса в США, по всей видимости, уже заложены в цены акций.

👉 Мы рекомендуем прекратить продажу и рассмотреть план добавления бумаг в портфель.

Исторические данные показывают, что после таких крупных распродаж в большинстве случаев американский рынок акций корректируется наверх на следующей неделе. Ожидаем, что подтверждение нашим предположениям будет после выходных. Для спекулятивно настроенных инвесторов можно рассмотреть покупку акций до 10% от портфеля в ходе сегодняшних торгов. Рассматриваем варианты участия через покупку глобальных ETF — VTBE (фонда развивающихся рынков) и VTBA (фонда американских акций).

Краткосрочные перспективы доллара: сокращение ставки ФРС в марте

- 27 февраля 2020, 14:02

- |

Доллар США снизился против некоторых других основных валют, так как угроза распространения вируса в США отбирает у американской валюты статус защитного актива. CDC сделала ряд важных заявлений из которых следует что локальная трансмиссия весьма вероятна. Вместе с этим растет вероятность карантина и потенциального экономического ущерба.

Доллар подешевел относительно, евро, фунта стерлинга и швейцарского франка, так как инвесторы увеличили спроса на безрисковые бумаги, сбрасывая наличность. Доходность десятилетних облигаций казначейства снизились до исторического минимума в 1.29%. Однако стабильные цены на подсказывают что ралли безрисковых бумаг могут происходить на ожиданиях нового смягчений кредитных условий в США. Шансы снижения процентной ставки в США выросли с 7.9% месяц назад до 41% в четверг и скорей всего продолжат расти так как неопределенность исходов в борьбе с инфекцией еще очень высока – за пределами Китая вирус находится на ранее стадии распространения. Следовательно, рыночным ожиданиям будет трудно освободиться от гнетущего неприятия к риску по крайней мере в краткосрочной перспективе и этот дисбаланс следует учитывать в торговле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал