ФрС

Золото подросло после 5 дней снижения на фоне решения ФРС скупать коммерческие облигации

- 18 марта 2020, 00:42

- |

Goldman Sachs: падение цен на нефть заставляет ЦБ России приостановить покупки золота в резервы, и, возможно, даже начать продажи.

Commerzbank: падение цен на нефть и рецессия могут спровоцировать дефляцию, а это будет шоком для золота.

- комментировать

- ★2

- Комментарии ( 35 )

Заявление Министра финансов США Стивен Т. Мнучин о создании механизма финансирования коммерческих бумаг для поддержки потока кредитов домашним хозяйствам и предприятиям

- 17 марта 2020, 23:58

- |

ВАШИНГТОН — Министр финансов США Стивен Т. Мнучин сделал следующее заявление о создании Фонда финансирования коммерческих бумаг (CPFF) Советом Федеральной резервной системы:

«Я только что отправил председателю Джерому Пауэллу письмо, подтверждающее, что я одобряю создание CPFF для обеспечения ликвидности финансовой системы в соответствии с разделом 13 (3) Закона о Федеральной резервной системе и Положением Совета директоров A. Созданные экономические сбои и неопределенность, Короновирус(COVID-19) создал проблемы для рынка коммерческих бумаг, ограничивая доступ к краткосрочным кредитам для американских предприятий. Предоставляя краткосрочные кредиты, CPFF поможет американским предприятиям управлять своими финансами в этот сложный период. CPFF обеспечит поддержку ликвидности для американских эмитентов ценных бумаг через специальный механизм, который будет покупать трехмесячные необеспеченные и обеспеченные активами коммерческих бумаг непосредственно у соответствующих эмитентов. В частности, инвестор будет приобретать коммерческую бумагу, которая в настоящее время имеет рейтинг A-1 / P-1 / F1 национально признанной статистической рейтинговой организацией (NRSRO), и, если она оценивается несколькими крупными NRSRO, в настоящее время она оценивается как минимум в A-1 / P -1 / F1 двумя или более крупными NRSRO. Федеральный резервный банк Нью-Йорка (FRBNY) будет взимать ставки и комиссионные с правомочных эмитентов на основании соглашений об обеспечении, индоссаментов или гарантий, которые FRBNY сочтет приемлемыми. Это будет способствовать бесперебойному функционированию финансовых рынков, и Казначейство предоставит CPFF 10 миллиардов долларов капитала из Стабилизационного фонда биржи ».

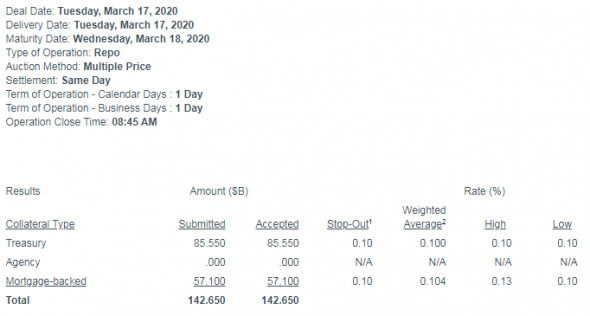

Только что! ФРС еще +189млрд. на выкуп ГКО.

- 17 марта 2020, 17:24

- |

apps.newyorkfed.org/markets/autorates/temp

( Читать дальше )

Смотрим на нефть. Минимум 2016 года.

- 17 марта 2020, 14:41

- |

Сегодня российский рынок открылся плюсом, несмотря на обвальное падение американских акций. Индекс S&P 500 упал почти на 12% — до 2386,16. Рост российского рынка на открытие торгов был связан с выходом в положительную зону фьючерсов на американские индексы, а также приближением индекса S&P 500 к сильному уровню поддержки 2350. Однако российскому рынку сложно расти без поддержки запада, поэтому ожидать положительной динамики пока не приходится. Поэтому к полудню российский рынок ушел в минус. Тревожным моментом для мировых рынков является отсутствие реакции на второе подряд снижение ставки ФРС за последние две недели. Если раньше снижение ставки в США воспринималось рынками с энтузиазмом, то теперь – отсутствие положительной реакции и обвал. Стоит отметить, что решение ФРС в последнее время принималось под давлением Трампа.

Проблемой для российского рынка также остается дешевеющая нефть. Пока нефть марки Brent закрепилась около отметки 30 долл., минимального уровня 2016 года. При такой дешевой нефти американские сланцевики уже бьют тревогу, а Трамп провел переговоры с принцем Саудовской Аравии. Это все указывает на то, что дешевая нефть никому не нужна. Если только это не ценовая война между основными производителями черного золота. Нефть уже потянула за собой российский рубль и долговой рынок. Если ЦБ еще может сдерживать ослабление рубля, используя огромные резервы, то с облигациями пока проблема. Еще месяц назад 10 летние ОФЗ торговались с доходностью около 6%, то сейчас доходность составляет около 8%. Это может привести к повышению процентной ставки ЦБ, об этом уже высказался глава ВТБ Андрей Костин. Что в дальнейшем приведет повышению стоимости займов по всей цепочке российской экономики.

( Читать дальше )

Коррекция на фондовом рынке США. Что нужно знать.

- 17 марта 2020, 12:52

- |

Фьючерсы на американские ключевые индексы отступили от минимумов во вторник. В основе роста пока лежит техническая коррекция и передышка после вчерашней резни. Говорить о завершении продаж пока еще рано, учитывая, что даже «неутомимый оптимист» Трамп заговорил о возможности рецессии. Крупные американские ЦБ прогнозируют отрицательные темпы роста американского ВВП во втором квартале. Вероятность фискального ответа правительства (т.е. увеличения государственных расходов) растет благодаря тому, что ФРС снизил ставку практически до 0. Это позволит правительству США более безопасно и агрессивно наращивать долг для финансирования расходов.

Аналитические отделы Goldman и других американских банков выпускают сейчас неутешительные прогнозы для второго квартала из-за разрушительного действия частичной изоляции США и локального карантина на американскую экономику. Очевидно, что карантин и всевозможные ограничения есть функция от прогрессирования инфекции, следовательно ключевым графиком остается темп роста подтвержденных случаев. Посмотрим какова была динамика за март и сопоставим его с динамикой S&P 500:

( Читать дальше )

Что ждать от ФРС 18 марта?!

- 16 марта 2020, 22:53

- |

Рынок валится, спрос запретили, предложение тоже. Предложение рождает спрос и спрос предложение. При карантине и то и другое просто прекращается. И надо ведь остановить очередные 10% вниз по фонде?!

Я жду снижения ставки до минус 0.5%, начала покупки корпоративного долга для начала на 100 млрд, но без ограничения суммы, как с Трежерис и MBS. Сейчас проблема с кредитными спредами, они расширились причём как для компаний с инвестрейтингом, так и для неинвестиционных. Я бы на месте ФРС купил бы бонды Boeing, Apple, и какой-нибудь шлак сланцевиков, например, Chesapeake Energy US165167CF27 бумаги погашаются в августе этого и приносят свыше 300% годовых. Если такой шлак их не устраивает, то корзину бумаг авиакомпаний (например, Delta US247361ZL55, доха выше 4% гасится в конце года) круизников США (Carnival US143658BA91 доха под 7% гасится в октябре 2020). Можно купить долларовых бумаг российских компаний. Они ведь в долларах. Банк Англии например покупает в портфель все фунтовые бумаги с хорошим кредитным качеством независимо от страны эмитента.

( Читать дальше )

SPYDELL. Хроники апокалипсиса. Ядерный удар ФРС по рынкам

- 16 марта 2020, 20:06

- |

Это не просто эпитеты, под каждым из них скрывает глубокий смысл. Все ожидали действий 18 марта, но в очередной раз (уже третий в марте 2020) операции и решения от ФРС были приняты на внеочередном экстренном заседании. За последние 30 лет внеочередные заседания с какими-либо решениями были лишь в острый период кризиса после банкротства Lehman Brothers и после 11 сентября 2001.

Понижение ставки составило 100 базисных пунктов (1%) – это самое значительное разовое сокращение ставки от ФРС – сильнее, чем когда-либо. За последние пол века было только три случая с разовым снижением более 50 базисных пунктов (22 января 2008, 18 марта 2008, 16 декабря 2008), но выше 75 б.п? Никогда, … до сегодняшнего момента! За последние 2 недели ставки были снижены на 150 б.п – это самые быстрые темпы за всю историю существования ФРС!

( Читать дальше )

Обвал рынка – Последние новости / Панические продажи на рынке / Коронавирус закрывает границы / ФРС

- 16 марта 2020, 19:12

- |

В пистолете ФРС больше нет пуль.

- 16 марта 2020, 16:53

- |

Если 1,5 трлн долларов на интервенции репо и 700 миллиардов долларов на QE не помогут, плюс все фискальные стимулы, то направление к югу от рыночных минимумов 2008 года продолжится.

Сигналы на сегодня:

USD/JPY sell

BRENT sell — уже в плюс

GBP/USD sell

NZD/JPY sell

Доступ к бесплатным сигналам в Telegram

consulfinance.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал