Форекс

Курс доллара на открытии торгов снова почти коснулся 81 рубля

- 12 декабря 2025, 13:00

- |

Торги 12 декабря на российских фондовых площадках начались ростом. К 12:00 мск индекс Мосбиржи поднялся на 0,29%, до 2757 пунктов, индекс РТС вырос на 0,29%, до 1095 пунктов, а индекс голубых фишек прибавил 0,32%.

В первой половине дня в лидеры роста на Московской бирже вышли Ростелеком (+1,48%), ПИК (+1,46%) и ГК Самолет (+1,26%). В лидерах снижения сегодня ЦИАН (-13,56%), ВК (-1,26%) и Банк Санкт-Петербург (-0,88%).

Акции Ростелекома сегодня могут расти на фоне ожидания проведения заседания совета директоров компании по обсуждению обновленной стратегии компании.

Ценные бумаги ЦИАН сегодня оказались в лидерах падения на Московской бирже на фоне дивидендного гэпа после выплаты специдивиденда в размере 104 рублей на бумагу после редомициляции, что давало около 14% годовых доходности по цене перед закрытием реестра акционеров.

Стоимость эталонного сорта нефти марки Brent сегодня поднимается на 0,08%, до 61,34 рублей. Котировки российской экспортной нефть марки Urals опускаются на 1,34%, до $51,68 без учета дисконта.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 2 )

Взгляд по золоту. $5000 за унцию уже близко?

- 12 декабря 2025, 12:39

- |

ФРС в очередной раз снизил процентные ставки, а также запустил покупки трежериса на $40 млрд за 30 дней. Это технически QE, хотя официально называется «Reserve Management Purchases» — покупка трежериса для управления резервами.

На этом фоне котировки золота вышли из двухнедельной консолидации вверх. Учитывая то, что проторговка была вблизи исторических максимумов и выход произошёл вверх, а не вниз. Скорее всего пойдём в сторону $4500-5000 за унцию.

В связи с вышеперечисленным, сохраняю Полюс в среднесрочном портфеле с целевым ориентиром 2400 руб. Тем не менее, постепенно фиксирую прибыль — вчера и сегодня.

Читайте, на какие вопросы нужно ответить перед открытием сделки от Майка Беллафиоре: https://t.me/finrangecom/3785

Оперативно публикую посты в моем телеграм-канале и Группе ВК с одноименным названием.

Ex-начальник аналитики брокерской компании. Основатель сервиса по анализу акций Finrange.

( Читать дальше )

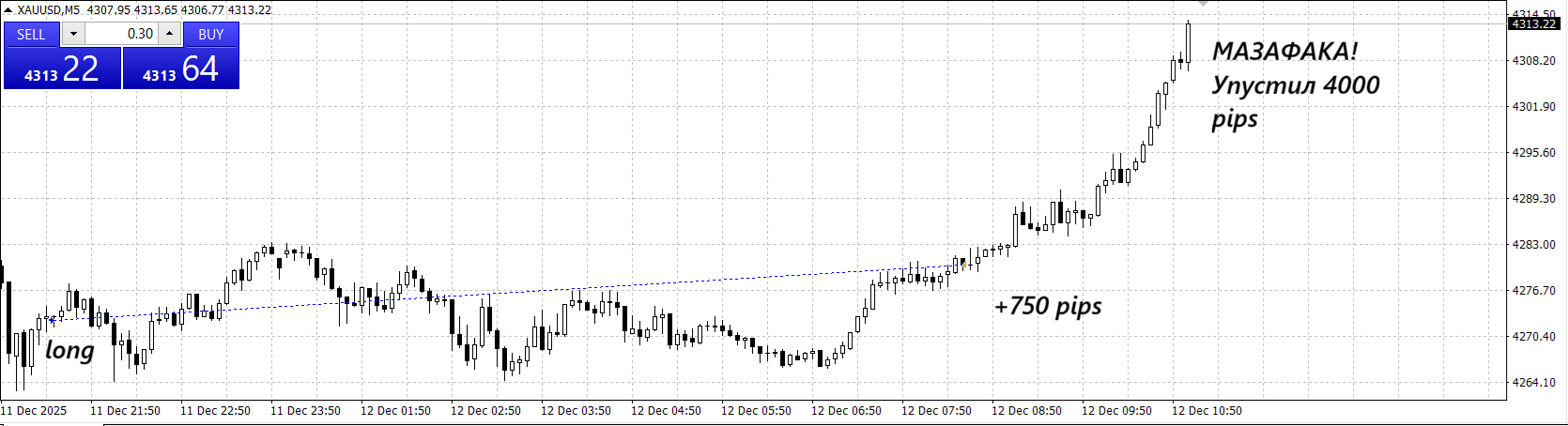

Как я проиграл огромную сумму на золоте

- 12 декабря 2025, 12:25

- |

Приветствую! На бычьем тренде была открыта сделка в long и пошла наливаться прибыль. На уровне 4280 не вытерпел и закрыл позу. А потом эта сцука как попёрла вверх!

В итоге я упустил 4000 pips прибыли! Колоссальная сумма! Я в шоке просто

Банк России продал на внутреннем рынке юани с расчетами 11 декабря 2025 года на сумму 14,8 млрд руб

- 12 декабря 2025, 12:20

- |

Банк России продал на внутреннем рынке юани с расчетами 11 декабря 2025г. на сумму 14,8 млрд рублей. Продажа валюты на внутреннем рынке с расчетами 10 декабря 2025 года составила 14,6 млрд рублей.

Инфляция в начале декабря — недельные темпы остаются низкими, дефляция цены на бензин и некоторых плодовощей способствует этому. Месячный подсчёт ноября за снижение ставки.

- 12 декабря 2025, 12:19

- |

Ⓜ️ По данным Росстата, за период с 2 по 8 декабря ИПЦ составил 0,05% (прошлые недели — 0,04%, 0,14%), с начала месяца 0,06%, с начала года — 5,31% (годовая — 6,12%). Месячный пересчёт ноябрьской инфляции составил 0,42% (недельные данные показывали 0,43%) — это выводит нас на ~2% saar (месячная инфляция без сезонных факторов, умноженная на 12), то есть годовая динамика ИПЦ продолжает снижаться и это гораздо меньше, чем закладывал регулятор (4%). Темпы декабря продолжают оставаться на низких уровнях (спасибо 5 дефляционной недели цен на бензин/снижению стоимости на помидоры) и точно не повторят подвиг прошлого года (в декабре 2024 г. инфляция составила 1,32%). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин снизились за неделю на -0,18% (прошлая неделя — -0,26%), дизтопливо подорожало на 0,14% (прошлая неделя — 0,35%), пятая дефляционная неделя в бензине удивляет (вес бензина в ИПЦ весомый ~4,35%).

( Читать дальше )

📅 Торговый план: ЗОЛОТО (XAUUSD) - 12 декабря 2025

- 12 декабря 2025, 11:23

- |

🚀 НА ПОДСТУПАХ К 4300: PCE ИНФЛЯЦИЯ МОЖЕТ СТАТЬ КАТАЛИЗАТОРОМ

▫️ Вчерашнее закрытие на 4264 и тест 4288 → быки контролируют ситуацию.

▫️ Текущая цена 4288 → консолидация перед важными данными по инфляции.

▫️ Ключевой вывод: Тренд восходящий. Приоритет — покупки на откатах, но с фиксацией прибыли перед PCE.

📊 УРОВНИ ДНЯ

🔺 Поддержка

4265-4275 → Ключевая зона

4240-4250 → Страховка

🔻 Сопротивление

4295-4305 → Психологический уровень

4320-4330 → Следующая цель при пробое 4300.

⚡ ТОРГОВЫЕ СЦЕНАРИИ ДО PCE

🎯 СЦЕНАРИЙ 1 (60%): ПОКУПКИ (LONG)

▪️Условие: Удержание 4265

▪️Вход: 4267-4277

▪️Тейки: 4300 (50% позиции) → 4310 (50% позиции)

▪️Стоп: 4260

🎯 СЦЕНАРИЙ 2 (40%): КОРРЕКЦИЯ (SHORT)

▪️Условие: Отскок от психологического уровня 4300.

▪️Вход: 4293-4303

▪️Тейки: 4275 (100% позиции)

▪️Стоп: 4310

П.С.: PCE — любимый индикатор ФРС. Его реакция будет быстрой. Не рискуем в моменте выхода!

📈 ГЛУБИННЫЙ АНАЛИЗ

1️⃣ Значение PCE: Этот индекс напрямую влияет на ожидания по политике ФРС. Низкая инфляция (данные ниже прогноза) усилит ожидания скорейшего смягчения, что поддержит золото. Высокая инфляция отсрочит эти ожидания и поддержит доллар.

( Читать дальше )

Аналитики Эйлер ожидают ослабления рубля почти на 10% до 85₽ к концу февраля 2026 г.

- 12 декабря 2025, 11:22

- |

Сокращение продаж валюты Банком России в I квартале 2026 года может ослабить рубль примерно на 10%, прогнозируют аналитики «Эйлера». К концу февраля курс, по их оценкам, может составить ₽85 за доллар и ₽12 за юань.

Аналитики указывают, что ЦБ стал одним из крупнейших игроков на внутреннем рынке, и снижение его активности «качнет рынок в другую сторону». Дополнительное давление на рубль могут оказать расширение скидок и снижение цен на российскую нефть.

Ключевым риском для прогноза они называют геополитический фон: прогресс в переговорах по Украине способен привести к краткосрочному укреплению рубля.Источник

Новый тренд - это как глоток свежего воздуха после затхлого боковика. В котором зачастую убытки терпят трейдеры.

- 12 декабря 2025, 11:11

- |

Как видно, была открыта сделка в лонг на коррекции к бычьему тренду и после небольшой проторговки была налита прибыль. После чего добавился ещё разок на пробое прошлого хая и в итоге была взята прибыль на важном сопротивлении 4280. После чего после коррекции был ещё один входи в лонг, уже тройным лотом и взята была небольшая прибыль, но как показали дальнейшие события, зря! Потому что цена уже на 4293 и будет на 4300 100%.

Доллар отбросил сомнения

- 12 декабря 2025, 08:58

- |

Не так страшен черт, как его малевали. ФРС оказалась куда менее «ястребиной», чем предполагалось, а расширение баланса воспринимается чуть ли не как потеря независимости. Вкупе с рассказанными Джеромом Пауэллом страшилками о рынке труда и самым быстрым ростом заявок на пособие по безработице со времен пандемии, это позволило EURUSD выполнить оба таргета по лонгам на 1,17 и 1,175. Что дальше?

В преддверии декабрьского заседания FOMC многие чиновники выражали серьезное беспокойство по поводу инфляции. Рынок ожидал чуть ли не пять инакомыслящих-«ястребов», по факту получил двоих. Остальные не решились. Если они этого не сделали сейчас, сделают ли в 2026? Инвесторы сомневаются.

ФРС вернулась к расширению баланса. В течение последних четырех лет, за исключением перерыва из-за краха Silicon Valley Bank в начале 2023 года, он неизменно сокращался. Покупка облигаций на $40 млрд в месяц будет оказывать давление на доходность трежерис. Казначейство может не беспокоится по поводу сигналов долгового рынка, что оно тратит слишком много денег. Это хорошо для ВВП в краткосрочной перспективе, но плохо для инфляции в долгосрочной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал