Управление рисками

Бендер-вирус

- 19 апреля 2020, 21:40

- |

Живёт себе человек убеждённый трейдер-спекулянт. Торгует, выводит, не имеет иных источников дохода, кроме трейдерского. Потом вдруг натыкается на комментарии Робота Бендера и начинает чувствовать, как начинает болеть горло подступают сомнения: «А всё ли я правильно делаю? Не начать ли создавать себе пассивный доход, покупая на часть прибыли дивидендные акции и облигации каждый месяц понемногу?»

Боль в горле эта мысль быстро проходит. Но потом возвращается снова, и уже не одна, а с сухим кашлем другой мыслью: «Но ведь действительно пассивный доход лучше активного. С ним можно жить гораздо легче и проще, чем с активным. Нужно лишь сформировать большой капитал в приносящих дивиденды и купоны активах».

Но организм трейдерское мышление ещё имеет запасы прочности и сопротивляется болезни отметает данное возражение следующим рассуждением: «Но ведь рентабельность инвестиций намного ниже, чем плечевой торговли с выводом прибыли. И снижает общую скорость прироста капитала».

( Читать дальше )

- комментировать

- 1.2К

- Комментарии ( 10 )

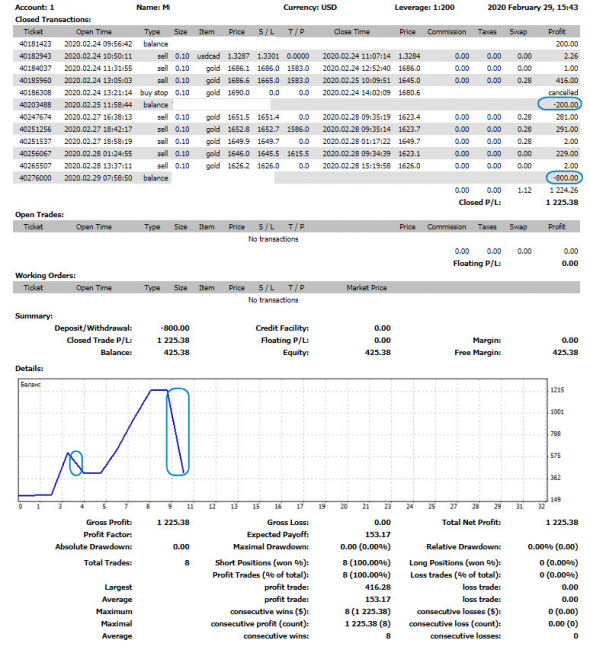

Управление рисками, завершение февраля.

- 15 апреля 2020, 11:56

- |

Четвертая неделя февраля стала «золотой», фигурально и буквально.

4 сделки по золоту принесли прибыль, превышающую начальный размер торгового счета в 5 раз.

Итого: внесено на торговый счет 200$, выведено со счета 1000$.

Убыточных сделок нет, профит-фактор бесконечный ..

В чем особенности управления рисками в этом торговом периоде?

Применена комплексная тактика управления рисками, по нарастающей: от тактики ограничения рисковой суммы в начале периода к тактике наращивания рисков за счет уже взятой в прибыль суммы средств на счете.

Начало периода: 24 февраля на счете 200$, риск на сделку ограничивался суммой 100$. После фиксации прибыли в размере 416$ 25 февраля, со счета выведена внесенная сумма 200$, а взятая прибыль стала основанием для увеличения рисковой суммы до 200$.

27 и 28 февраля основную прибыль принесли 3 сделки по золоту. Входы также в агрессивном стиле, с быстрым переводом начального риска в безубыток.

( Читать дальше )

Расчет рисков опционного портфеля

- 31 марта 2020, 12:43

- |

Пытаясь разобраться в теме, я нашла для себя такую базу для расчета рисков.

Наш Центробанк, не к ночи будь он помянут, выделяет следующие виды риска:

— Фондовый: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на индекс РТС (RI) — имеет заложенный коэффициент величины изменений базового актива 8%

— Валютный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на пару доллар-рубль (Si) — имеет заложенный коэффициент величины изменений базового актива 8%

( Читать дальше )

Управление рисками, февраль 2020

- 27 февраля 2020, 10:27

- |

Промежуточный отчет по одному из счетов трейдера ДАРТС: за два торговых дня цель достигнута.

Трейдеры ДАРТС, работающие по сложным алгоритмам, применяют в рынке весь арсенал прибыльных технологий ДАРТС.

Основные правила управления рисками:

— на торговых счетах находится только рисковый капитал трейдера, прибыль выводится;

— в трейдах применяются тактики наращивания и сокращения позиций;

— маневр рисками в трейдах проводится по сложным технологиям ДАРТС.

Так как размеры торговых счетов небольшие, цели на торговый период ставятся 2-3х кратные (рост счета в 2-3 раза).

Иногда в рынке складываются торговые ситуации, позволяющие достичь цели в короткие сроки.

Отчет по счету трейдера ДАРТС в феврале:

24 февраля на счет внесено 200$, за полтора торговых дня счет увеличен до 615$ (рост в 3 раза, цель по прибыли достигнута), Принято решение вывести со счета внесенную сумму, 200$.

( Читать дальше )

Управление рисками в реальном трейдинге, часть2 . Итоги января.

- 05 февраля 2020, 19:34

- |

Итого в январе по торговому счету: внесено на торговый счет 300$, выведено со счета 800$, общий результат по личному бизнесу в трейдинге +500$.

Остаток на счете 420$, неторговые риски обнулены. О торговых и неторговых рисках по методике ДАРТС — в первой части .

На январь были поставлены такие цели:

ограничив торговый риск суммой 300$, неторговый риск установить равным торговому (внести на счет 300$), достигнуть прибыльности в размере двух рисков ( прирост счета на 600$). Цель достигнута и перевыполнена, прирост торгового счета превысил 800$.

Первое снятие прибыли в январе сделано по факту удвоения размера счета. Детализированный отчет по торговому счету за январь:

( Читать дальше )

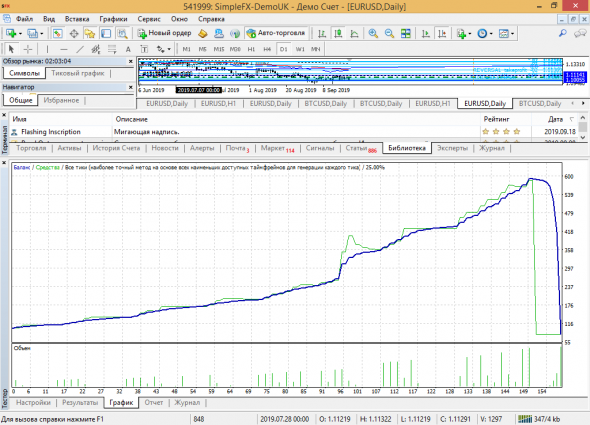

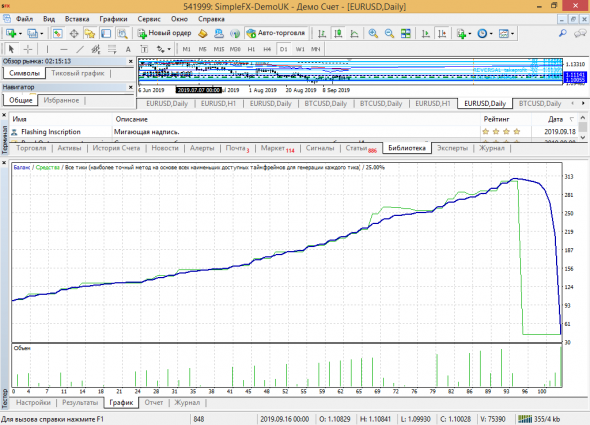

"Плечи" и "кочерга"

- 21 октября 2019, 14:40

- |

Неоднократно слышал мнение, что большое «плечо» рано или поздно приводит к «кочерге» на эквити.

А есть какое-то доказательство этого утверждения, более-менее соответствующее научным критериям?

Стоп, равный размеру счета. Управление капиталом.

- 22 сентября 2019, 05:11

- |

это 3 июня-10 июня

zoom

11 июня-14 июня:

( Читать дальше )

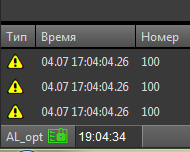

TSLab + АЛОР + управление рисками + опционы

- 06 июля 2019, 02:51

- |

Настраивая блок «Управление рисками» в программе TSLab столкнулся с вопросом, в каком часовом поясе указывать время для ограничения торгов.

Это рекомендуется делать в первые минуты начала торгов, а также в последние минуты перед перерывом и окончанием торговой сессии. Особенно это актуально для опционного дельта-хэджера.

И тут интересная ситуация.

Сам я живу в часовом поясе GMT+2

Биржа работает по московскому времени GMT+3

А в программе TSLab на часах возле индикатора соединения с сервером брокера отображалось время GMT+4

Брокер — АЛОР.

Сервер — дополнительный, rfut7.alor.ru, так как на обычном нельзя одновременно торговать и фьючерсами, и опционами.

У Алора есть отдельные сервера для торговли фьючерсами, отдельные для опционов, и как оказалось, отдельные для совместной торговли и фьючерсами, и опционами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал