SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Управление капиталом

Мое выступление на Форуме трейдеров у Герчика (Видео)

- 30 сентября 2019, 11:27

- |

Мое выступление на Форуме трейдеров у Герчика, где я рассказываю о том, как пришел на фондовый рынок и про торговых роботов

- комментировать

- ★9

- Комментарии ( 23 )

Как обеспечить себе спокойную старость

- 26 сентября 2019, 21:39

- |

Здаров старички! Пред и после и до.

Все мы лет с 25-30 задумываемся как обеспечить свою старость. Чтобы ходить в магаз ежедневно и аптеку(если до этого не дай бог дойдет), тратить столько, сколько захочешь.

Ну может и не все задумываются. Есть мажорики. Не без этого.)

Короче. Мысли такие у меня и спешу с вами поделиться пока не забыл.)

Так как я сам профукал все эти пункты ниже, осмыслил и у меня сын школьник, то с высоты опыта профуканного своего и жизненного опыта смелюсь посоветовать вам ребята...

1)Если вам 17-25, выбор только учиться в любом, лучше профильном ВУЗе мск или питера(поступать лучше на бюджет, там дают общагу), закрепляться на месте как можно( работа, женитьба на местной, искать работу. Давать результат на работе, продвигаться. Строить карьеру.

2) Если вам 25-и выше. Закрепиться в мск. Если не удастся и мск вас выплюнет у вас есть хата в регионе, вы вернетесь и будете вести образ жизни обычного провинциала, работа-дом-телевизор, выходные-речка-выпивка, семья. До пенсии может и доработаете, но учтите, что она будет на уровне прожиточного минимума-10-12 тыс руб.

( Читать дальше )

Все мы лет с 25-30 задумываемся как обеспечить свою старость. Чтобы ходить в магаз ежедневно и аптеку(если до этого не дай бог дойдет), тратить столько, сколько захочешь.

Ну может и не все задумываются. Есть мажорики. Не без этого.)

Короче. Мысли такие у меня и спешу с вами поделиться пока не забыл.)

Так как я сам профукал все эти пункты ниже, осмыслил и у меня сын школьник, то с высоты опыта профуканного своего и жизненного опыта смелюсь посоветовать вам ребята...

1)Если вам 17-25, выбор только учиться в любом, лучше профильном ВУЗе мск или питера(поступать лучше на бюджет, там дают общагу), закрепляться на месте как можно( работа, женитьба на местной, искать работу. Давать результат на работе, продвигаться. Строить карьеру.

2) Если вам 25-и выше. Закрепиться в мск. Если не удастся и мск вас выплюнет у вас есть хата в регионе, вы вернетесь и будете вести образ жизни обычного провинциала, работа-дом-телевизор, выходные-речка-выпивка, семья. До пенсии может и доработаете, но учтите, что она будет на уровне прожиточного минимума-10-12 тыс руб.

( Читать дальше )

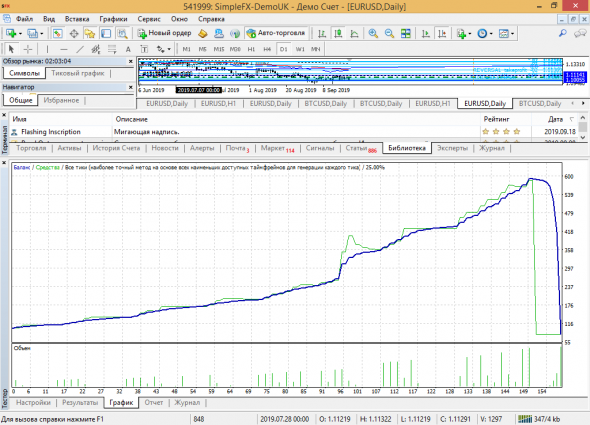

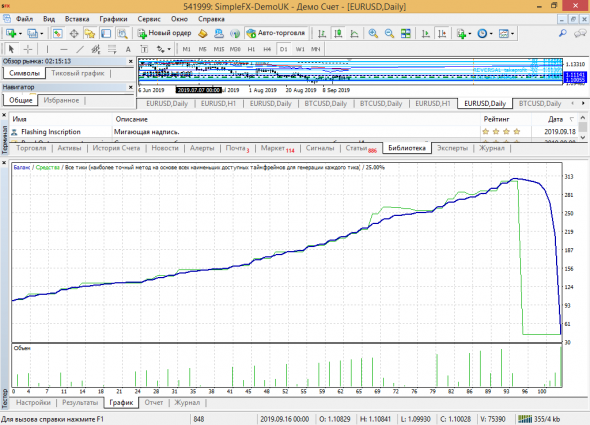

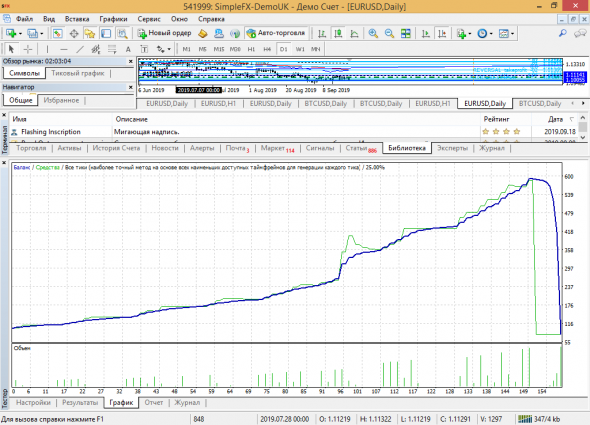

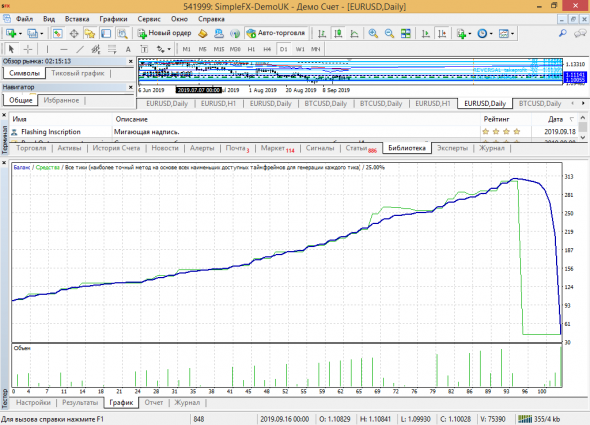

Стоп, равный размеру счета. Управление капиталом.

- 22 сентября 2019, 05:11

- |

Уважаемые кванты (алго и сочувствующие) -прошу совет. Есть математический бот. Кривая типа:

это 3 июня-10 июня

zoom

11 июня-14 июня:

( Читать дальше )

это 3 июня-10 июня

zoom

11 июня-14 июня:

( Читать дальше )

Бегство капитала в качество продолжается

- 26 августа 2019, 15:08

- |

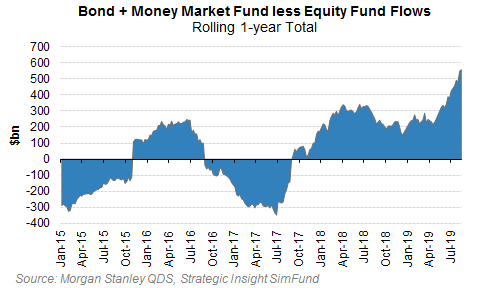

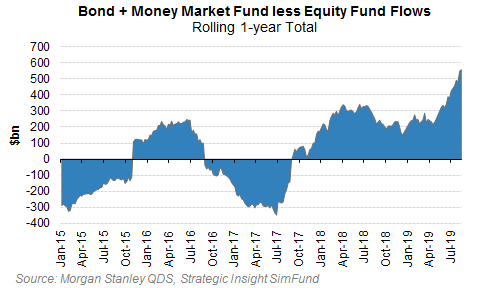

Бегство капитала в качество продолжается на фоне опасения рецессии. За последний год чистые 550 млрд. долларов перешли из акций в фонды облигаций и денежного рынка (больше, чем в 2016 году).

Подписывайтесь на мой телеграм-канал, чтобы более оперативно получать актуальную аналитику по рынкам!:)

Подписывайтесь на мой телеграм-канал, чтобы более оперативно получать актуальную аналитику по рынкам!:)

Теханализ не работает или гвозди кривые? Горе от ума.

- 10 июля 2019, 14:43

- |

Было это или не было, правда или нет, но в одной воинской части был проведен чемпионат по забиванию головой гвоздя в броню танка. Победитель выявлялся по наименьшему числу ударов, достаточных для достижения результата. Все думали, что победил прапорщик, который заколотил гвоздь с одного удара, но результат не был засчитан — гвоздь зашел шляпкой вниз.

Верить в это или нет, но маловероятные события всегда случаются. Я не буду бросать камень в сторону ЛЧИ и прочих лотерей, однако, чтобы инструмент работал исправно, как правило, следует обратить внимание не на молоток, а на гвоздь.

К чему я тут клоню? Дело в том, что теханализ можно сравнить с инструментом, а акцию с гвоздем, который вопреки случаю все же необходимо забивать согласно здравому смыслу.

Для иллюстрации сказанного проведу тест по включению в портфель ETF REIT (VNQ) и как это выглядит с позиции здравого смысла.

Очевидно, что не каждое касание средней в направлении бычьего тренда привело к положительной сделке, но совершенно очевидно, что большая часть касаний снизу вверх сопровождалось продолжением бычьего тренда, а выход из сделки на основании касания сверху вниз спас часть капитала инвестированного в фонд от кризиса 2008 год.

( Читать дальше )

Верить в это или нет, но маловероятные события всегда случаются. Я не буду бросать камень в сторону ЛЧИ и прочих лотерей, однако, чтобы инструмент работал исправно, как правило, следует обратить внимание не на молоток, а на гвоздь.

К чему я тут клоню? Дело в том, что теханализ можно сравнить с инструментом, а акцию с гвоздем, который вопреки случаю все же необходимо забивать согласно здравому смыслу.

Для иллюстрации сказанного проведу тест по включению в портфель ETF REIT (VNQ) и как это выглядит с позиции здравого смысла.

Очевидно, что не каждое касание средней в направлении бычьего тренда привело к положительной сделке, но совершенно очевидно, что большая часть касаний снизу вверх сопровождалось продолжением бычьего тренда, а выход из сделки на основании касания сверху вниз спас часть капитала инвестированного в фонд от кризиса 2008 год.

( Читать дальше )

Управление капиталом. Валюта.

- 05 июля 2019, 14:54

- |

Большинство инвестором, после потери средств в депозите в 1998, устремили свой взор на доллары. Доллар и до сих пор излюбленный способ сохранить нажитый капитал. Так это или не так? Обратимся к истории.

Если доллар к рублю начиная с 1997 года вырос в 10,5 раз, то индекс цен вырос в 16 раз, и это при условии, что инвестиции в валюту начались в самый благоприятный для этого год. При условии, что валюта в панике покупалась, как обычно, в конце 1998, результаты выглядят не просто скромными, а катастрофичными для капитала. Если цены с конца 1998 года выросли в 8,7 раза, валюта подорожала лишь в 63/24 = 2,6 раза, а это означает, что инвестор в доллары под подушкой сохранил через 9 лет только 30% от капитала конца 1998 года.

На графике ниже я представлю как работает валютный и депозитный аллигатор, поедающий деньги среднестатистических инвесторов.

Однако, осторожный инвестор предпочитает двойной удар, стреляя себе в ногу, сразу после того, как вынул ее из кипятка. Потеряв во вкладе 40% в 1998 году (

( Читать дальше )

Если доллар к рублю начиная с 1997 года вырос в 10,5 раз, то индекс цен вырос в 16 раз, и это при условии, что инвестиции в валюту начались в самый благоприятный для этого год. При условии, что валюта в панике покупалась, как обычно, в конце 1998, результаты выглядят не просто скромными, а катастрофичными для капитала. Если цены с конца 1998 года выросли в 8,7 раза, валюта подорожала лишь в 63/24 = 2,6 раза, а это означает, что инвестор в доллары под подушкой сохранил через 9 лет только 30% от капитала конца 1998 года.

На графике ниже я представлю как работает валютный и депозитный аллигатор, поедающий деньги среднестатистических инвесторов.

Однако, осторожный инвестор предпочитает двойной удар, стреляя себе в ногу, сразу после того, как вынул ее из кипятка. Потеряв во вкладе 40% в 1998 году (

( Читать дальше )

Управление капиталом. Банковский вклад.

- 30 июня 2019, 13:58

- |

Банковский вклад — излюбленный способ инвестирования большинства россиян. Ведь не мудрено, что деньги на банковском депозите сгорают медленнее, чем при других инвестициях. Их можно забрать без видимых потерь, чтобы в любой момент залатать бюджетные дыры.

Однако, на этом преимущества вклада заканчиваются, т.к. на длительных горизонтах деньги съедает инфляция образуя, как я называю, банковский аллигатор.

Чтобы объяснить как он работает я сравнил два графика: график накопленного дохода на банковском депозите и график накопленной инфляции начиная с 1998 года, ведь если вы собираетесь инвестировать в депозит врага нужно знать в лицо.

Как видно на графике враг достаточно коварен и непредсказуем — мало кто уверен, что инфляция за очередной инвестиционный период не перекроет обещанный банковский процент.

Инвестор в депозит превращается в обычного игрока на финансовых рынках, причем с отрицательным математическим ожиданием.

Именно поэтому, свои инвестиционные предпочтения я максимально пытаюсь сместить в зону других инвестиций, которые не так сильно страдают от инфляции.

Сознательный уход от игры с инфляцией — вот первый урок управления финансовым капиталом.

Однако, на этом преимущества вклада заканчиваются, т.к. на длительных горизонтах деньги съедает инфляция образуя, как я называю, банковский аллигатор.

Чтобы объяснить как он работает я сравнил два графика: график накопленного дохода на банковском депозите и график накопленной инфляции начиная с 1998 года, ведь если вы собираетесь инвестировать в депозит врага нужно знать в лицо.

Как видно на графике враг достаточно коварен и непредсказуем — мало кто уверен, что инфляция за очередной инвестиционный период не перекроет обещанный банковский процент.

Инвестор в депозит превращается в обычного игрока на финансовых рынках, причем с отрицательным математическим ожиданием.

Именно поэтому, свои инвестиционные предпочтения я максимально пытаюсь сместить в зону других инвестиций, которые не так сильно страдают от инфляции.

Сознательный уход от игры с инфляцией — вот первый урок управления финансовым капиталом.

Доходность портфеля торговых роботов за июнь

- 29 июня 2019, 17:33

- |

Итак, отчет о проделанной работе за месяц. Доходность портфеля торговых роботов на фьючерсах за июнь составила +7,5%. Доходность инвестпортфеля на акциях за этот месяц +4,1%. Положительному результату способствовали рост российского фондового рынка, рост золота, а также короткие тренды на фьючерсе РТС и рубле.

За 6 лет публичной торговли торговые роботы на фьючерсах наколотили 362% с учетом реинвестирования по данным comon.ru, при этом максимальная просадка не превысила 24%. За последние 12 месяцев доходность по этому портфелю составила +38%. А инвестиционный портфель на акциях за год показал доходность 22,3% при максимальной просадке 6%.

График доходности портфеля торговых роботов на фьючерсах:

График доходности инвестиционного портфеля на акциях:

За 6 лет публичной торговли торговые роботы на фьючерсах наколотили 362% с учетом реинвестирования по данным comon.ru, при этом максимальная просадка не превысила 24%. За последние 12 месяцев доходность по этому портфелю составила +38%. А инвестиционный портфель на акциях за год показал доходность 22,3% при максимальной просадке 6%.

График доходности портфеля торговых роботов на фьючерсах:

График доходности инвестиционного портфеля на акциях:

Управление капиталом. Не верь, не бойся, не проси. Уровень 2.

- 24 июня 2019, 18:26

- |

Итак, на уровне 1 мы разобрали, что перераспределение дохода от работы личного капитала в финансовый капитал рассчитано на формирование независимого от нас источника дохода. Человек запускает механизм экономика личная — финансы 1 — экономика внешняя — финансы 2, целью которого является расширение масштабов совокупной экономики, за счет использования наемного труда, производящего финансы 2, независимые от нашей способности или желания трудится. Совокупная стоимость новой экономики и называется финансовый капитал.

Перераспределение финансов между личной и внешней экономикой называется инвестициями и как сами понимаете финансы 2 сильно зависят от того, в какую именно экономику мы разместили финансы 1.

Финансы 2 зависят и от реинвестирования вновь созданных финансов, которые появляются в результате роста курсовой стоимости инвестиций и начисленных процентов, купонов и дивидендов. И если обещанные проценты можно рассчитать заранее — они как правило позволяет защитить капитал от инфляции, то рост курсовой стоимости это единственный механизм получения реального прироста новой экономики.

( Читать дальше )

Перераспределение финансов между личной и внешней экономикой называется инвестициями и как сами понимаете финансы 2 сильно зависят от того, в какую именно экономику мы разместили финансы 1.

Финансы 2 зависят и от реинвестирования вновь созданных финансов, которые появляются в результате роста курсовой стоимости инвестиций и начисленных процентов, купонов и дивидендов. И если обещанные проценты можно рассчитать заранее — они как правило позволяет защитить капитал от инфляции, то рост курсовой стоимости это единственный механизм получения реального прироста новой экономики.

( Читать дальше )

Глупые деньги! Везде грязь найдет!

- 24 июня 2019, 12:20

- |

Сегодня прочитал пост самого первого Хамстера на Смартлабе и решил поделиться соображениями. Данный господин требует в студию только тех трейдеров которые управляют крупным капиталом. Резонно, но что то мне напомнило летний денек 2004, когда в офис ИК ворвался гражданин(буду называть ЕГО в третьем лице) с требованием закрыть управление на основании того, что в портфеле на 5% оказался Юкос.

ЕГО пытались успокоить, мол портфель надежно защищен и долю в Юкосе мы скинем на откате, когда глупые деньги в надежде на спасение крупнейшей компании, несмотря на арест Ходорковского, будут задирать падшие акции.

В гневе ОН затронул и тему нищебродства и глупости — как мол допустили в портфель паршивую овцу вместо шорта Юкоса и прочие торговые и не торговые рекомендации.

Деньги ОН вывел на брокерский счет, где немедленно открыл шорт. Затем как мы и думали Юкос на слухах, что компанию будут спасать уважаемые люди отскочил на 30%, а ОН быстро восстановил лонг на всю котлету. Теми же ногами Юкос еще несколько раз тестировал прежние уровни в широком диапазоне и каждый раз последним, кто присоединялся на самом излете был ОН — тот кто вывел всех нас на чистую воду.

( Читать дальше )

ЕГО пытались успокоить, мол портфель надежно защищен и долю в Юкосе мы скинем на откате, когда глупые деньги в надежде на спасение крупнейшей компании, несмотря на арест Ходорковского, будут задирать падшие акции.

В гневе ОН затронул и тему нищебродства и глупости — как мол допустили в портфель паршивую овцу вместо шорта Юкоса и прочие торговые и не торговые рекомендации.

Деньги ОН вывел на брокерский счет, где немедленно открыл шорт. Затем как мы и думали Юкос на слухах, что компанию будут спасать уважаемые люди отскочил на 30%, а ОН быстро восстановил лонг на всю котлету. Теми же ногами Юкос еще несколько раз тестировал прежние уровни в широком диапазоне и каждый раз последним, кто присоединялся на самом излете был ОН — тот кто вывел всех нас на чистую воду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал