Управление капиталом

Перерисовал структуру личного капитала

- 24 декабря 2020, 20:09

- |

Моё «All work and no play makes Jack a dull boy» из «Сияния».

Выложу, наконец, уже сюда, на будущее, чтобы не переделывать каждый квартал.

Пусть будет окончательный вариант.

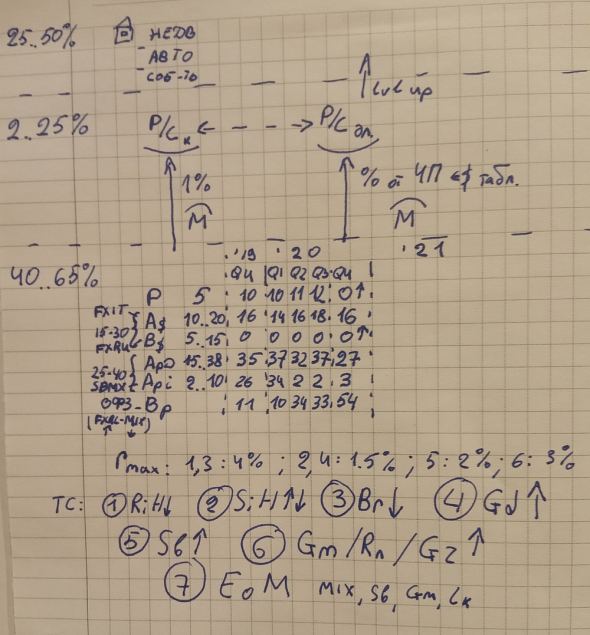

3 уровня:

МАТБЛАГА, главным образом пассивы (недвижимость, авто)

НАКОПЛЕНИЯ на покупку матблаг и просто как подушка безопасности (безнал или нал). Сейчас ровно ноль, т.к. капитала мало и приходится размещать эффективно. В этот же раздел можно будет отнести потом материальные активы, вложенные в бизнес реального сектора.

БИРЖА: инвестиции (деревяшка, stocks $, rus eurobonds $, stocks rub high dividend, stocks rub index, bonds (or fixed income) rub) и перечень спекулятивных торговых систем.

Формулы и детали торговых систем вынес отдельно в файл excel.

Получилось лаконично по сравнению с тем, что было до этого.

Месячную з/п себе по оптимистичным планам за 3 года увеличу в 8 раз. По неоптимистичным будет на уровне средней з/п по стране.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Мои итоги ЛЧИ-2020

- 19 декабря 2020, 17:07

- |

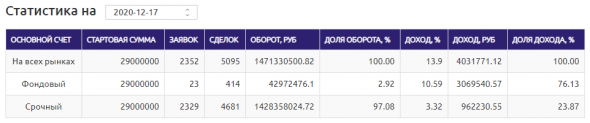

Итак, завершился конкурс «Лучший частный инвестор», который проводит Московская биржа каждый год. Участвовал в нём под ником: Ворончихин. Стартовый капитал — 29 млн. руб. За 3 месяца конкурса заработано 14%, т.е. более 4 млн. руб. Цель участия в конкурсе была не занять первые места и не показать экстримальную доходность, а скорее показать стабильный прирост эквити. И на мой взгляд, удалось этого добиться. Максимальная просадка была всего 2% от капитала. Какой-то специальной стратегии под ЛЧИ не было. Просто опубликовал счета и работал в рамках своей стратегии. На счетах инвесторов торговалось всё тоже самое.

( Читать дальше )

Почему управляющие советуют довносить деньги на просадке?

- 18 декабря 2020, 12:43

- |

Вроде бы всё понятно: потому что за просадкой последует подъём эквити. Но мы ведь не знаем, как долго продлится просадка — тогда довнесение на просадке можно сравнить с тушением пожара бензином — всё довнесённое может сгореть в пекле при продолжении неблагоприятной волатильности?

Может лучше вносить на начале выхода из просадки? Понятно, что это может оказаться ложный выход, но всё же.

Взгляд "замылился"

- 11 декабря 2020, 16:30

- |

Долго придумывал и сравнивал разные схемы управления капиталом, в ходе чего у меня замылился взгляд.

У кого свежий взгляд, поглядите, вы быстрее поймёте, может быть.

Сравниваем 2 варианта управления переменным плечом в трендовой ТС.

Первая схема

1. Пошёл тренд.

2. Нарастает накопленная прибыль.

3. Как только появляется прибыль, покупаем на неё «безпросадочные» активы вроде FXMM, чтобы по мере роста эквити сокращать плечо. Доля задействованного ГО портфеля остаётся прежней, но перераспределяется от рисковой части портфеля в пользу безрисковой части портфеля.

Вторая схема

1. Пошёл тренд.

2. Нарастает накопленная прибыль.

3. Вся прибыль оставляется в виде денег на счёте. Эти деньги считаются безрисковой частью портфеля, нагрузка на ГО снижается.

Вот эти 2 схемы являются полностью одинаковыми по своей сути?

Или всё же есть некая разница, способная оказать влияние на торговлю?

Переменное плечо в трендовой системе

- 05 декабря 2020, 11:28

- |

Многие системы работают с переменным плечом. Для смены плеча нужны выверенные основания.

Какие события могут служить основанием для увеличения или сокращения плеча при трендовой торговле?

Попробуем раскидать.

Для сокращения:

1. Получение прибыли (по мере достижения целей уже нет необходимости сильно рисковать).

2. «Несъедобная» волатильность (на ней увеличения плеча приводит к росту убытков, а не к росту прибыли).

Для увеличения:

1. Отсутствие прибыли (то есть рискуем пока только собственным капиталом).

2. «Съедобная» волатильность (на ней есть прямо пропорциональная зависимость между размером плеча и прибылью).

Какие ещё могут быть основания?

Существует ли неподвижный фьючерс?

- 18 ноября 2020, 18:49

- |

Хочу полностью «связать» свободное ГО на счёте, как будто я вообще вывел эти деньги.

Сначала хотел для этих целей использовать FXMM, но потом понял, что он относится к фондовой секции, которая у меня на счёте отключена ради увеличения плеча на срочке.

Поэтому интересует «неподвижный» фьючерс или «неподвижное» сооружение из фьючерсов. Существуют ли такие? Кто-нибудь видел или знает?

Как я обнаружил Грааль "плечевой" торговли

- 09 ноября 2020, 13:33

- |

Решил проанализировать свою торговлю за прошедший год, с осени 2019 по осень 2020. Обычно такое делают в конце года, но тогда мне, скорее всего, будет не до этого, поэтому решил сделать это сейчас.

И внезапно обнаружил, что этот год оказался, по моим меркам, рекордно прибыльным. До этого, несмотря на увеличения счёта внутри года на 100-200%, на долгосроке все эти результаты размывались и год закрывался или в существенный убыток, или в 0, или в скромнейшие (и совершенно неприемлемые для плечевой торговли) 15-25% годовых.

В этом же году уже получаются +65%, причём это именно постепенно накопленный результат, а не следствие взятого однажды импульса.

Неужели я научился торговать?

Стал проверять это смелое предположение.

Первым делом посмотрел на эквити.

Она, как была «пьяной» и шатающейся туда-сюда по воле ветра трендов, так и осталась.

Может просто повезло и было много трендов?

Так их и раньше было много, лови — не хочу. Значит, дело и не в этом.

( Читать дальше )

Законы рынка = часть 2

- 15 октября 2020, 10:18

- |

Сегодня поговорим об этом, давайте представим что у нас счет 100 т р если мы будим торговать на максимальный обьем и все сделки будут убыточными то счет мы сольем меньшем числом попыток возможным, проще говоря слить счет быстрей всего получится большим обьемом и слить счет очень медленно получится маленьким обьемом.

Так это всем понятно, теперь наоборот если все сделки в плюс кто быстрее сделает сто процентов на капитал, соответственно самый большой обьем сделает быстрее всего, самый маленький обьем медленнее всего.

Какой вывод сделать можно, чтобы не сливать счет нужно рисковать всегда маленьким обьемом, чтобы заработать деньги нужно рисковать всегда самым большим обьемом.

минутка юмора — все это время мы говорим о трейдинге, без черточек, точек входа и рассказов куда пойдет рынок )))) нам зарабатывающим трейдером это не нужно.

( Читать дальше )

Рубилово продолжается! Доходность портфеля за 3-й квартал 2020

- 04 октября 2020, 15:48

- |

Доходность алгоритмического портфеля на фьючерсах:

Рубилово продолжается! Волатильность на рынках снизилась относительно прошлого квартала, но все равно позволила хорошо заработать. Доходность алгоритмического портфеля на фьючерсах за 3-й квартал составила +12% преимущественно за счет движений на валюте. С начала 2020 года торговые роботы заработали 140% благодаря ковидокризису:) А за все 7 лет публичной торговли на comon.ru доходность вышла +746% с учетом реинвестирования.

Доходность инвестиционного портфеля на акциях:

Инвестиционный портфель на ММВБ тоже показал отличные результаты. За 3-й квартал +21% в первую очередь благодаря росту золота, доллара и Китая. А за 2 года с небольшим доходность по фондовому рынку составила +62%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал