Татнефть

📰"Татнефть" им. В.Д.Шашина Созыв общего собрания участников (акционеров)

- 14 ноября 2024, 11:24

- |

2.1. Вид общего собрания (акционеров) эмитента (годовое (очередное), внеочередное): внеочередное общее собрание акционеров.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование....

( Читать дальше )

- комментировать

- 29

- Комментарии ( 0 )

Люблю шортануть Татнефть с утра, чистые деньги!

- 14 ноября 2024, 11:22

- |

просыпается утром, заспанная, потягивается, показывая какая она уже большая девочка.

люблю шортануть ее утром, она и не против, и чем глубже мой шорт, тем больше она заводится и отвечает мне.

В результате:

11 ноября, понедельник

( Читать дальше )

📰"Татнефть" им. В.Д.Шашина Решения совета директоров

- 14 ноября 2024, 11:15

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений: в заседании Совета директоров участвовали 14 членов Совета директоров из 15. Кворум заседания имеется....

( Читать дальше )

СД Татнефти рекомендовал выплатить дивиденды в размере 17,39 руб/акция (обычка и преф) (ДД 3%) за 3 квартал 2024г, ВОСА - 19 декабря, отсечка - 8 января 2025г

- 14 ноября 2024, 11:10

- |

14.11.2024 11:09

Решения совета директоров (наблюдательного совета)

1. Рассмотрев итоги финансово-хозяйственной деятельности Общества за девять месяцев 2024 года, Совет директоров рекомендует внеочередному общему собранию акционеров:

• Установить общий размер дивиденда по результатам финансово- хозяйственной деятельности за 9 месяцев 2024 года:

— на одну привилегированную акцию в размере 55 рублей 59 копеек (в том числе дивиденд, объявленный по результатам 6 месяцев 2024 года, в размере 38 рублей 20 копеек);

— на одну обыкновенную акцию в размере 55 рублей 59 копеек (в том числе дивиденд, объявленный по результатам 6 месяцев 2024 года, в размере 38 рублей 20 копеек).

• Произвести выплату дивидендов в денежной форме в сроки, установленные действующим законодательством РФ:

— на одну привилегированную акцию в размере 17 рублей 39 копеек;

— на одну обыкновенную акцию в размере 17 рублей 39 копеек.

Установить 08 января 2025 года, как дату, на которую определяются лица, имеющие право на получение дивидендов.

( Читать дальше )

Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

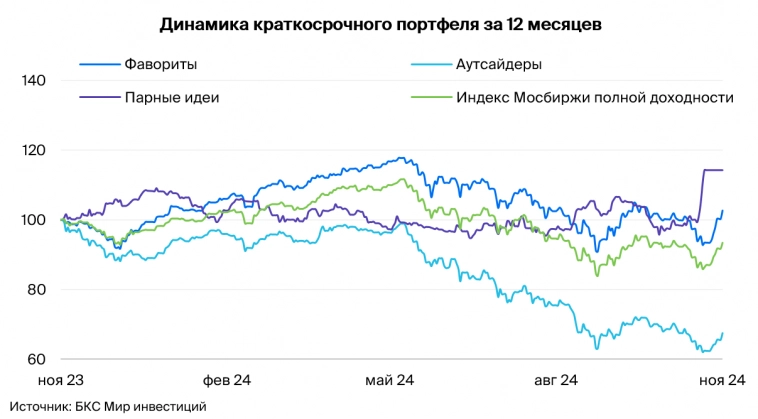

Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Возвращение гиганта: Что ожидает «Татнефть» в Ливии после долгого перерыва?

- 13 ноября 2024, 14:33

- |

После войны 2011 года многие компании, включая «Татнефть», покинули Ливию 🏭🏃♂️. Однако текущие усилия Национальной нефтяной компании направлены на восстановление сотрудничества с ранее работающими предприятиями. «Мы надеемся, что Национальная нефтяная компания и «Татнефть» дойдут до определенного соглашения,» — заявил аль-Баур. Наступление позитивных изменений может означать, что вскоре делегации «Татнефти» посетят Ливию для обсуждения условий сотрудничества 🇱🇾✈️.

По словам аль-Баура, в Ливии нет ограничений для сотрудничества и «мы приветствуем все компании со всего мира» 🌎🤗. Это заявление сигнализирует о готовности Ливии открыться для бизнеса, создавая условия для взаимовыгодного партнерства. «Наше решение за нами,» — добавил он, подчеркивая активный подход к выбору ключевых партнеров и определению интересов страны 🔑🤔.

( Читать дальше )

Минэнерго внесло в кабмин предложение снять запрет на экспорт бензина из РФ, так как цены на внутреннем рынке стабильные - министр — ТАСС

- 13 ноября 2024, 14:21

- |

tass.ru/ekonomika/22391393

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал