Татнефть

Татнефть отложила решение по дивидендам за третий квартал 2024г. из-за отсутствия кворума на внеочередном собрании акционеров

- 20 декабря 2024, 11:43

- |

На внеочередном собрании акционеры компании должны были в том числе утвердить решение о выплате дивидендов за 9 месяцев 2024 года.

Повторное собрание пройдет 26 декабря.

Ранее совет директоров «Татнефти» рекомендовал выплатить дивиденды за девять месяцев с учетом выплат за первое полугодие в размере 55,59 руб. на одну привилегированную и обыкновенную акции. За первое полугодие «Татнефть» выплатила дивиденды из расчета 38,2 руб. на акцию. Таким образом, дивиденды за третий квартал могут быть рассчитаны в объеме 17,39 руб. на акцию.

tass.ru/ekonomika/22728299

- комментировать

- 286

- Комментарии ( 3 )

📰"Татнефть" им. В.Д.Шашина Объявление общего собрания участников (акционеров) несостоявшимся

- 20 декабря 2024, 11:18

- |

2.1. Вид общего собрания участников (акционеров) эмитента, объявленного несостоявшимся (годовое (очередное), внеочередное): внеочередное общее собрание акционеров.

2.2. Форма проведения общего собрания участников (акционеров) эмитента, объявленного несостоявшимся (собрание (совместное присутствие), заочное голосование): заочное голосование....

( Читать дальше )

ТОП дивидендных акций от СБЕР

- 19 декабря 2024, 00:05

- |

Аналитики SberCIB выкатили свой обновленный ТОП дивидендных акций российских компаний

Банк СПБ 17,5%

Татнефть 16,5%

Совкомфлот 16,3

НЛМК 16,1%

Транснефть 16,1

Сбер 16%

Лукойл 14,2%

ФосАгро 13,9%

Роснефть 12,5%

Интересный список, и весьма своеобразный, на мой взгляд. Уж не знаю по какому принципу составлялся ТОП, но меня меня очень многое смущает. Например, Татнефть, с дивдоходностью выше чем у ЛУКОЙЛ, полное отсутствие Новатэк и Газпром нефть, префов Сургутнефтегаз...

Может быть конечно мы чего то не знаем, что уже известно аналитикам SberCIB. В любом случае, такие и подобные подборки, я стараюсь для себя сохранять, и сверяться с ними, покуда они не утеряли актуальность.… а теряет актуальность информация, в наше время, довольно быстро.

18.12.2024 Станислав Райт — Русский Инвестор

Стратегия на 2025: рекордные ставки принесут рекордные доходы

- 18 декабря 2024, 17:36

- |

Какие изменения ждет российский рынок в 2025? Аналитики БКС поделились прогнозами в стратегии — глобальном взгляде на рынок в целом, отдельные сектора и акции.

Повышаем долгосрочный взгляд на рынок до «Позитивного», наша цель по Индексу МосБиржи — 3500 пунктов на 12 месяцев вперед (потенциал роста 45% без дивидендов, 57% — с дивидендами).

Дешевизна рынка усилилась в IV квартале 2024 г. на фоне не снижающейся инфляции, но ужесточение денежно-кредитной политики стало сказываться на экономике: снижение темпов потребительского кредитования, ожидания снижения спроса на продукцию со стороны предприятий и другие факторы продолжат притормаживать рост экономики и инфляции в I квартале 2025 г.

Взгляд на год повышаем до «Позитивного», цель — 3500 (потенциал — 57% с дивидендами), а краткосрочный взгляд теперь «Нейтральный» на фоне потенциального повышения ключевой ставки.

Главное

- Макрофакторы: рост ключевой ставки в III–IV кварталах 2024 г. и геополитика — временные. P/E рынка упал до 3,3х — опять рекорд, на 45% ниже среднеисторических 6,1х.

( Читать дальше )

Портфели БКС: ФосАгро — новый фаворит

- 17 декабря 2024, 10:20

- |

Во вторник, 17 декабря, Индекс МосБиржи может снова оказаться под существенным давлением на фоне дивидендных отсечек нескольких компаний, включая такого тяжеловеса, как ЛУКОЙЛ. Кроме того, в среду в фокусе у российских инвесторов будут данные по инфляции, а в пятницу — решение по ключевой ставке на заседании ЦБ РФ, что также будет оказывать влияние на котировки.

Главное

• Краткосрочные идеи: изменения в фаворитах — убрали Хэдхантер, добавили ФосАгро/

• Динамика портфеля за последние три месяца: фавориты просели на 2%, Индекс МосБиржи показал снижение на 3%, аутсайдеры упали на 16% — динамика остается хуже рынка, что позитивно для портфеля.

Изменения в фаворитах

Убираем из фаворитов Хэдхантер. Бумага показала динамику незначительно лучше Индекса МосБиржи благодаря хорошим специальным дивидендам. Однако реестр закроется уже сегодня, и после него акциям Хэдхантера будет сложнее опережать рынок.

Включаем в фавориты ФосАгро. Позитивно смотрим на перспективы ФосАгро благодаря относительно слабому рублю, устойчивым ценам на фосфорные удобрения и отмене валютных экспортных пошлин с 1 января 2025 г. Также ожидаем увеличение выпуска сложных удобрений в 2025 г., что должно поддержать выручку в следующем году.

( Читать дальше )

ОПЕК+ против Трампа: битва за контроль над ценами на нефть

- 17 декабря 2024, 07:40

- |

📣 Экс-глава департамента стратегии и инноваций Газпромнефти Cергей Вакуленко накануне поделился своими мыслями на этот счёт. Напомню, он был одним из первых, кто после событий 2022 года открыто говорил о реальных дисконтах на российскую нефть, подчёркивая, что ситуация не столь критична, как её представляют многие. Особую ценность мнению Вакуленко придаёт также тот факт, что он свободен от обязательств перед российскими нефтяными компаниями и может высказывать свою точку зрения честно и без оглядки на корпоративные интересы.

✔️Новому президенту США будет непросто нарастить озвученные выше объёмы нефтедобычи.

( Читать дальше )

Индекс МосБиржи может обновить минимумы. Где ждать поддержки?

- 16 декабря 2024, 16:16

- |

Индекс МосБиржи приближается к годовым минимумам, теряя более 30% от майских экстремумов. До конца года остается буквально две недели, а впереди еще ряд важных событий. Есть ли шансы на разворот и что купить?

Текущий взгляд

• Индекс третий раз за последний месяц опускается в район 2430–2440. Риски обновления минимумов растут, в том числе из-за предстоящей очистки от дивидендов в акциях ЛУКОЙЛа, Северстали, ФосАгро.

• Давление оказывают высокие процентные ставки, все новые санкции, геополитическая неопределенность.

• Пока есть шанс удержать текущие отметки. Если последует пробой, среди ближайших поддержек можно выделить уровни 2385 и 2400. Есть шанс, что надолго рынок здесь не задержится. Индекс находится у нижней границы среднесрочного восходящего канала.

Какие факторы могут сыграть в пользу роста

•Геополитика. Инвесторы надеются на улучшение геополитической ситуации, которая является важным фактором для российского рынка. Мы видели, с каким оптимизмом рынок в моменте реагировал на победу в США республиканца Дональда Трампа в ноябре, а сейчас ждет вступления его в должность в январе.

( Читать дальше )

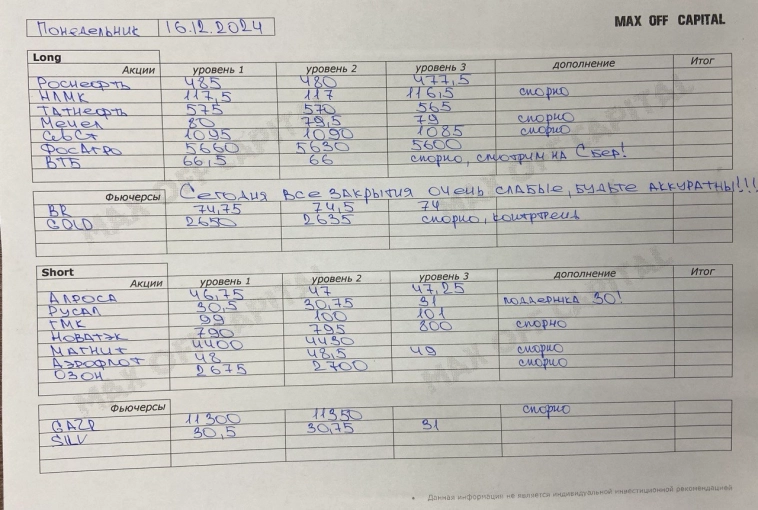

Идеи по рынку 16.12.2024

- 16 декабря 2024, 08:37

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

Бесплатные уроки в нашем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал