ТРЕЖЕРИС

Тенденции на рынке трежерис — США идет по пути Японии

- 27 февраля 2019, 20:13

- |

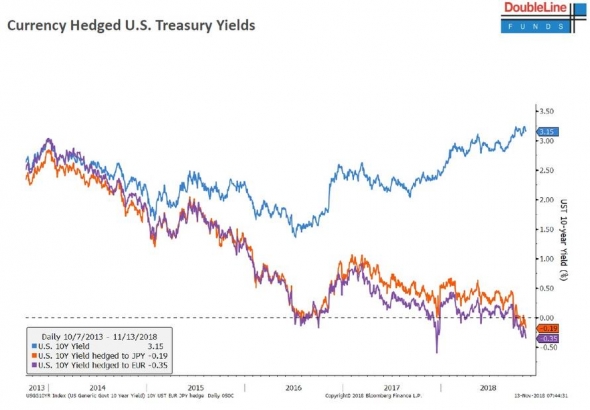

Небольшой разбор материала выложенного на ZeroHedge по американским трежерис. Просматривается явная тенденция на замещение внешних держателей государственных долговых обязательств на внутренних участников рынка. Во-первых, этому способствует растущая стоимость хеджирования таких вложений для иностранных инвесторов из-за растущей ставки овернайт. Это хорошо видно из диаграммы ниже, синяя линия — доходность трежерис для внутренних держателей, оранжевая — для японцев и фиолетовая — европейцев.

(Доходность гос. облигаций США для внутренних инвесторов (синяя линия), японцев (оранжевая линия) и европейцев (фиолетовая линия))

Процентный доход иностранных инвесторов от владения американскими гос. облигациями неуклонно снижался все последние годы. Это привело к падению доли иностранцев (синяя линия) на рынке государственного долга и пропорциональному росту числа внутренних держателей (оранжевая линия):

( Читать дальше )

- комментировать

- 3.9К | ★3

- Комментарии ( 2 )

FED vs PBoC или тренды монетарной политики 2019

- 18 февраля 2019, 00:15

- |

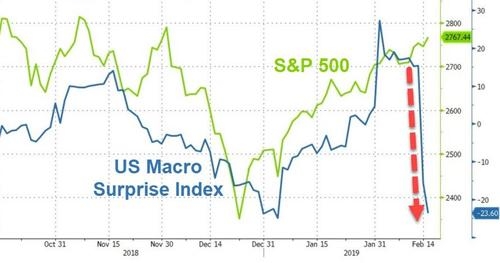

Думаю, имеет смысл сделать небольшой разбор текущей макроэкономической ситуации в мировой экономике и трендами монетарных политик ведущих ЦБ. Ключевая тема — смягчение риторики ФРС на последнем заседании, которое выглядит отнюдь не безосновательным. Последние макроэкономические данные по экономике США выходили разочаровывающими и US Macro Surprise Index (отражающий соответствие выходящих данных с ожиданиями экспертов) испытал значительное падение в феврале:

(US Macro Surprise Index испытал значительное падение в феврале)

( Читать дальше )

Драматическое уплощение

- 03 января 2019, 00:47

- |

В первый же день торгов в 2019 году произошло резкое уплощение кривой доходности американских гособлигаций. Летом писал в телеграм канале(https://tele.click/MarketDumki/605), что это один из самых верных признаков того, что циклический кризис в американской экономике всё ближе и ближе. Спреды между доходностью по длинным и коротким гособлигациям стремительно приближаются к нулю. Если в начале декабря произошла первая инверсия (https://tele.click/MarketDumki/810), когда доходность по 3-х летним бумагам превысила аналогичный показатель по 5 — леткам, то сейчас уже и по 6-месячным билам дают больше, чем по 5-леткам! Осталось теперь дождаться, когда произойдет самая главная инверсия, а именно, когда доходность по 3-месячным и 2-х летним гособлигациям превысит аналогичный показатель по 10-леткам, которые фактически являются бенчмарком для всех долговых инструментов в мире.

Не нужно даже глубоко разбираться в экономике и рынках, чтобы понять, что это абсолютно нездоровая ситуация, когда по длинным гособлигациям доходность меньше, чем по коротким. Исходя из динамики долгового рынка, полагаю, что абсолютно неверно винить Трампа или Пауэлла в том, что рынки в прошлом году упали. Вряд ли они виноваты. Просто бизнес цикл, который начался в 2009 году подходит к концу. И часть крупного капитала перетекла из рисковых активов в безрисковые. Это не значит, что теперь рынки будут только падать. Обязательно будут сильные всплески оптимизма. Но эти моменты лучше использовать для продажи рисковых активов. Очень высокая вероятность того, что максимумы по американским биржевым индексам в этом бизнес цикле, мы уже видели в прошлом году.

Межрыночные связи и пропорции.

- 25 декабря 2018, 16:21

- |

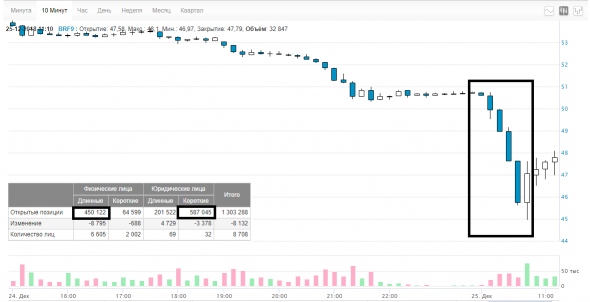

Пока западные рынки празднуют Рождество, на Московской бирже устроили физикам порку, а может и кто-то знает что будет завтра на открытии западных рынков и играют опережение.

Приглашаю в свой канал телеграмм https://t.me/khtrader

На картинке ниже чарт Брента на Московской бирже, и скрин распределения ОИ по инструменту.

У физико лонгов было в семь раз (!!!) больше шортов. Афера века прям какая-то.

Следующая картинка. Спред Доу Джонс\фьючерс лайт с учетом коэффициента корректировки.

( Читать дальше )

Валютный рынок: итоги недели, перспективы на будущее.

- 23 декабря 2018, 15:53

- |

Всем привет.

Приглашаю всех в мой телеграмм канал

На валютном рынке под конец недели сильно начала укрепляться йена, собственно этого я жду с октября. Несколько поводов имеется для этого: во-первых, в экономики разиввается дефляционный цикл, и сигналов смягчения монетарной политики от ЦБ пока нет; во-вторых, похоже на бегство в защиту, т.к. падает широкий индекс США.

Также бегство в защиту видно по валютам Океании, они сильно упали. В экономике Австралии и Н.Зеландии ничего нет хорошего, о чем пишу с октября, пока не ясно насколько серьезное падение, на данном этапе оцениваю как коррекцию. Наблюдаем

Канадский доллар также падает, здесь ситуация с нефтяными ценами отыгрывается. По канадцу продолжает формироваться хорошая конъюнктура для входа в лонг. Наблюдаем

Валюты Европы держаться выше рынка (черная — средняя по рынку). Доля позитива для Евро от Италии, во Франции затихают беспорядки. Брексит на паузе до конца января. Краткосрочно рисков поубавилось.

( Читать дальше )

Several charts as a food for thought (краткий обзор происходящего на глобальных рынках)

- 18 декабря 2018, 15:31

- |

- 1. Фондовый рынок(глобальный).

Мировой сводный фондовый индекс (если бы год закончился сегодня) показал бы худшую динамику начиная с 2011 года. Даже 2015 год не был таким брутальным.

( Читать дальше )

США идет по пути Японии

- 13 декабря 2018, 22:03

- |

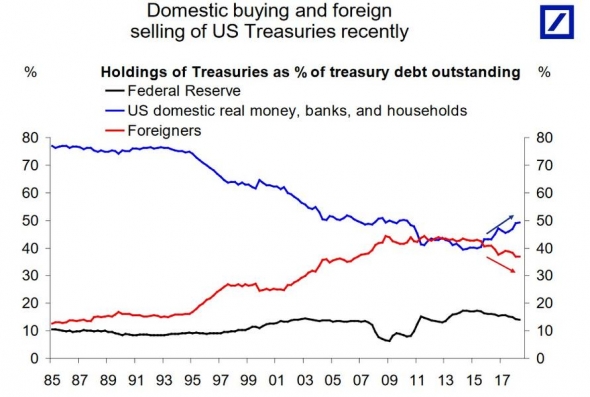

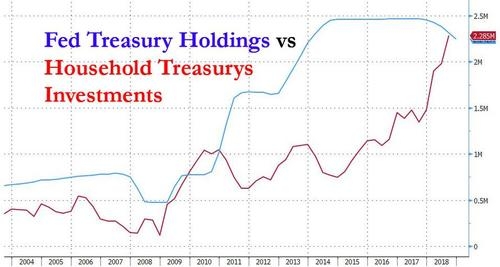

Иностранные вложения в государственные облигации США неумолимо снижаются все последние годы. Все большую роль на рынке госдолга начинают играть резиденты (домохозяйства, банки и нефинансовый сектор — отмечены синей линией на графике):

(Доля владения государственными облигациями США в % от общей величины долга для ФРС (черная линия), нерезидентов (красная линия) и резидентов (синяя линия))

При этом вложения домохозяйств в трежерис по своему абсолютному значению $2,28 трлн (красная линия на диаграмме) превзошли стоимость аналогичных гос. облигаций на балансе ФРС, которая составляет $2,24 трлн.

( Читать дальше )

Fed has gone crazy! (или что, черт возьми, происходит)

- 22 октября 2018, 16:34

- |

«I think the Fed is making a mistake. They are so tight. I think the Fed has gone crazy. Actually, it's a correction that we've been waiting for for a long time, but I really disagree with what the Fed is doing.» D. Trump

(Обещаю, в этой статье не будет ни слова о Феде)

Пару недель назад рынки по всему земному шару окунулись в сильную коррекцию. Большие потери понесли все фондовые индексы, однако в эпицентре внимания на этот раз были именно индексы США. Опять, как и в феврале, рынки пережили ситуацию flash crash. Рост доходностей UST к новым максимумам из-за политики ФРС важный элемент случившегося, но не единственный.

1. Фондовый рынок.

Причины падения фондовых индексов в США (вроде бы без новостей) банальны и понятны. График ниже показывает отношение компаний малой капитализации к компаниям большой капитализации. Компании малой капитализации традиционно более чувствительны к внутриэкономическому росту в США (в отличие от S&P 500, где важны и глобальные макро факторы и объемы байбэков). График четко показывает, что индекс Russell 2000 упал на большую величину, чем упал индекс «голубых фишек», и отношение вернулось к уровням 2-х летней давности (т.е. до выборов Трампа). А это значит, что падение индексов в октябре — это ничто иное как «репрайсинг» будущего роста ВВП США в сторону понижения.

( Читать дальше )

Зачем покупать американские трежерис, если их доходность ростём, а значит цена будет падать? Нормальный выход из кризиса. Купи трежерис и потом продай дешевле.

- 17 октября 2018, 21:09

- |

Долгожданные процессы продолжают набирать слабость

- 09 октября 2018, 14:14

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал