Блог им. Terreus

Fed has gone crazy! (или что, черт возьми, происходит)

- 22 октября 2018, 16:34

- |

«I think the Fed is making a mistake. They are so tight. I think the Fed has gone crazy. Actually, it's a correction that we've been waiting for for a long time, but I really disagree with what the Fed is doing.» D. Trump

(Обещаю, в этой статье не будет ни слова о Феде)

Пару недель назад рынки по всему земному шару окунулись в сильную коррекцию. Большие потери понесли все фондовые индексы, однако в эпицентре внимания на этот раз были именно индексы США. Опять, как и в феврале, рынки пережили ситуацию flash crash. Рост доходностей UST к новым максимумам из-за политики ФРС важный элемент случившегося, но не единственный.

1. Фондовый рынок.

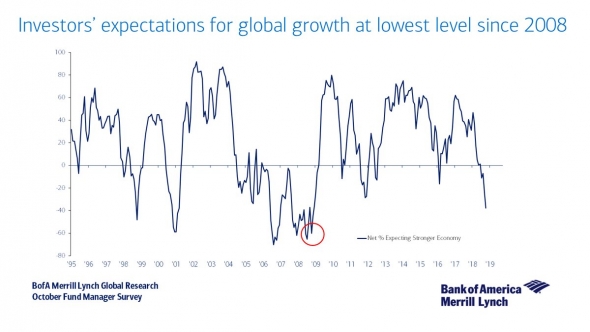

Причины падения фондовых индексов в США (вроде бы без новостей) банальны и понятны. График ниже показывает отношение компаний малой капитализации к компаниям большой капитализации. Компании малой капитализации традиционно более чувствительны к внутриэкономическому росту в США (в отличие от S&P 500, где важны и глобальные макро факторы и объемы байбэков). График четко показывает, что индекс Russell 2000 упал на большую величину, чем упал индекс «голубых фишек», и отношение вернулось к уровням 2-х летней давности (т.е. до выборов Трампа). А это значит, что падение индексов в октябре — это ничто иное как «репрайсинг» будущего роста ВВП США в сторону понижения. Слишком долго американский рынок сопротивлялся и игнорировал мировое замедление (видно на графике индексов PMI в промышленности).

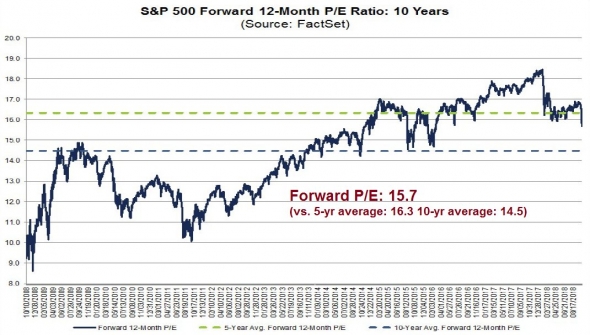

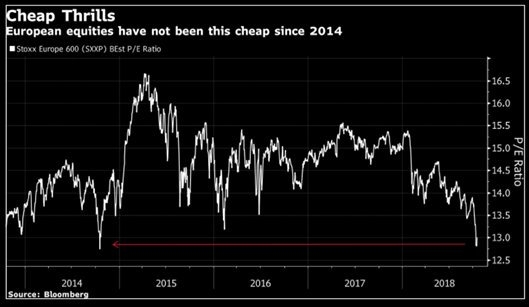

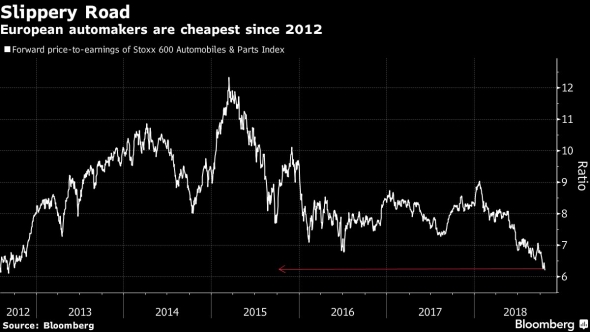

Тем не менее, мультипликаторы мировых индексов предлагают дешевые оценки. P/E S&P 500 на уровне первых дней после Брэкзита! Европейские индексы пережили в этом году настоящий разгром. Там оценки уже на уровнях 5-летней (!!!) давности. Т.е. еще раз, в период 2015-2016 мир пережил период существенной турбулентности и глобального замедления экономик, аналогичный 2011-2012 годам. Но даже тогда (период 2015/2016 больно ударил по европейским корпоративным прибылям), европейские акции выглядели дороже. Не удивительно, что сентимент подавлен и находится на уровнях дна 2016 или 2018 годов (февраль-март).

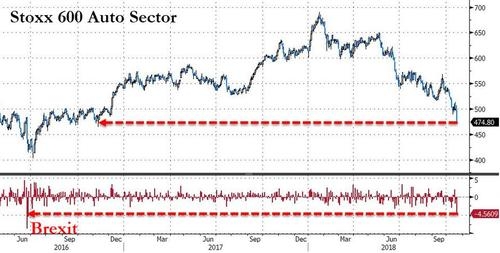

Банки, циклические сектора, автопроизводители и домостроители в США. Их рынок «выкашивает» сильнее всего. График американских Homebuilders выгляди чудовищно. Европейских производителей автомобилей еще более чудовищно. Справедливости ради – оценки европейских автопроизводителей на уровнях 2012 года (кто забыл, 2012 год – год жесткой рецессии в Еврозоне). Причины не трудно уловить – растущие ставки кредитования, торможение мирового роста и угрозы торговых тарифов.

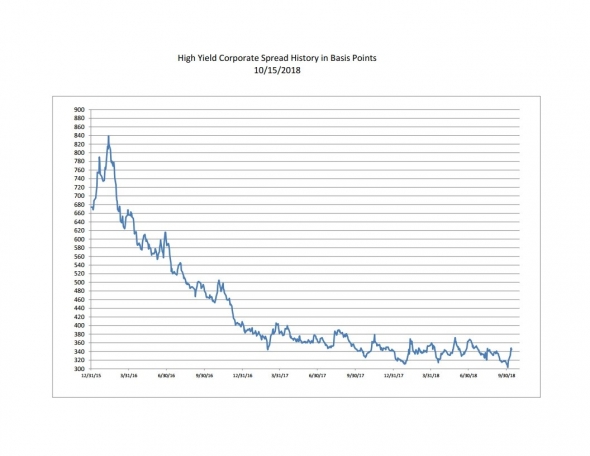

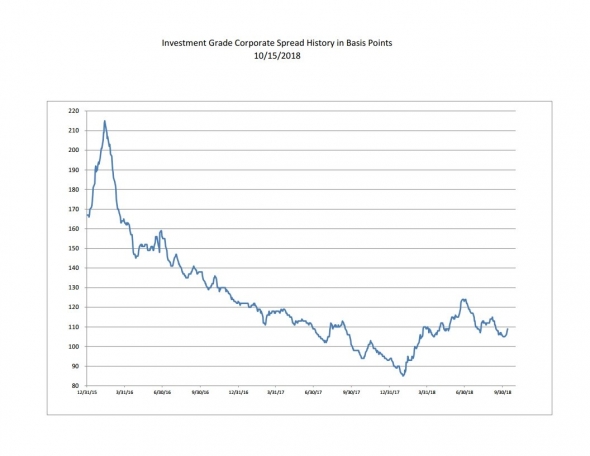

Как ни странно, здесь все не так плохо. Корпоративные кредитные спрэды (ниже график кредитного спрэда по широкому спектру эмитентов инвестиционного и не инвестиционного рейтингов) все еще очень далеки от уровней 2016 года.

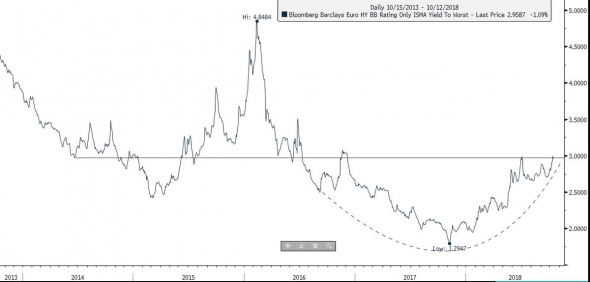

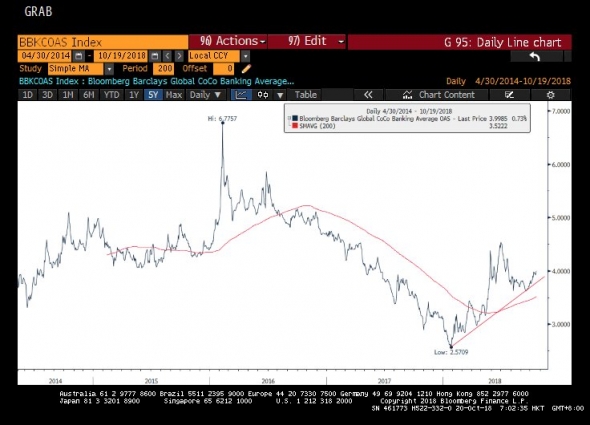

В Европе все чуть хуже, но все еще ситуация удовлетворительная. Спрэд так называемых CoCo бондов (субординированные займы) европейских банков далек от уровней настоящей паники (местечковая история, но очень важная для понимания уровня стресса).

Спрэд HY европейских облигаций

Спрэд европейских банковских CoCos бондов

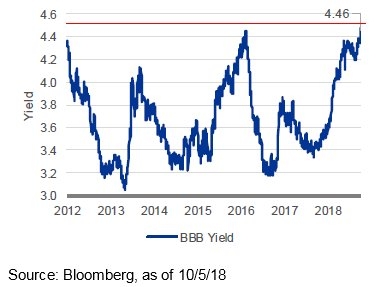

Но это только спрэды. Спрэд — это наценка к доходностям суверенных бондов. Т.к. рост доходностей UST в этом году был эпическим, кредитные ставки на корпоративный долг выросли вертикально. С такой скоростью они росли только в 2015-2016 годах (период разгрома на всех активах в мире). Это сейчас самая большая проблема американского фондового рынка, которая будет препятствовать росту мультипликаторов P/E.

Доходность инвестиционного уровня облигаций в США

Доходность долларовых BBB облигаций

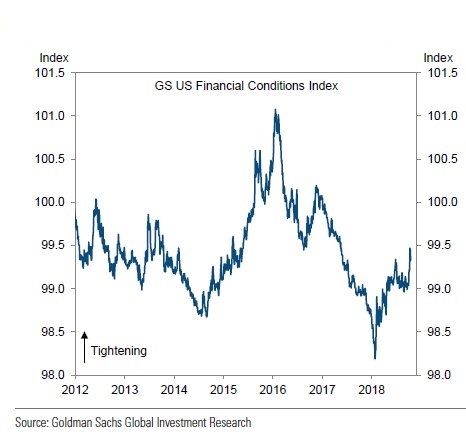

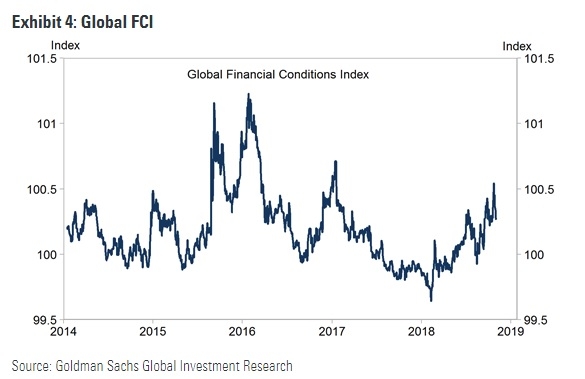

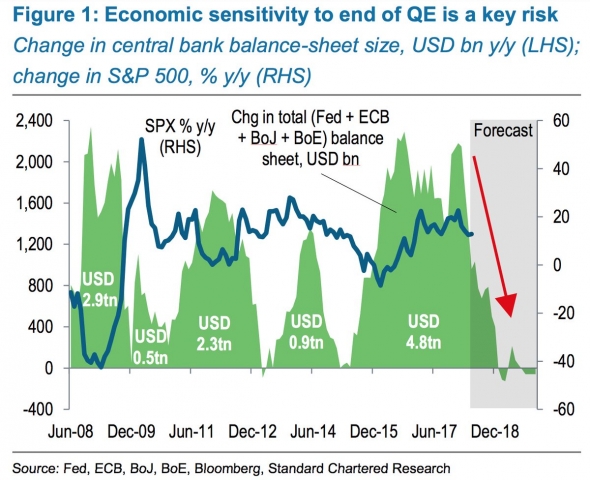

Тем не менее, индекс финансовых условий Goldman Sachs все еще на приемлемых уровнях, хотя нижнюю точку мы уже миновали безвозвратно (и для США, и глобально). Центробанковская ликвидность будет только сокращаться в ближайшие годы, что будет давить на корпоративный долговой рынок во всем мире.

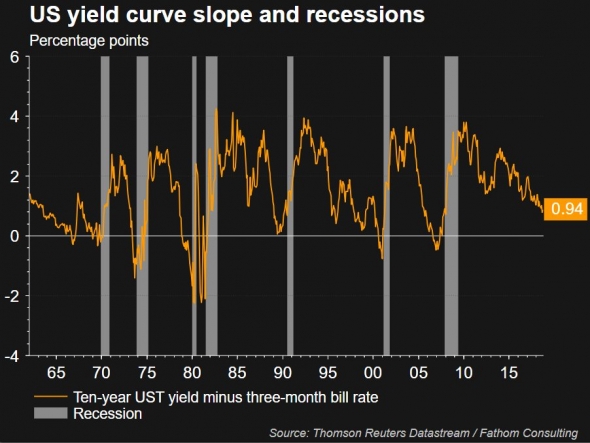

В США они очень низкие. Это видно по спрэду между самыми краткосрочными ставками и 10-летними – время для инверсии кривой доходности еще не пришло (случится только в конце следующего года).

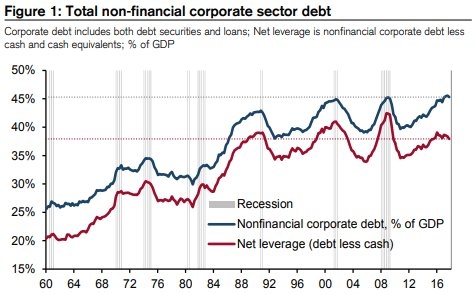

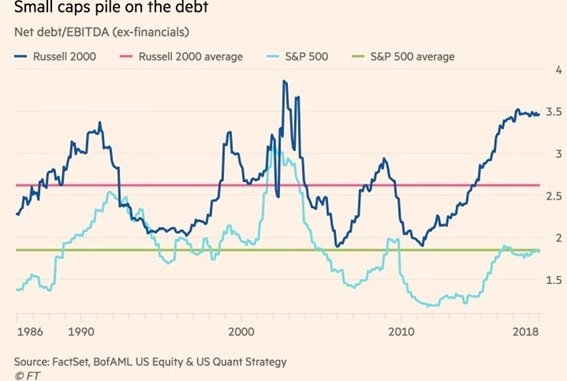

Наиболее вероятным триггером рецессии в США медиа называют большой корпоративный долг. Загвоздка в том, что он вполне нормальный по исторических меркам, и (самое главное) левередж концентрируется только в компаниях малой капитализации с низким кредитным рейтингом, а не повсеместно. Но даже там пока нет признаков злокачественных изменений. Забавный факт состоит еще и в том, что американский корпоративный долг к ВВП один из самых низких в развитом мире.

И рынок с этим согласен: Сектор High yield bonds (junk rating эмитенты) не показывает никаких признаков стресса. Investment grade чуть хуже, но этому есть объективные причины (графики ниже).

Итог: кредитный рынок начал разворачиваться, пусть и низких уровней и пока невысокой скоростью. По нашему мнению все очень напоминает 2014 год, когда начали проявляться первые признаки серьезной беды (беда проявила себя летом 2015 и зимой 2016), а кредитные спрэды развернулись. Пока сложно сказать, сколько времени осталось, но обратный отчет уже запущен. У мировых индексов будет шанс выдать еще одно ралли в этом или следующем году (кредитный рынок говорит, что оценки акций являются сейчас очень пессимистичными), но пришло время начать задумываться о стратегии выхода, если до сих порт Вы придерживались бычьего взгляда.

Между прочим, в октябре 2014 года случилась довольно сильная коррекция на мировых площадках (тоже из-за опасений глобального роста). Позже в конце года она была выкуплена полностью. До настоящего «Big Bada Boom» оставалось еще больше полугода. В этот раз Китай запустил сильные кредитные и фискальные стимулы с лета этого года (с определенным временным лагом ждите поддержку для мирового роста в 2019 году), в 2014 году он их активно сворачивал, что сделало 2015 год таким брутальным.

Закончить можно было бы вот этой цитатой (она очень избитая, и оказалась очень ошибочной) от 10 июля 2007 года тогдашнего главы CitiGroup Charles O. Prince: “As long as the music is playing, you’ve got to get up and dance. We’re still dancing.”

Но я хочу вспомнить менее известную фразу более известного человека:

Тем не менее, «We’re still dancing».

- 22 октября 2018, 17:35

- 22 октября 2018, 23:35

теги блога Terreus Capital

- dot-com boom

- forex

- NASDAQ

- PMI

- S&P500

- usd

- акции

- Американская экономика

- аналитика

- байбек

- доллар

- инвестиции

- Китай

- корпоративные облигации

- кризис

- обзор рынка

- облигации

- прогноз

- пузырь

- развивающиеся рынки

- рецессия

- сша

- США ISM

- Торговые войны

- Трамп

- трежерис

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- ФРС

- фундаментальный анализ

- шорт

- экономика