ТАТнефть

Татнефть - показатели работы в ноябре 2019 года

- 03 декабря 2019, 10:46

- |

В том числе ПАО «Татнефть» в ноябре добыто 2 391 тыс.т., за 11 месяцев – 26 970 тыс.т. (+423 тыс.т. к 2018 г.).

В ноябре 2019 года Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» переработано 966,9 тыс. т сырья, с начала года — 9785,9 тыс. т.; в том числе в ноябре переработано 932,3 тыс. т нефтесырья, с начала года — 9094,7 тыс. т.

В ноябре 2019 года произведено 906,9 тыс. т нефтепродуктов, с начала года — 9151,1 тыс. т. В том числе автобензинов в ноябре произведено 97,7 тыс. т, с начала года – 1027,1 тыс. т.; дизельного топлива — 307,98 тыс. т, с начала года – 3347,5 тыс. т.

релиз

- комментировать

- Комментарии ( 0 )

Интересна покупка префов Татнефти с целью 810 рублей - Финам

- 02 декабря 2019, 18:07

- |

По российскому рынку мы рекомендуем покупку привилегированных акций «Татнефти» с целью 810 рублей, по американскому рынку – акции компании Visa с целью $190Бикташев Расим

ГК «Финам»

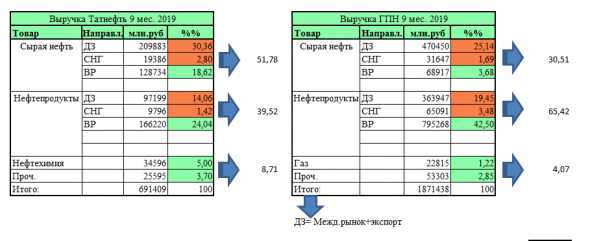

Татнефть&Газпромнефть

- 02 декабря 2019, 14:26

- |

t.me/spekylyant

Татнефть остается одной из самых привлекательных дивидендных историй в российской нефтегазовой отрасли - Атон

- 02 декабря 2019, 10:14

- |

Консолидированная выручка (241.8 млрд руб., +9% кв/кв) оказалась на 6% выше ожиданий из-за продажи запасов, которые накопились во 2К из-за загрязнения нефти в трубопроводе Дружба, а также на фоне расширения производства на ТАНЕКО. EBITDA была поддержана улучшением результатов банковской деятельности и достигла 83.7 млрд руб. (+1% против консенсуса), в то время как чистая прибыль составила 58.4 млрд руб. (+4% против консенсуса). Свободный денежный поток вырос более чем в 4 раза кв/кв до 85.1 млрд руб. Компания раскрыла приобретение нефтехимического комплекса (СИБУР Тольятти и Тольяттисинтез) у СИБУР Холдинга за 12.9 млрд руб.

Компания прогнозирует, что добыча нефти в 2020 будет на уровне 29.5 млн т, если ограничения ОПЕК+ сохранятся. Прогноз на 2020 год предполагает увеличение инвестиций до 121.5 млрд руб. (против 107.9 руб. в 2019П). Решение о выплате промежуточных дивидендов за 9М19 будет принято на собрании акционеров 19 декабря 2019. Татнефть остается одной из самых привлекательных дивидендных историй в российской нефтегазовой отрасли с 12-месячной дивидендной доходностью свыше 11%.Атон

Денежные потоки нефтегазового сектора

- 01 декабря 2019, 18:16

- |

В предыдущей статье мы уже разобрались что такое денежные потоки, а также проанализировали некоторые компании. Если вы её не прочитали, то рекомендую для понимания дальнейшего материала ознакомится с ней. В данном обзоре я хочу разобрать компании нефтегазового сектора.

Сразу оговорюсь в рамках одной статьи у меня не получится раскрыть все аспекты компаний описанных ниже, я лишь в кратце рассмотрю динамику денежных потоков и операционных показателей.

По состоянию на сегодняшний день текущий расклад сил проанализированных мной компаний выглядит следующем образом.

Начну обзор с самой крупной и загадочной компании нашего нефтегазового сектора, и нет это не Сургутнефтегаз, его из за недостаточности информации я вообще разбирать не буду.

( Читать дальше )

ТАТНЕФТЬ ОТЧЕТ ЗА 9 МЕСЯЦЕВ 2019 | АКЦИИ ТАТНЕФТИ | ИНВЕСТИЦИИ В АКЦИИ | ИНВЕСТПРОЖАРКА

- 01 декабря 2019, 14:23

- |

Татнефть, дополнение к 30.09.2019 г.

- 01 декабря 2019, 13:53

- |

После выхода МСФО по Татнефти для себя дополнил/заменил/ убрал некоторый тезисы приведенные ранее, отчетные цифры все уже знают, и это уже не новости:

1. Путем нехитрых вычислений можно получить цифры дивидендов за 4 квартал (по итогу 2019 года) 84.91-40.11(полугодие 2019) -24.36 (3 кв. 2019)=20.44. Так же возможно получение за 1 квартал 2020 года, вопрос на рассмотрении у компании, думаю не меньше 18 рублейф.

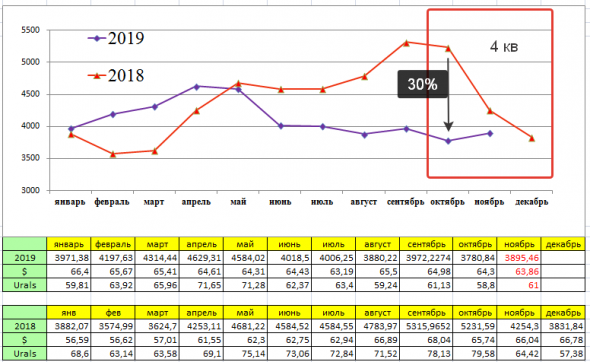

2. 3-ий квартал, где должны были продать запасы 2 квартала, самый слабый по нефти ( за исключением пары дней сентября (Арамко), в основном в районе 60, июль — 63 за Юралс). А вот добыли эти запасы в самом сильном квартале по цене за Юралс, и налоги были соответствующие. Поэтому прибыль от продажи нефти получилась «размазанной », не получилось хороших показателей за 2 квартал, так как не продали нефть по более выгодной цене, и не дали провалиться показателям 3 квартала, так как продали запасы, тем самым компенсировав низкие цены на нефть.

3. Слабый рубль который мог бы выровнять ситуацию, оказался сильным, причем нам был нужен в районе 70 и выше. 4 квартал тоже начался с минорной ноты по цене за Urals, разбег цен октябрь 2018/2019 30%!!!!.. В принципе, график рублебочки информативен:

( Читать дальше )

Татнефть сохранит лидерство по дивидендной доходности в 2019 году - Велес Капитал

- 29 ноября 2019, 14:21

- |

EBITDA компании увеличилась также на 9% к/к до 84 млрд руб. (консенсус-прогноз: 83 млрд руб.) в следствие роста выручки. Сдерживающими факторами выступили падение цен на нефть на 10% к/к и отрицательный лаг экспортных пошлин. Чистая прибыль выросла на 8% к/к до 58 млрд руб. (консенсус-прогноз: 56 млрд руб.) следом за операционной прибылью.

Свободный денежный поток «Татнефти» по итогам 9 месяцев 2019 г. показал достаточно сильную динамику, увеличившись на 26% г/г в основном благодаря росту EBITDA на 4% г/г и снижению капзатрат на 9% г/г. Это позволяет надеяться на то, что компания не снизит норму дивидендных выплат, которая составляет 100% чистой прибыли по РСБУ.

( Читать дальше )

Результаты Татнефти по прибыли оказались лучше ожиданий рынка - Промсвязьбанк

- 29 ноября 2019, 11:22

- |

Татнефть в третьем квартале получила 58,4 млрд рублей чистой прибыли по МСФО, что на 15% ниже по сравнению с аналогичным периодом 2018 года, говорится в отчете компании. Выручка составила 241,8 млрд рублей против 252,8 млрд рублей годом ранее. Показатель EBITDA снизился на 11,4%, до 83,6 млрд рублей. Свободный денежный поток вырос на 40%, до 85,1 млрд рублей.

Результаты Татнефти по прибыли оказались лучше ожиданий рынка. Снижение цен на нефть оказало негативное влияние на показатели компании, падение продемонстрировали выручка и EBITDA. Причем последнее снизилось более существенно, что негативно отразилось на марже. В тоже время, за счет сокращения дебиторской задолженности компания смогла заметно нарастить свободный денежный поток.Промсвязьбанк

Татнефть - планирует в 2020 году увеличить инвестиции на 12,6%, увеличит добычу

- 29 ноября 2019, 09:37

- |

планирует в 2020 году увеличить инвестиции на 12,6%, до 121,5 млрд руб

цена покупки сети азс финской NESTE в Санкт-Петербурге составила 10,8 млрд руб

Татнефть приобрела у Сибура активы в Тольятти за 12,9 млрд рублей

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал