Блог им. Investovization

ММК (MAGN). Отчет 3Q 2024г. Дивиденды. Перспективы.

- 02 ноября 2024, 10:22

- |

Приветствую на канале, посвященном инвестициям! 24.10.24 вышел отчёт по МСФО за 3 квартал 2024 год компании ММК (MAGN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Магнитогорский металлургический комбинат (ММК) — крупнейший российский производитель стали. Активы компании представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. На долю группы приходится более 17% объема выпуска стали в стране.

Самообеспеченность в ресурсах средняя: уголь 51%, железорудное сырьё 15%, электроэнергия 75%. Производственные мощности 16 млн тонн стали в год. 6% поставляется на экспорт. ММК – производитель полного цикла с фокусом на премиальную продукцию, на которую приходится 43% продаж.

Основной владелец Виктор Рашников с долей около 80%.

В августе 2022 года он и ММК попали под блокирующие санкции США.

А с марта 2022 года Евросоюз запретил поставки стали и железа из России. Ранее на экспорт ММК отправлял до 20% продукции, из них на Европу приходилось менее 15%.

С июня на предприятиях Группы ММК проиндексировли тарифы и оклады. Оклады рабочих (80% коллектива) – выросли на 10-15%. Оклады руководителей, специалистов и служащих увеличились на 5-10%.

Текущая цена акций.

С середины 2024 года акции ММК находятся в нисходящем тренде. Падение с максимумов года 40%. А с начала 2024 года снижение составляет 30%. Но это не считая дивидендов. Технические индикаторы находятся в зоне перепроданности.

Операционные результаты.

Результаты за 3Q 2024:

- Производство чугуна 2,4 млн тонн (-10% г/г).

- Производство стали 2,5 млн тонн (-26% г/г). При этом Турецкий дивизион произвёл 0%.

- Продажи металлопродукции 2,5 млн тонн (-19% г/г).

- Продажи премиальной продукции 1,2 млн тонн (-11% г/г).

- Доля премиальной продукции 48%.

По итогам 3Q 24 компания показала самые слабые операционные результаты за последние 4 года. Также они оказались значительно хуже июльских прогнозов компании.

Основные причины: ремонты в доменном переделе, замедление спроса из-за высокой ключевой ставки, отмена льготной ипотеки.

По заявлениям компании, проведение ремонтов окажет значительное влияние на производственные возможности в 4 квартале. Также ожидается продолжение замедления покупательской активности на российском рынке. Но при этом сохранится устойчивое металлопотребление в автомобильной отрасли и других секторах машиностроения.

Цены на сталь.

94% продаж ММК приходятся на Россию, где цены на стальную продукцию последние два года относительно стабильны. Правда, в третьем квартале наблюдается небольшая коррекция.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 3Q 2024:

- Выручка 185 млрд (-10% г/г);

- Себестоимость 143 млрд (-1% г/г);

- Общехозяйственные, административные, коммерческие расходы 18,5 млрд (+0% г/г);

- Операционная прибыль 23,3 млрд (-44% г/г);

- Финансовые доходы-расходы = +2,9 млрд (рост в 2,6 раз г/г);

- Курсовые разницы +6,4 млрд (+45% г/г);

- Чистая прибыль (ЧП) 17,7 млрд (-47% г/г).

Падение продаж повлияло на снижение выручки. Себестоимость и расходы при этом практически не изменились, из-за этого в 1,8 раз упала операционная прибыль. Немного сгладили ситуацию высокие финансовые доходы и положительные курсовые разницы. В итоге, ЧП упала в 1,9 раз г/г.

Результаты 3Q 24 худшие за последние 2 года.

Баланс.

- Капитал 673 млрд (+2% с начала года);

- Запасы 143 млрд (+11% с начала года);

- Денежные средства 140 млрд (-11% с начала года).

- Суммарные кредиты и займы 43,5 млрд (-38% с начала года).

Таким образом, чистый долг отрицательный: -96 млрд (+5% с начала года). Это говорит об отличной финансовой устойчивости.

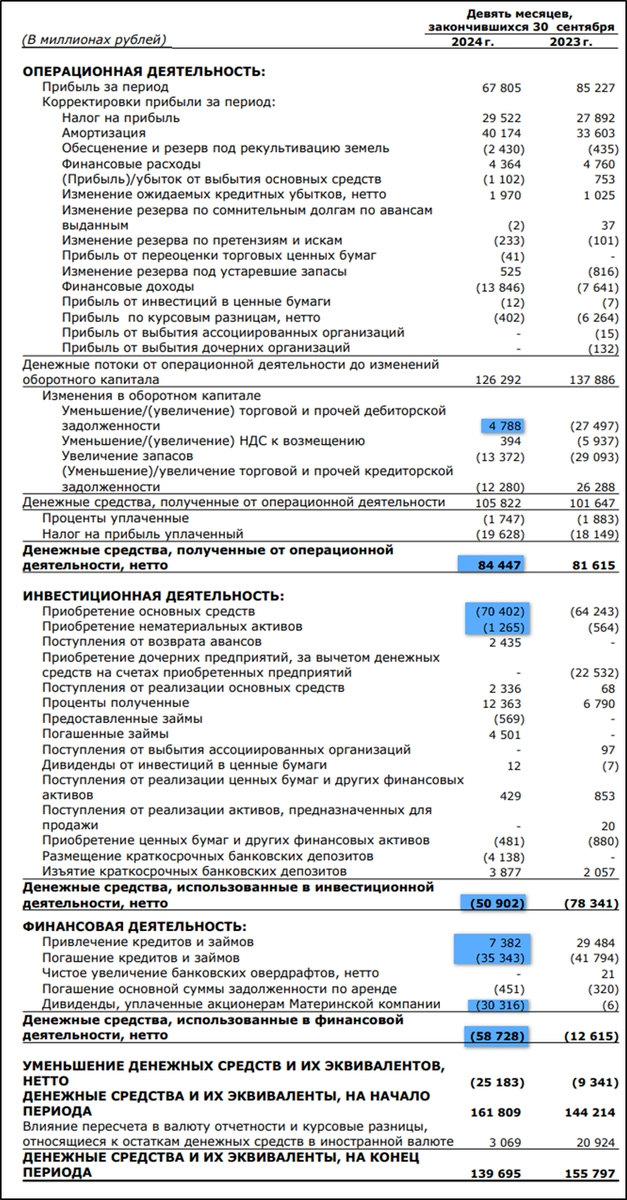

Денежные потоки.

Результаты за 9М 2024:

- операционная деятельность 84,5 млрд (+3% г/г). Показатель даже немного вырос благодаря уменьшению дебиторской задолженности (покупатели гасили долги).

- инвестиционная деятельность -51 млрд (-35% г/г). Из них капитальные затраты составили 71,6 млрд (+10% г/г). Проценты полученные 12,4 млрд (+82% г/г).

- финансовая деятельность -58 млрд. Это результат гашения долга на 28 млрд. И выплаты дивидендов 30,4 млрд.

В 3Q2024: операционный поток средний, кап затраты высокие, в итоге свободный денежный поток (FCF) = 2 млрд (-86% г/г).

Дивиденды.

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

В октябре ММК выплатил 2,494₽ дивидендами за 1П 2024. Это 7% доходности к текущей цене акции. На дивиденды распределено 28 млрд, что соответствует 100% от FCF и 55% от ЧП.

Согласно див политике, вклад 3Q 2024 года в дивиденды 0,18₽. Это 0,5% доходности. Это соответствует 100% от FCF и 11% от ЧП. Но учитывая большую денежную подушку, теоретически, компания может выплатить больше 100% FCF. Следующая выплата дивидендов, скорей всего будет уже по итогам года, ориентировочно в июне 2025 года.

Перспективы.

ММК проводит большую инвестиционную программу. Среднегодовой капекс был запланирован на уровне $1,25 млрд до 2025 года. С увеличением трат на экологию в 2 раза. При этом компания ожидала положительный эффект дополнительно $780 млн EBITDA к 2025г. Последние четыре года виден существенный рост капитальных затрат, что негативно влияет на свободный денежный поток, и как следствие на дивиденды.

Риски.

- Снижение цен на сталь.

- Отмена льготной ипотеки. Из-за чего будет замедление строительной отрасли, на которую приходится большой объем металлопродукции.

- Налоги и пошлины. Последние пару лет, из-за дефицита государственного бюджета, активно меняется законодательство. В частности, с 2025 года вырастет НДПИ с 4,8% до 6,7%. Также был увеличен налог на прибыль до 25%.

- Судебные риски. Более двух лет тянулось разбирательство с ФАС по делу металлургов. В итоге, ММК удалось снизить штраф, но нельзя исключать повторений ситуации в будущем.

- Конкуренция со стороны Китая. До января 2025 года в отношении оцинкованного проката из Китая и Украины действует антидемпинговая пошлина 12%-24%. Если ее отменят, то китайская дешевая сталь может обрушить цены в РФ.

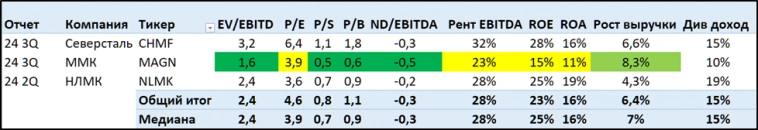

Мультипликаторы.

По мультипликаторам компания оценена ниже средних исторических значений:

- Капитализация = 394 млрд (цена акции = 35,3₽);

- EV/EBITDA = 1,6;

- P/E = 3,9; P/S = 0,5; P/B = 0,6;

- Рентаб. EBITDA 23%; ROE = 15%; ROA = 11%.

Относительно Северстали и НЛМК, ММК исторически, оценена значительно дешевле, в первую очередь по причине того, что это менее эффективная компания и дивиденды, как правило, ниже.

Выводы.

ММК – это одна из крупнейших металлургических компаний в РФ и мире. Самообеспеченность сырьем у нее ниже, чем у Северстали, поэтому себестоимость производства выше, рентабельность хуже.

Цены на сталь в РФ пока относительно стабильны. Но из-за высокой ключевой ставки и отмены льготной ипотеки резко сократился спрос на металлопродукцию. В итоге, операционные результаты в 3Q 2024 худшие за последние 4 года. И как следствие, финансовые результаты худшие за последние 2 года. Чистый долг отрицательный, что говорит об отличной финансовой устойчивости. FCF слабый.

Дивиденды за 1П 2024 составили 7%. Расчетные дивиденды за 3Q 2024 всего 0,5%.

ММК реализует инвест программу, от которой ожидается положительный эффект +$780 млн к EBITDA к 2025г. Из-за этого капитальные затраты повышенные, что негативно влияет на свободный денежный поток, и как следствие, на дивиденды. Среди рисков: снижение спроса и цен на металлопродукцию, рост налогов и пошлин.

По мультипликаторам компания оценена ниже средних исторических значений. Текущая расчетная справедливая цена акций 46₽.

Мои сделки.

В 2024г. я начал заново формировать позицию по ММК. Сейчас она занимает 2% от портфеля акций. Позиция в минусе на 20% (без учета дивидендов). Планирую постепенно наращивать долгосрочную позицию. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс