SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ростелеком

Фарватер рынка. С высоты птичьего полета

- 16 апреля 2018, 19:37

- |

За прошедшую неделю российские финансовые рынки сильно упали – долларовый РТС снизился на 11.5%, а рублевый индекс МосБиржи – на 5.2% с 5 апреля.

( Читать дальше )

В связи с этим мы публикуем очередной выпуск Фарватера рынка, который призван представить общую картину российского фондового рынка на настоящий момент и помочь инвесторам сориентироваться, чтобы принять правильные инвестиционные решения. В этом отчете мы приводим список наиболее привлекательных российских акций в случае общего восстановления рынка и компаний с самой высокой дивидендной доходностью, кратко освещая ближайшие ключевые события и позиции России относительно других развивающихся рынков.Прогноз по рынку: умеренное восстановление возможно, но волатильность сохраняется

В минувшие выходные США и их союзники нанесли ракетный удар по Сирии. Однако, по-видимому, он был направлен на конкретные цели и не затронул российские военные объекты, что уменьшило риск полномасштабного военного конфликта в регионе. В этом свете мы ожидаем увидеть умеренный оптимизм на российском фондовом рынке на этой неделе, на фоне которого некоторые перепроданные ликвидные акции (SBER, YNDX, FIVE, PLZL) могут продемонстрировать восстановление. В то же время мы не ожидаем масштабного притока средств в российские акции от иностранных инвесторов в ближайшее время, так как риск новых санкций против России остается высоким, а агрессивная политическая риторика между Россией и США заставляет инвесторов нервничать. Мы предполагаем, что на рынке сохранится волатильность в краткосрочной перспективе, и она может продлиться недели или месяцы, пока страхи инвесторов полностью не исчезнут с пониманием того, что больше никаких санкций не последует.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 16 апреля 2018, 09:24

- |

Акции UC Rusal упали до исторического минимума на Гонконгской бирже

Утром в понедельник, 16 апреля, акции российской алюминиевой компании UC Rusal, попавшей под американские санкции, опустились до своего исторического минимума. Об этом свидетельствуют данные Гонконгской биржи. Ценные бумаги UC Rusal подешевели более чем на 16% по сравнению с закрытием в пятницу и опустились до 1,62 гонконгского доллара ($0,21). В ходе торгов акции опустились до самой низкой стоимости с момента выхода на IPO в 2010 году. Тогда акции UC Rusal размещались по 10,8 гонконгского доллара. По состоянию на 08:30 мск стоимость акций снизилась на 24,51%, до 1,54 гонконгского доллара ($0,19). (РБК)Экс-глава "Ростелекома" Калугин продал принадлежащие ему акции компании

( Читать дальше )

Веселый понедельник

- 10 апреля 2018, 01:04

- |

Всем привет!

Ну что же, сегодня веселый понедельник. Т.к. я не гуру, никого учить жизни я не собираюсь, всего лишь расскажу о своем скромном жизненном путе.

Начну с того, что с баксом мои отношения за последние 3 года складывались относительно удачно. В 2014 году я покупал бакс где то по 45..48, и потом продал часть в районе 70. Тупо наличку. Я тогда еще даже близко не торговал на бирже. Не то, чтобы много бакса покупал, но психологически было комфортнее, что часть денег в валюте, и что я что-то заработал на резкой смене курса.

Потом, уже в 2016 году, я снова начал переводить рубли в доллары, примерно по 65...67, ожидая новую волну девальвации. И продолжал понемногу докупать в 2017 и 2018м году. Опять же, не всё, что нажито непосильным трудом, только примерно четверть сейчас в валюте.

Также, около четверти сбережений, у меня на бирже. В портфеле большую часть я держу в облигациях. Акций на начало понедельника было процентов 35..40.

Что-то понемножку я в марте продавал, но не сильно. Алроса, Юнипро, Мосэнерго, ФСК, спекулятивно часть продавал, с мыслью если будет пониже еще докуплю.

( Читать дальше )

Ну что же, сегодня веселый понедельник. Т.к. я не гуру, никого учить жизни я не собираюсь, всего лишь расскажу о своем скромном жизненном путе.

Начну с того, что с баксом мои отношения за последние 3 года складывались относительно удачно. В 2014 году я покупал бакс где то по 45..48, и потом продал часть в районе 70. Тупо наличку. Я тогда еще даже близко не торговал на бирже. Не то, чтобы много бакса покупал, но психологически было комфортнее, что часть денег в валюте, и что я что-то заработал на резкой смене курса.

Потом, уже в 2016 году, я снова начал переводить рубли в доллары, примерно по 65...67, ожидая новую волну девальвации. И продолжал понемногу докупать в 2017 и 2018м году. Опять же, не всё, что нажито непосильным трудом, только примерно четверть сейчас в валюте.

Также, около четверти сбережений, у меня на бирже. В портфеле большую часть я держу в облигациях. Акций на начало понедельника было процентов 35..40.

Что-то понемножку я в марте продавал, но не сильно. Алроса, Юнипро, Мосэнерго, ФСК, спекулятивно часть продавал, с мыслью если будет пониже еще докуплю.

( Читать дальше )

Российские дивиденды: Открытие сезона

- 06 апреля 2018, 13:46

- |

В России начинается дивидендный сезон.

( Читать дальше )

Мы проанализировали фондовый рынок в поисках ближайших наиболее привлекательных дивидендных историй. Кроме того, мы оценили, какую динамику демонстрировали акции компаний, выплачивающих дивиденды после даты закрытия реестра в прошлые периоды, и как быстро они восстанавливались после отсечки. Мы отмечаем, что интерес инвесторов к дивидендным историям постоянно растет. Это особенно видно на фоне снижения доходностей по другим финансовым инструментам в России, включая облигации и банковские депозиты. Удивительно, но российский фондовый рынок по-прежнему игнорирует тот факт, что спред между дивидендными доходностями акций и доходностями по другим инструментам (см. Рис. 1) расширяется. Мы полагаем, что эта ситуация не может длиться долгое время, и российские дивидендные акции будут существенно переоценены рынком вверх, также отразив снижение доходностей и стоимости капитала.Какие компании предлагают максимальную дивидендную доходность в течение следующих трех месяцев?

( Читать дальше )

Ростелеком

- 31 марта 2018, 11:50

- |

Вчера смотрел — листал графики… увидел хорошую точку входа по данной бумаге

думаю в перспективе покажет руб 90 с копейками… а это 30% с копейками прибыли

думаю в перспективе покажет руб 90 с копейками… а это 30% с копейками прибыли

Новости компаний — обзоры прессы перед открытием рынка

- 27 марта 2018, 09:24

- |

Российских угольщиков снова ждет удачный год. Эксперты прогнозируют рост цен на уголь из-за сокращения экспорта Австралией

В 2018 г. цены на коксующийся уголь сохранятся на экстремально высоком уровне. В значительной степени причиной этого может стать продолжение сокращения экспорта из Австралии. По прогнозу эксперта, экспортные поставки из Квинсленда в 2018 г. могут снизиться еще на 20 млн т. К марту 2018 г. сокращение экспорта из Квинсленда уже составило 2% по сравнению с показателями 2017 г. Основные причины уменьшения экспорта – технические неполадки в австралийских портах и снижение пропускной способности железнодорожных путей из-за реализации масштабной программы по их реконструкции. Возникающим дефицитом на рынке могут воспользоваться российские производители коксующегося угля. (Ведомости)«РусГидро» предпочитает потоки. Компания хочет пересчитать свои

( Читать дальше )

Конференц-палитра

- 24 марта 2018, 12:22

- |

Добрый день, уважаемые читатели, рад вас приветствовать!

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

Дивидендная доходность Ростелекома составит 7,3%

- 22 марта 2018, 13:36

- |

Ростелеком обновил дивидендную политику на 2018-2020 гг., направит на дивиденды не менее 5 рублей на акцию

Ростелеком опубликовало новую дивидендную политику на 2018-2020 гг., в соответствии с которой компания намерена направлять на дивиденды не менее 75% от свободного денежного потока и не менее 5 рублей на обыкновенную акцию. «Компания будет стремиться направлять на выплату дивидендов (совокупно по обыкновенным и привилегированным акциям) в течение 2019, 2020 и 2021 годов (то есть по итогам 2018, 2019 и 2020 годов) не менее 75% от FCF за каждый отчетный год. Компания будет стремиться за каждый отчетный год выплачивать дивиденды в размере не менее 5 рублей на одну обыкновенную акцию», — говорится в документе. Дивидендная политика была утверждена советом директоров Ростелекома 14 марта.

Ростелеком опубликовало новую дивидендную политику на 2018-2020 гг., в соответствии с которой компания намерена направлять на дивиденды не менее 75% от свободного денежного потока и не менее 5 рублей на обыкновенную акцию. «Компания будет стремиться направлять на выплату дивидендов (совокупно по обыкновенным и привилегированным акциям) в течение 2019, 2020 и 2021 годов (то есть по итогам 2018, 2019 и 2020 годов) не менее 75% от FCF за каждый отчетный год. Компания будет стремиться за каждый отчетный год выплачивать дивиденды в размере не менее 5 рублей на одну обыкновенную акцию», — говорится в документе. Дивидендная политика была утверждена советом директоров Ростелекома 14 марта.

Исходя из текущей стоимости обыкновенной акции Ростелекома, дивидендная доходность при выплате 5 руб./акцию составит 7,3%. В 2018 году свободный денежный поток компании ожидается на уровне 15,7 млрд руб., 75% от него дает дивиденд в 4,2 руб./акцию.Промсвязьбанк

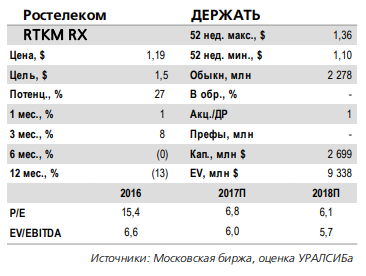

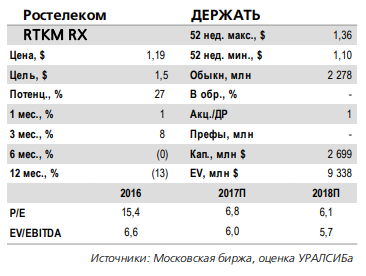

Ростелеком - параметры стратегии и дивидендной политики выглядят благоприятно

- 22 марта 2018, 12:33

- |

Новые стратегия и дивидендная политика выглядят привлекательно

Нижняя граница дивидендов установлена на уровне 5 руб./акция. Вчера Ростелеком провел День инвестора, в ходе которого представил свою стратегию на 2018–2022 гг. и дивидендную политику. Параметры новой дивидендной политики, утвержденной 14 февраля, соответствуют появившимся ранее сообщениям СМИ и предполагают выплату не менее 75% свободного денежного потока и не ниже 5 руб./акция, а также не менее 50%, но не более 100% чистой прибыли по МСФО. Это в целом соответствует предыдущей стратегии и сохраняет статус компании как одной из самых привлекательных в секторе. Нижняя граница дивидендов на акцию предполагает дивидендную доходность около 7,3% при нынешнем уровне цен.

Компания ожидает в 2018–2022 гг. среднегодовые темпы роста выручки на уровне 4–5%. Стратегия Ростелекома предполагает, что среднегодовые темпы роста выручки в 2018–2022 гг. должны составить не менее 4–5% (без учета эффекта от крупных M&A), а рентабельность по OIBDA – не менее 32%. Уровень капзатрат относительно выручки должен снизиться до 17% (без учета капзатрат по государственным программам). Прогноз по выручке выглядит достаточно амбициозным, учитывая, что значительную часть доходов компании до сих пор составляет выручка от сегмента фиксированной телефонии, которая продолжает сокращаться. Ростелеком сконцентрируется на четырех приоритетах: развитие экосистемы продуктов и услуг в сегментах B2C, B2B, B2G и B2O и клиентского сервиса, а также развитие технологической платформы и инфраструктуры, развитие человеческого капитала и повышение эффективности. Также руководство компании в очередной раз заявило, что вопрос о получении контроля в Tele2 в настоящий момент не рассматривается.

( Читать дальше )

Нижняя граница дивидендов установлена на уровне 5 руб./акция. Вчера Ростелеком провел День инвестора, в ходе которого представил свою стратегию на 2018–2022 гг. и дивидендную политику. Параметры новой дивидендной политики, утвержденной 14 февраля, соответствуют появившимся ранее сообщениям СМИ и предполагают выплату не менее 75% свободного денежного потока и не ниже 5 руб./акция, а также не менее 50%, но не более 100% чистой прибыли по МСФО. Это в целом соответствует предыдущей стратегии и сохраняет статус компании как одной из самых привлекательных в секторе. Нижняя граница дивидендов на акцию предполагает дивидендную доходность около 7,3% при нынешнем уровне цен.

Компания ожидает в 2018–2022 гг. среднегодовые темпы роста выручки на уровне 4–5%. Стратегия Ростелекома предполагает, что среднегодовые темпы роста выручки в 2018–2022 гг. должны составить не менее 4–5% (без учета эффекта от крупных M&A), а рентабельность по OIBDA – не менее 32%. Уровень капзатрат относительно выручки должен снизиться до 17% (без учета капзатрат по государственным программам). Прогноз по выручке выглядит достаточно амбициозным, учитывая, что значительную часть доходов компании до сих пор составляет выручка от сегмента фиксированной телефонии, которая продолжает сокращаться. Ростелеком сконцентрируется на четырех приоритетах: развитие экосистемы продуктов и услуг в сегментах B2C, B2B, B2G и B2O и клиентского сервиса, а также развитие технологической платформы и инфраструктуры, развитие человеческого капитала и повышение эффективности. Также руководство компании в очередной раз заявило, что вопрос о получении контроля в Tele2 в настоящий момент не рассматривается.

( Читать дальше )

Ясная дивидендная политика Ростелекома будет благоприятно воспринята инвесторами

- 22 марта 2018, 10:09

- |

Ростелеком провел День инвестора и представил новую стратегию на 2018-2022

Новая стратегия Ростелекома на 2018-2022 основана на 4 направлениях: развитие экосистем продуктов, развитие человеческого капитала, модернизация технологической платформы и повышение эффективности. Потеря выручки от фиксированной голосовой связи оценивается в 40 млрд руб., но будет компенсирована ростом в цифровых сегментах. Общая выручка Ростелекома, как ожидается, будет расти среднегодовыми темпами 4-5%, по оценкам компании, и достигнет 375 млрд руб. в 2022 (на 9% выше текущего консенсус-прогноза Bloomberg в 343.6 млрд руб.). Ростелеком ожидает стабилизировать рентабельность OIBDA на уровне выше 32% (по сравнению с 31.7% в 2017) благодаря внедрению инициатив по оптимизации. Число сотрудников, как ожидается, снизится на 10-15% в 2018-2022, что приведет к снижению соотношения расходы на зарплату/продажи на 2 пп. Портфель собственности будет далее пересмотрен и будет сокращен на 20%, что приведет к экономии по операционным затратам в размере 3 млрд руб. Капзатраты составят 17% продаж, исключая государственные программы. С 2019 Ростелеком будет инвестировать 1% от продаж (5% от капзатрат) в развитие инновационных технологий. Новая дивидендная политика предполагает коэффициент выплат не менее 75% от FCF, а минимальный порог установлен на уровне 5 руб. на акцию. Дивидендные выплаты составят 50-100% от чистой прибыли по МСФО.

( Читать дальше )

Новая стратегия Ростелекома на 2018-2022 основана на 4 направлениях: развитие экосистем продуктов, развитие человеческого капитала, модернизация технологической платформы и повышение эффективности. Потеря выручки от фиксированной голосовой связи оценивается в 40 млрд руб., но будет компенсирована ростом в цифровых сегментах. Общая выручка Ростелекома, как ожидается, будет расти среднегодовыми темпами 4-5%, по оценкам компании, и достигнет 375 млрд руб. в 2022 (на 9% выше текущего консенсус-прогноза Bloomberg в 343.6 млрд руб.). Ростелеком ожидает стабилизировать рентабельность OIBDA на уровне выше 32% (по сравнению с 31.7% в 2017) благодаря внедрению инициатив по оптимизации. Число сотрудников, как ожидается, снизится на 10-15% в 2018-2022, что приведет к снижению соотношения расходы на зарплату/продажи на 2 пп. Портфель собственности будет далее пересмотрен и будет сокращен на 20%, что приведет к экономии по операционным затратам в размере 3 млрд руб. Капзатраты составят 17% продаж, исключая государственные программы. С 2019 Ростелеком будет инвестировать 1% от продаж (5% от капзатрат) в развитие инновационных технологий. Новая дивидендная политика предполагает коэффициент выплат не менее 75% от FCF, а минимальный порог установлен на уровне 5 руб. на акцию. Дивидендные выплаты составят 50-100% от чистой прибыли по МСФО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал