Риск

★ОБЫЧНЫЙ ВОЛАТИЛЬНЫЙ ДЕНЬ!

- 10 марта 2020, 16:47

- |

.

Прошу прошенЬя,

что ситемно я торгую

Что МаниМенеджмент во мне!

И я нисколько не лютую,

Коль критики слились...

… теперь от рынка в стороне.

Ценнее критик, кто не слился,

На этих «славных» выходных!

и Фениксом пытаясь возродится

Последними деньгами бьёт себе поддых!

Тогда он оппонент бесценный!

Про Риск, про Профит

мы поспорим-«потрещим».

Да, он другой, но он «системный»!

И депозитом крутит он большим.

И нам таким ГЭПухи не страшнЫ

ОБЫЧНЫЙ ВОЛАТИЛЬНЫЙ ДЕНЬ!

хоть нет — он ссудный! Ведь видны

Торгует кто, а кто наводит тень!

Тень на плетень — про это я.

Ведь гэпы разные бывают.

И я с ТС ловил их супротив себя

Но всё равно, системы нас спасают.

Ты можешь выиграть партию одну

Но мастер виден на дистанции!

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

Час между собакой и волком.

- 09 марта 2020, 22:57

- |

что во время пузырей и крахов финансовое сообщество,

страдающее от хронически повышенного уровня стероидов,

может превратиться в клиническую популяцию».

Что же происходит физиологически с трейдерами, когда они попадают в пузырь или крах?

Ответ на этот вопрос подробно даёт автор книги «Час между собакой и волком» — Джон Коутс — нейробиолог из Кембриджского университета, а в прошлом — успешный трейдер на Уолл-стрит, который сотрудничал с крупными компаниями — Goldman Sachs, Merrill Lynch и Deutsche Bank. В 2004 году Коутс сменил сферу деятельности, переключившись с трейдинга на научные исследования, и начал сотрудничество с университетом Кембриджа. Пройдя 4-х летнюю переподготовку по нейробиологии и эндокринологии, Коутс стал исследовать то, как принятие финансовых рисков связано с биологией человека, особенно с уровнем тестостерона у молодых мужчин-трейдеров, и последствия этого явления для финансовых рынков и экономики в целом.

Книга очень нестандартная и не очень простая для восприятия, но интересная и заслуживает внимания, особенно сейчас, когда мы в режиме «онлайн» можем на себе прочувствовать всё то, о чём рассказывает нам автор.

Мы привыкли думать, что торговля на финансовых рынках тесно связана с психологией. А автор книги говорит нам: финансовый риск — это такая же биологическая деятельность с такими же медицинскими последствиями, как и борьба с медведем гризли. Управление риском и сопутствующим ему стрессом — это вопрос совместной работы ума и тела. Принятие риска, нервная система и наша биохимии тесно связаны друг с другом в различных механизмах обратной связи.

( Читать дальше )

★Простое спасение для инвестора.

- 08 марта 2020, 12:29

- |

НО!!!!!!!

Расслабляться нельзя! Инвестор должен всегда быть готовым к возможным рискам, а главное — к рискам падения! Про это писал тут: Способы управления рисками в трейдинге.

Хотя бы, если ПРОСТО ПОКАЗАЛОСЬ, что есть риск падения («пардон», коррекции к росту!), хеджируйте риски продажей фьючерсов RI или (и) покупкой опционов Put RI.

Сразу отметаю в сторону инвесторов, чурающихся маржинальности и торгующих только НА СВОИ. Хеджирование и Вам не помешает для увеличения исторической доходности. Но если Вы готовы, как в 2008 году, «сбер» держать и докупаться со 100 рублей до 16 рублей — хвала Вашей медитации и ещё кое-чему, ну очень стальным! Кстати, и ведь отрос «сбер» — аж до недавних высот! Но «хедж» ещё бы значительно повысил Вашу доходность за этот период!

Так что, дело за Вами: хотите бОльшего спокойствия и бОльшей доходности — хеджируйтесь фьючерсами и опционами!

Искренне желающий Вам Благополучия, Ваш FullCup

ФРС, РЕПО и ставки

- 04 марта 2020, 17:35

- |

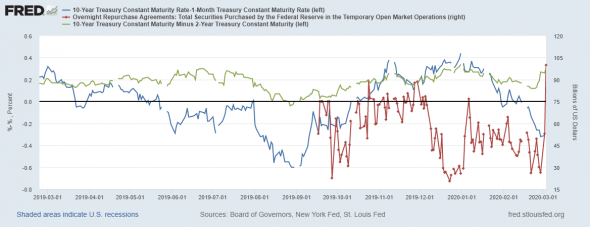

Вчера ФРС устроило сюрприз и снизило ставки при этом выдав повышенный объем сделок РЕПО овернайт в размере 100 млрд долларов, сегодня также было предоставлено 100 млрд долларов со сроком овернайт

Рынок этого испугался и к концу дня снизился под 3000 пунктов по индексу S&P500, при этом золото взлетело на 40 долларов внутри дня, снова подбираясь к 10 летним пикам. При этом ставки 10-летних трежерис обновили исторические максимумы, а доходность ушла ниже 1%. Рынок испугался такого решения ФРС, сегодня более-менее наблюдается позитив.

ФРС начал цикла предоставления ликвидности в сентябре 2019 года возобновив сделки РЕПО (красная линия), когда кривая доходности ушла в инверсию, т.е. ставки рынка капитала были ниже, чем ставки денежного рынка. Это нарушает финансово теорию и является сигналом к снижению ставок и инфляции. Это нанесено синей линией, зеленая линия — это спред между 10-летними и 2-летними трежерис, мы также видим, что этот спред уходил ниже ноля.

( Читать дальше )

О склонности к риску.

- 04 марта 2020, 16:05

- |

Чисто логически подумаем, какова вероятность выпадения три раза подряд нечетных чисел?

Просто когда я играл и сделал ставку, у многих был чуть ли не шок, как, зачем?

А вы что думаете?

Почему Тихая Гавань обделался? Да все очень просто.

- 04 марта 2020, 12:58

- |

Если для вас это еще не очевидно, его грубая ошибка — торговля задним числом по истории, или как говорится по левой части графика. Там-то все просто и понятно: вот тут задним числом купили, вот тут продали — заработали 100 иксов! Но… в реальности все гораздо интереснее.

Когда совершаешь реальные сделки, неизменно имеешь дело с неопределенностью, которая надвигается на тебя с правой стороны графика. И тут в неокрепшем трейдерском сознании сразу начинает роиться тысяча противоположных мыслей, а в сознании труса (особенно т.к. он до этого уже слился по крупному) побеждают, как правило, консервативные: «А что если куплю, и не пойдет в мою сторону? Просру целых 5% депозита. А если десять раз подряд просру? Это ж будет лось в пол депо уже… Хренасе… Лучше на заборе посижу!»

Вот и все. Поэтому казалось бы, рынок как под заказ для ТГ и направленной торговли опционами — взрыв волатильности, тысячи-миллионы иксов туда-сюда за считанные часы. А он на заборе, борется со своими переживаниями...

В трейдинге нельзя трусить. Здесь нужен холодный расчет и здоровый аппетит к риску. Иначе сидеть тебе за забором, обделавшись тихим говенем, да приговаривать: «текущий рынок совсем не для опционов» 🤣

Всем остальным — удачи!

Диверсификация, риск и доходность.

- 24 февраля 2020, 19:43

- |

В моем портфеле сейчас всего пять акций. Не мало ли это? Давайте разберемся.

Для начала мы разделим риск на рыночный и нерыночный. Рыночный риск — это колебания всего рынка (например ММВБ). Нерыночный риск — это возможные негативные события для отдельной компании, которые скажутся на курсе ее акций. Диверсификация помогает нам справиться с нерыночным риском.

Согласно статистике, владение только двумя акциями исключает 46 процентов нерыночного риска, связанного с владением только одной акцией. Предполагается, что этот тип риска снижается на 72 процента при портфеле из четырех акций, на 81 процент при 8 акциях, на 93 процента при 16 акциях, на 96 процентов при 32 акциях. Не ставя под сомнение точность этой конкретной статистики, следует помнить о двух вещах:

1. После приобретения пяти или восьми акций в различных отраслях промышленности, выгода от добавления еще большего количества акций в ваш портфель в стремлении снизить риск невелика, и

( Читать дальше )

ФЬЮЧЕРС РТС 11.02.2020 - КАРТИНКИ. МОЖЕТ БЫТЬ ПОЛЕЗНО...

- 11 февраля 2020, 16:59

- |

(в связи с полезными комментариями, текст немного изменён)

Добрый день, опционщики и фьючерсники!

Немного необычное утро было сегодня на фьючерсе РТС. На Смартлабе люди обсуждают это + перспективы дальнейшего движения.

Показывает ли шпиль следующее движение? Или может наоборот, надо сразу вставать в обратную сторону?

Для тех, кто вдруг не знает: сегодня утром в первую минуту торгов фьючерс побывал на 157390 при закрытии вечерней сессии на 150900, т.е. сделал +4.3%, что в общем-то многовато. Причиной стал стоп-лосс участника, сработавший на покупку «по рынку» на 151940. По величине размаха колебаний и объёма за первую минуту, можно подумать что цепной реакцией зацепило и стоп-лоссы других участников, расположенные выше. Всего прошло 2313 контрактов. (Спасибо коллега Дмитрий Овчинников, комментарий тут: https://smart-lab.ru/blog/593575.php#comment10639308 )

( Читать дальше )

Оценка риска на финансовых рынках

- 11 февраля 2020, 15:29

- |

На сегодня особенно важным моментом выступает оценка риска.Проведем анализ финансового риска и сделаем базовые выводы в конце статьи.

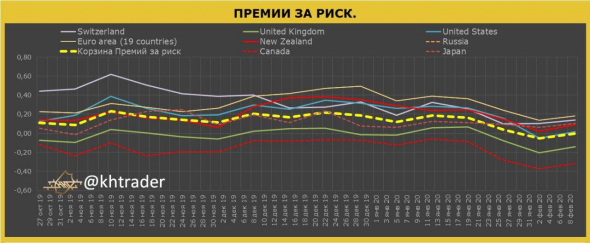

Первым делом посмотрим на премии за риск.

На прошлой неделе финрынки «забыли» о рисках связанных с распространением коронавируса угрожающий замедлением роста мировой экономики.

Средняя по рынку премий за риск (разница между ставками рынка капитала и денежного рынка) отскочила, но остается близка к положению инверсии. Это нанесено желтой пунктирной линией. Премии движутся синхронно.

Хуже всех приходится Канаде, ведь там так и не начали смягчать ДКП опасаясь роста инфляции.Такая же беда, но чуть поменьше, в Великобритании (зеленая линия). Радость от Брекзита пока остается исключительно социальной, властвующие начинают бороться в торговых вопросах, и очевидно — это надолго.

Относительно рынка, лучше всех ЕС, но динамика также нисходящая (бежевая линия).

В США кривая доходности остается в положении близкой к инверсии, что отмечено бирюзовой линией.

Показатель в Японии (бордовая пунктирная) и Швейцарии (сиреневая) выше ноля и средней по рынку, там активно внедряется политика контроля кривой доходности.

ФРС также задумалось над таким стилем управления ставок.

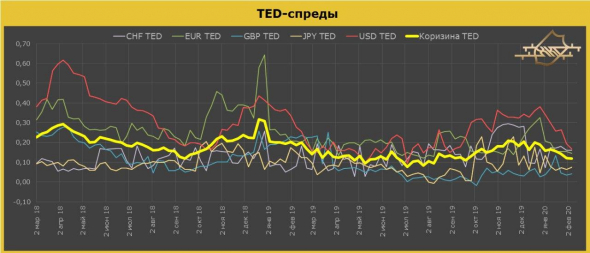

Далее рассмотрим риск на международном рынке в Лондоне. А именно показатель ТЕД-спред — это разница между национальной и международной ставками.

( Читать дальше )

Беда Богатого Человека

- 06 февраля 2020, 07:51

- |

В предыдущей статье я дал такую формулировку:

Богатый Человек (БЧ) — это Индивид, владеющий Очень Ликвидным Имуществом (ОЛИ), достаточным для обеспечения Постоянныех Расходов (ПР) этого Индивида в Период Дожития (ПД).

Многие читатели восприняли эту формулировку, как руководство к действию по созданию накоплений различного ликвидного имущества, пороговая сумма котороговычисляется по предложенной мной формуле.

Богатство = (Число месяцев в ПД) х (ПР в месяц)

Но я предложил эту формулировку только для того, чтобы иметь какие-то приблизительные числа, чтобы основываться на них в своих рассуждениях в этой новой статье.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал