РОССИЯ

Турция сэкономила $2 млрд в 2023г на российской нефти поскольку импорт растет, несмотря на санкции — Reuters

- 18 декабря 2023, 15:24

- |

Турция стала крупнейшим импортером российских энергоносителей в Западном полушарии после того начала СВО на Украине, что вынудило европейские страны прекратить большую часть импорта российской нефти и газа. Китай и Индия импортируют из России больше нефти, чем Турция, но близость Анкары к российским портам означает, что она экономит больше, чем другие покупатели, благодаря более дешевым перевозкам.

Поставки российской нефти марки Urals в Турцию выросли до рекордно высокого уровня в 400 000 баррелей в сутки в ноябре 2023 года, что составило около 14% от общего объема экспорта нефти морским путем из России в прошлом месяце, показали данные LSEG и расчеты Reuters.

Ожидается, что поставки в Турцию продолжат расти в ближайшие месяцы после того, как Лукойл подписал соглашение с азербайджанской компанией SOCAR о переработке нефти мощностью до 200 000 баррелей в сутки на турецком НПЗ STAR, принадлежащем Socar, сообщили торговые источники.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги недели 17.12.2023

- 18 декабря 2023, 13:40

- |

Итоги недели

О главном

Банк России, как и ожидалось, повысил ключевую ставку на 100 б.п. до 16%. Основные моменты:

*️⃣ Инфляционное давление остаётся высоким, поэтому Банк России будет удерживать ставку на высоком уровне до появления устойчивых признаков возвращения инфляции к цели. Это, конечно, не означает, что ставка все время будет 16%, скорее всего первые снижения будут уже весной (в крайнем случае летом), но плавные, постепенные, по 1-2 п.п. А ставку ниже 10% увидим нескоро.

*️⃣ ЦБ вряд ли будет поднимать ещё — это пик. На заседании рассматривались в основном 2 варианта: 15% и 16%. 17% предметно не обсуждались.

*️⃣ Основной акцент регулятор делает на инфляционных ожиданиях, которые снова выросли, что сильно беспокоит Центральный Банк. Высокие инфляционные ожидания стимулируют население и бизнес тратить сейчас и не откладывать на потом.

*️⃣ Кроме того, ЦБ большое внимание уделяет «перегреву» экономику и более высоким темпам роста экономики, чем ожидалось. Э. Набиуллина даже привела аналогию с автомобилем, суть которой заключается в том, что нельзя постоянно ехать на максимальной скорости — что-то обязательно сломается.

( Читать дальше )

ЦБ повысил ставку - чего ожидать дальше? 18.12.2023

- 18 декабря 2023, 13:31

- |

Мысли вслух

Основной вопрос сегодня — что будет дальше. Если ЦБ достиг пика ставки, то логично предположить, что и предел падения облигаций уже достигнут и появляется хорошая возможность для покупки длинных ОФЗ. Но не все так однозначно. Многое будет зависеть от длительности цикла удержания ставок на высоком уровне. Если в ближайшие полгода ставка снизится на 2-3 п.п., то большого ралли в облигациях с фиксированным доходом не будет, т.к. текущая ставка 16%, а ОФЗ в основном торгуются чуть выше 13%.

Кроме того, даже при сохранении текущей ставки, есть потенциал падения облигаций. Посмотрим на примере США. Последний раз ФРС повысила ставку в июле этого года. С тех пор доходности длинных трежерис сначала выросли с 4% до 5%, а за последний месяц снизились уже с 5% до 4%. Изменение доходности 10, 20 и 30-летних трежерис на 1 п.п. соответствует изменению тела облигации на 10, 20, 30 п.п. соответственно (грубый расчет). Стоит сделать оговорку на разность рынков, условий. Такой вариант маловероятен, но на рынках бывает все что угодно, поэтому риски нужно учитывать.

( Читать дальше )

Дайджест новостей за неделю 11.12.2023-17.12.2023

- 18 декабря 2023, 13:30

- |

Дайджест новостей за неделю 11.12-17.12

➖Долгосрок

Дайджест новостей за 04.12-10.12

Аналитика | ОФЗ 29006

ИИС-III

Образовательный блок | Что влияет на стоимость облигаций?

Портфель — Итоги за 01.12-15.12

Характеристики эмитентов №13

🌐 Мир

🇺🇸Промпроизводство в США в ноябре выросло на 0,2%, слабее прогноза (Интерфакс)

🇺🇸Доходность 10-летних US Treasuries опустилась ниже 4% (Интерфакс)

🇲🇽🇨🇳FT: ведущие производителя электромобилей КНР намерены построить заводы в Мексике (ТАСС)

🇮🇳В Индии открыли крупнейшую в мире алмазную биржу (ТАСС)

🇷🇺🇺🇸Доля «токсичных» валют при оплате экспорта РФ в страны Америки упала в октябре до 58% (Интерфакс)

🇨🇳Бюджетный дефицит Китая достигнет 3% ВВП (Reuters)

🇺🇸ФРС США снова сохранила базовую процентную ставку (RG.ru)

🇺🇸Bloomberg: в США растет добыча сланцевой нефти на фоне сокращения экспорта ОПЕК+ (Коммерсантъ)

🇬🇷Парламент Греции принял госбюджет на 2024 год (Тасс)

🇷🇺 Россия

▫️Банк России сохранил нейтральный сигнал по денежно-кредитной политике (Интерфакс)

▫️Банк России повысил ключевую ставку до 16% (Интерфакс)

( Читать дальше )

Силуанов: РФ и Китай создали необходимую расчетную инфраструктуру для взаимных торговых расчетов в национальных валютах

- 18 декабря 2023, 12:39

- |

tass.ru/ekonomika/19566441

Тинькофф переезжает в Россию. Когда покупать акции?

- 18 декабря 2023, 00:36

- |

8 января внеочередное собрание акционеров Тинькофф одобрит переезд компании из Кипра в Россию 🇨🇾 => 🇷🇺

🔍 Когда произойдет переезд Тинькофф?

На примере ВК – посмотрим, сколько это занимает времени. 11 августа акционеры ВК одобрили переезд, сам переезд компания завершила 26 сентября (при этом акции не торговались с 18 сентября по 20 октября), то есть переезд занимает от 2 до 3 месяцев, поэтому, скорее всего, Тинькофф переедет не раньше марта 2024 года.

❓ Что дает переезд?

Главное, компания сможет вернуться к выплате дивидендов акционерам. Тинькофф отправляет на дивиденды не менее 30% чистой прибыли, поэтому при прибыли 80 млрд руб. в 2023 году, дивиденды могут составить 120,4 руб. на 1 акцию или около 4% от текущей цены.

При этом есть проблема при переезде, которую ЦБ обозначил в обзоре рисков финансовых рынков:

«Российские инвесторы проявляют повышенный интерес к иностранным ценным бумагам квазироссийских эмитентов, их объем в российском контуре продолжает расти за счет сделок с нерезидентами на внебиржевом рынке. Основной причиной такого интереса к покупке (с дисконтом) инвесторами акций и депозитарных расписок квазироссийских эмитентов является их желание зафиксировать положительные эффекты от редомициляции при возобновлении торгов».

( Читать дальше )

Яйца Патрушева и более скучные новости экономики России

- 17 декабря 2023, 18:30

- |

В Северодвинске на заводе «Севмаш» состоялась торжественная церемония подъёма военно-морских флагов на атомных подводных крейсерах«Император Александр III» и «Красноярск». «Император Александр III» — корабль проекта «Борей-А», оснащён современными комплексами ракетного и торпедного оружия, навигации, радиотехнического и гидроакустического вооружения. На «Красноярске» проекта «Ясень-М» усовершенствована элементная база комплексов радиоэлектронного вооружения, модернизированы оборудование и материалы.

( Читать дальше )

Немного про нефть

- 17 декабря 2023, 13:32

- |

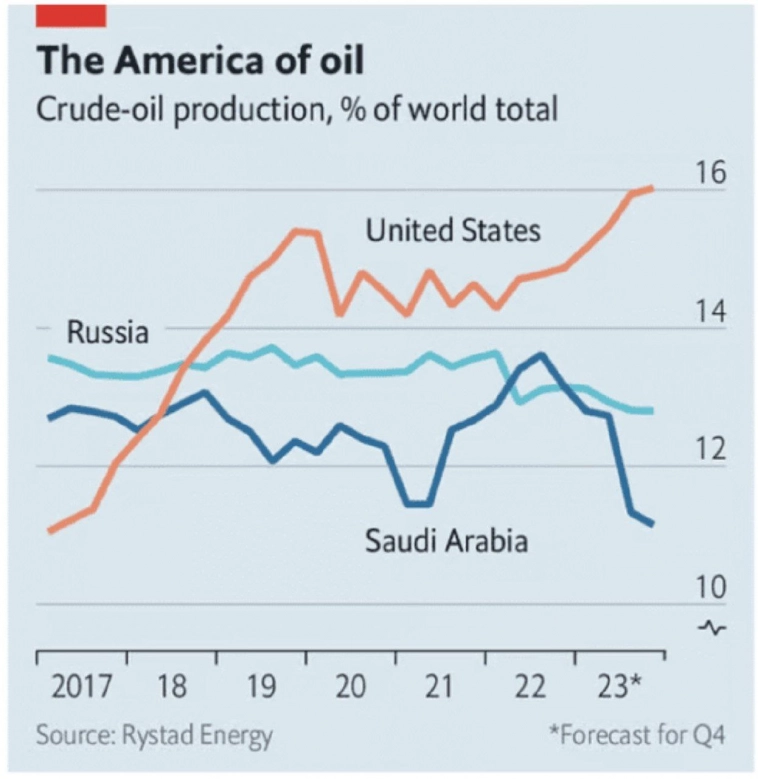

Пока страны ОПЕК+ сокращают добычу, Америка наращивает свое присутствие на смежных рынках.

( Читать дальше )

Что покупать из российских акций? Обзор моего портфеля

- 16 декабря 2023, 18:54

- |

У меня есть открытый профиль в Тинькофф, где можно посмотреть состав портфеля и сделки, вот ссылка на него: www.tinkoff.ru/invest/social/profile/Vlad_pro_Dengi/

В профиле виден состав портфеля, при этом помимо российских ценных бумаг в нем есть еще иностранные акции и ОФЗ + не видны небольшие позиции. Я для себя веду отдельную статистику по российским активам. 🇷🇺

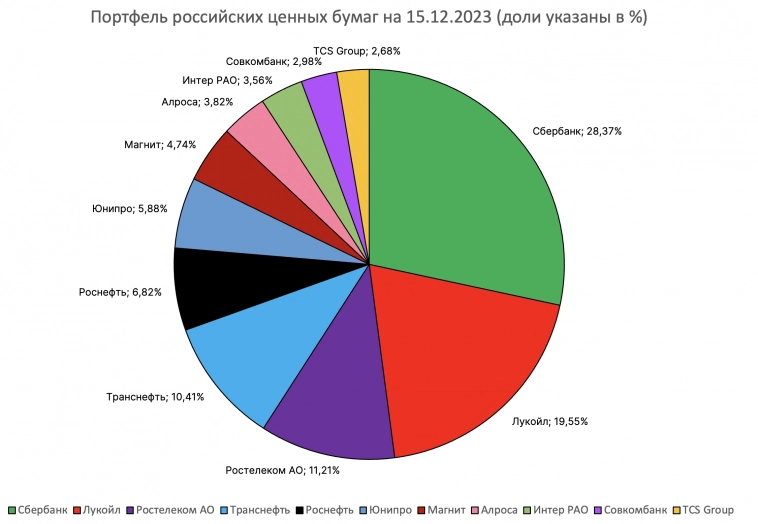

Вот 11 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1️⃣ Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/631

2️⃣ Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/573

3️⃣ Ростелеком АО (средняя = 77,3, справедливая = 115): t.me/Vlad_pro_dengi/589

4️⃣ Транснефть (средняя = 140 750, справедливая = 187 000): t.me/Vlad_pro_dengi/611

5️⃣ Роснефть (средняя = 517,5, справедливая = 680): t.me/Vlad_pro_dengi/613

( Читать дальше )

Казахстан и Россия согласовали возможность транспортировки по системе нефтепроводов "Дружба" в Германию в 2024г до 1,2 млн тонн нефти

- 15 декабря 2023, 17:42

- |

tass.ru/ekonomika/19552453

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал