РОССЕТИ

Россети - планируют последовательно увеличивать дивидендные выплаты

- 19 декабря 2019, 10:42

- |

«Наша политика — последовательное увеличение дивидендных выплат. Так устроена экономика, мы уже выплатили в этом году рекордные 5 миллиардов рублей дивидендов… Мы настроены увеличивать дивидендный поток по результатам деятельности, я думаю, что это увидят по результатам работы и наши акционеры и по результатам текущего года, и в последующие годы при последовательной реализации всех наших планов»

Компания в настоящее время разрабатывает новую дивидендную политику, новую программу развития, а также опционную программу.

источник

- комментировать

- Комментарии ( 0 )

Приватизационные новости приподняли стоимость компаний электроэнергетики - БКС Премьер

- 18 декабря 2019, 16:57

- |

По нашему мнению, это может быть связано с новостями о том, что правительство России рассмотрит план приватизации на 2020–2022 годы на заседании 25 декабря и что проект новой программы приватизации предполагает продажу части госпакетов «РусГидро», «Совкомфлота», «Транснефти», «Ростелекома», «Россетей» и ОЗК в срок до 2022 года.Суверов Сергей

«БКС Премьер»

С одной стороны, существуют опасения того, что появление крупных пакетов на рынке «придавит» цену акций, но инвесторы, вероятно, считают, что покупателями госпакетов станут стратегические инвесторы и что они купят их с премией к рынку. Продажа «ТрансКонтейнера», например, недавно была произведена именно стратегическому инвестору. Сообщается в частности, что в «Россетях» правительство продаст 13% акций, снизив свою долю с 88,04% до 75%+1 акция. До такого же уровня планируется сократить участие «Россетей» в ФСК ЕЭС.

В то же время на рынке есть и скепсис относительно реальности приватизационных планов. Так, уже несколько лет говорилось о продаже 25% + 1 акции «Совкомфлота», однако сделка так и не состоялась.

Россети или дочки, что выбрать + разбор отчета по МСФО за 3 кв. 19 года.

- 17 декабря 2019, 12:10

- |

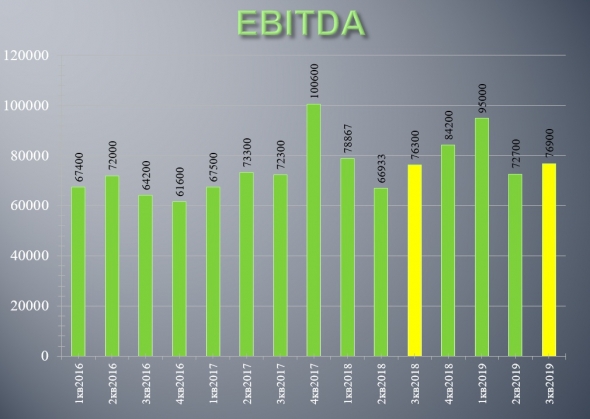

До этого мы посмотрели отдельные отчеты лучших дочек, теперь рассмотрим ситуацию в холдинге в целом. Не смотря на бравые реляции и промежуточные дивиденды неизвестно зачем собираемые с дочек, а так же сильные показатели ФСК, консолидированный третий квартал вышел слабее прошлогоднего! EBITDA кв/кв почти не изменилась, а вот чистая прибыль пошла на снижение. Вспомнив, что показатели ФСК росли, мы понимаем что целый сектор экономики — межрегиональные распределительные компании — без какого-либо повода оказался в кризисе.

Эти и другие полезные материалы у нас в Telegram

Мультипликаторы все так же аномально низкие даже после удвоения акций: EV\EBITDA = 2 Debt\EBITDA = 1.2 P\E = 1.8

( Читать дальше )

Сохраняется вероятность высоких дивидендов дочек Россетей - Велес Капитал

- 16 декабря 2019, 18:45

- |

В сухом остатке, мы считаем наиболее привлекательными с точки зрения дивидендной доходности акции МРСК Центра и Приволжья (12%), Ленэнерго АП (11%), МРСК Волги (9%), МРСК Северо-запада (9%), МОЭСК (8%), Ленэнерго АО (8%), МРСК Юга (8%). Таким образом, остальные МРСК (за исключением первой и последней) могут поддержать дивидендную доходность хорошим FCF за 9М19, что увеличивает вероятность и способность компаний выплачивать дивиденды в будущем.Адонин Алексей

ИК «Велес Капитал»

Кроме того, похоже, что по заявлениям и действием менеджмента МОЭСК возможно судить о векторе движения компаний МРСК в будущем: так, менеджмент МОЭСК недавно заявил, что компания «может сохранить практику выплаты промежуточных дивидендов и в 2020 году».

МРСК Центра и Приволжья - дивиденды компенсируют риски - Финам

- 13 декабря 2019, 14:51

- |

Прибыль акционеров «МРСК Центра и Приволжья» упала на 45% за 9м2019 до 5,7 млрд руб., EBITDA – на 26% до 14,6 млрд руб. На результат повлияло снижение отпуска, рост потерь, долга и начисление резервов. Выручка от передачи э/э повысилась на 6,6% на фоне индексации тарифов и покупки сетевых активов в Удмуртии.

Задержки с оплатой от ТНС Энерго повлияют на прибыль и дивиденды в 2019-2020 гг и создают навес над акциями MRKP. Поддержку окажут дивиденды, и проекты по повышению стоимости льготного техприсоединения и введение платы за резервы. Основной эффект от этих мер, на наш взгляд, проявится в увеличении загрузки мощностей и оптимизации капитальных затрат, которые абсорбируют значительную часть операционного денежного потока. Это позволит улучшить денежный поток и снизить долг, обслуживание которого, по нашим оценкам, потребует ~2,5% выручки в этом году.

( Читать дальше )

Когда же доллар будет 70? Что происходит на Московской бирже

- 11 декабря 2019, 10:29

- |

РОССЕТИ

И так, друзья! Стоит нас с вами поздравить. Наконец-то начала расти компания, которая давно была в нашем портфеле. И это Росстети. Рост во вторник составил порядка 5%

В этом видеообзоре https://youtu.be/hU5IW209LHI?t=283 мы уже обсуждали фундаментальные преимущества. Напомню, что компании «Россети» удалось добиться роста инвестиционной привлекательности своих дочерних структур и их рыночной капитализации, что в дополнение к получению дивидендов позволило обществу более чем в пять раз увеличить чистую прибыль за отчетный период — с 19,2 млрд рублей, полученных с января по сентябрь 2018 года, до 100,4 млрд рублей за первые три квартала 2019 года.

( Читать дальше )

Дивидендные рейтинги дочек Россетей. Часть 3

- 09 декабря 2019, 12:13

- |

Третья и итоговая часть обзора дивидендных рейтингов дочек Россетей. Предыдущие обзоры можно посмотреть в Части 1 и Части 2.

МРСК Юга

Дивиденды по итогам 9 месяцев: не рекомендовали

Ожидаемая доходность по итогам 2019 года: 3,4%

В отличие от большинства других дочек Росстей, МРСК Юга не рекомендовала дивиденды по итогам 9 месяцев 2019 года. Финансовое положение компании остается сложным: долговая нагрузка находится на уровне 4,7x по коэффициенту Чистый долг/EBITDA, что является очень высоким уровнем для компаний российского рынка акций. Свободный денежный поток после выплаты процентов стабильно находится в отрицательной зоне.

( Читать дальше )

Интересна покупка акций Россетей с целью 1,45 рубля - Финам

- 06 декабря 2019, 18:18

- |

На американском рынке предлагаем к открытию короткой позиции на продажу по акциям Boeing company (цель 355$). Нашли неисправность в одной из самых массовых моделей в детали, которая крепит крыло к фюзеляжу.

По российскому рынку рекомендуем к покупке акции «Россетей» с целью 1,45 руб.Бикташев Расим

ГК «Финам»

Россети - докапитализируют МРСК Юга на сумму 6,96 млрд руб

- 04 декабря 2019, 18:20

- |

ПОСТАНОВИЛИ:

2.1. Одобрить участие ПАО «Россети» в ПАО «МРСК Юга» путем приобретения дополнительных обыкновенных именных бездокументарных акций ПАО «МРСК Юга» по цене, определенной советом директоров ПАО «МРСК Юга» в соответствии с законодательством Российской Федерации, в количестве, обеспечивающем внесение ПАО «Россети» в 2019 году денежных средств, полученных ПАО «Россети» в 2017-2018 годах от дочерних и зависимых обществ ПАО «Россети» в виде дивидендных выплат, в уставный капитал ПАО «МРСК Юга» в размере не более 6 960 000 000 рублей в целях снижения долговой нагрузки ПАО «МРСК Юга», по итогам которого доля ПАО «Россети» в уставном капитале ПАО «МРСК Юга» должна составить не менее 65,12 процента.

сообщение

Дивидендные рейтинги дочек Россетей. Часть 2

- 03 декабря 2019, 19:44

- |

Дочки Россетей впервые начали рекомендовать дивиденды по итогам 9 месяцев. Мы решили посмотреть их рейтинги для дивидендных стратегий. Подробнее о методологии составления портфеля можно узнать здесь и здесь. Первая часть обзора находится здесь.

МРСК Северного Кавказа

Дивиденды по итогам 2019 года не ожидаются.

Худшая из дочек Россетей по рейтингу в дивидендной стратегии. C 2013 года компания показывает убыток, отрицательный денежный поток и не платит дивидендов. От банкротства МРСК Северного Кавказа спасает ежегодная докапитализация со стороны материнской структуры. Россети планируют вывести компанию в прибыль к 2022 году. Раньше этого срока дивидендов ожидать не стоит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал