Прогноз по акциям

🔖 Хэдхантер. Тренд развернулся, пора покупать?

- 11 сентября 2025, 21:52

- |

$HEAD еще с середины июля торгуется в восходящем тренде, показав до этого коррекцию в 45%! За счет чего сменился тренд, что ожидают инвесторы и стоит ли покупать акции компании?

Для начала вспомним отчетность за 2 квартал 2025 года. Выручка выросла всего на 3,3% до 10,14 млрд рублей и это благодаря росту среднего чека, а также совместной отчетности с HRlink и высокими темпами прироста сегмента HRtech. Скорректированная чистая прибыль уменьшилась на 11,1%, составив 4,9 млрд руб.

Скорректированный показатель EBITDA снизился на 6,7%, составив 5,33 млрд руб. Но рентабельность составила 52.6% — да, она стала ниже, но все же остается исключительно высокой. И стоит отметить не плохие дивиденды за полугодие. Совет директоров рекомендовал выплатить дивиденды в размере 233 руб. на акцию.

💪 Еще раз отдельно про результаты HRTech. Выручка выросла почти в 3 раза и впервые превысила 5% от общей выручки группы. Дальнейшее развитие данного направления может помочь Хэдхантеру чувствовать себя комфортнее в период спада экономики.

( Читать дальше )

- комментировать

- 460

- Комментарии ( 2 )

⚡ Ключевая ставка – 16% или 17%?

- 11 сентября 2025, 20:35

- |

📌 Завтра будет долгожданный для всех закредитованных компаний день, в 13:30 (по мск) мы узнаем, какое решение по ключевой ставке принял ЦБ на заседании. Большинство участников рынка ждут снижение ставки на 2% до 16%, но я больше склоняюсь к снижению ставки на 1% до 17%. Сегодня поделюсь своим мнением – что повлияет на решение ЦБ, и что завтра ждать от рынка.

1️⃣ ИНФЛЯЦИЯ:

• В июле-августе мы наблюдали 5 недель подряд недельной дефляции (от 0,04% до 0,13%), но дефляция, хоть и не в таком объёме, исторически часто наблюдается в это время года (рост предложения овощей и фруктов). В сентябре повысились некоторые тарифы, в итоге годовая инфляция по недельным данным ускорилась с 8,14% до 8,16%. Возможно, на фоне этого ЦБ будет более осторожен со снижением ставки.

• В августе инфляционные ожидания выросли с 13% до 13,5%, для сравнения пиковые значения были в январе – 14% (график справа). Больше внимания ЦБ обращает на инфляционные ожидания населения, чем на данные Росстата.

( Читать дальше )

Нижнекамскнефтехим – взялись за новую инвестпрограмму

- 11 сентября 2025, 20:12

- |

🔹 Выручка 137 b₽ (+13% г/г)

🔹 EBITDA 31,6 b₽ (+1% г/г)

🔹 Чистая прибыль 26,5 b₽ (+35% г/г)

Отчет лучше, чем у материнского Сибура. Во-первых, запустили комплекс ЭП-600 в январе: выручка основного сегмента (полимеры) выросла на +29% г/г. Во-вторых, Сибур успешно перенаправлял часть продукции на экспорт, а НКНХ большую часть поставляет именно Сибуру.

За счет чего растет прибыль?

Получили 15 b₽ курсовой прибыли от переоценки валютного долга. Он составляет почти половину объема кредитов. Без его учета чистая прибыль снизилась бы. Поэтому корректнее смотреть на EBITDA. Рост всего на 1% показывает, что издержки растут не хуже выручки. Особенно заметен рост транспортных расходов и услуг подрядчиков (+55–100% г/г).

Смотрим на капзатраты

Капзатраты составили 48 b₽ (+85% г/г). На смену ЭП-600 пришло строительство объектов стирольной цепочки и этиленопровода. 200 b₽ в ближайшие 3 года означает, что пик капекса еще не пройден. Для этих целей уже идет наращивание долга.

( Читать дальше )

❗️❗«Держать нельзя продавать»: какова стратегия для акций ozon на фоне редомициляции?

- 11 сентября 2025, 19:27

- |

На мой взгляд, это не очень хорошая стратегия. Во-первых, с очень высокой вероятностью после редомициляции акции будут стоить значительно дороже, так как сейчас в их цене сидит дисконт за иностранную прописку, который после редомициляции наверняка исчезнет. Во-вторых, поскольку здесь редомициляции добровольная, а не принудительная, с высокой вероятностью налога на материальную выгоду здесь не возникнет, но точно об этом можно будет судить, когда появятся детали по обмену депозитарных расписок на акции российской структуры.

А так — Озон продолжает оставаться фундаментально очень сильным и на долгосрочные перспективы Озона мы продолжаем смотреть положительно. В нашем премиальном инвестиционном клубы мы продолжаем держать Озон в портфеле акций роста и исключать его оттуда не планируем. Отчет за 1-е полугодие 2025 года у них вышел отличный. Выручка выросла на 76%, EBITDA – на 611%, причем рост обеспечили все сегменты бизнеса, плюс во втором квартале этого года компания вышла на чистую прибыль. Хорошо себя чувствует как направление e-commerce, так и финтех, который продемонстрировал прирост активных клиентов на 43%.

( Читать дальше )

😎Начинаем покрытие Сбера

- 11 сентября 2025, 18:17

- |

🏦Аналитики «ВЕЛЕС Капитала» присвоили акциям рекомендацию «Покупать» с таргетом 393 руб. за обыкновенную акцию и 389 руб. за привилегированную. И вот почему:

🐂Финансовый сектор в течение года показывал опережающую динамику по сравнению с Индексом МосБиржи. В свою очередь, Сбер с мая существенно опередил отраслевой индекс.

🏦Большинство банков адаптировалось к высокой ключевой ставке и жесткой ДКП, и в совокупности сектор заработал рекордную чистую прибыль в 2024 году в размере 3,8 трлн руб. Доля Сбера в совокупной чистой прибыли банков достигла 41,6%.

💰По нашим прогнозам, Сбер в 2025 году покажет результаты выше сектора и увеличит чистую прибыль на 2,4% г/г, до 1,62 трлн руб. По итогам 2024 года дивиденды составили 34,84 руб. на акцию, обеспечив доходность 10,6% годовых. По итогам 2025 года мы ожидаем дивиденды в размере 36,09 руб. и доходность 11,6% годовых.

📇На данный момент акции Сбера занимают наибольшую долю в портфеле розничных инвесторов (36,2%), а розничные инвесторы, по данным ЦБ, остаются основными покупателями на фондовом рынке.

( Читать дальше )

🧾Solidcore представила слабые финансовые результаты за I полугодие 2025 года

- 11 сентября 2025, 18:14

- |

Селигдар: золотое дно или долговая яма?

- 11 сентября 2025, 17:23

- |

Селигдар отчитался за 1 полугодие 2025 года. Цифры блестят, как и положено золотодобывающей компании: выручка взлетела на 36%, EBITDA – на 42%. Но если копнуть глубже, то в этом золотом песке обнаруживается опасная порода: растущий, как на дрожжах, долг. Давайте разбираться, где здесь настоящая ценность.

Нельзя не признать – компания работает всё лучше и лучше. Операционные результаты – огонь!

🔼Выручка – 28.4 млрд рублей (+36% г/г). Рост обеспечило, в первую очередь, золото: его продали на 23.9 млрд рублей (+42% г/г). Рекордная выручка обусловлена и за счёт роста цен (+34%) и объёмов продаж (+6%). Основной покупатель, как всегда – ВТБ.

🔼Производство – стабильно: 2.78 тонны золота (уровень прошлого года), а по концентратам –продолжается взрывной рост: олово +41%, медь +29%, вольфрам +149%.

🔼Маржа радует: валовая рентабельность – 27% (+1 п.п.), а рентабельность по «банковской» EBITDA и вовсе 41%.

Казалось бы, идеальная картина на растущем рынке золота. Но…

( Читать дальше )

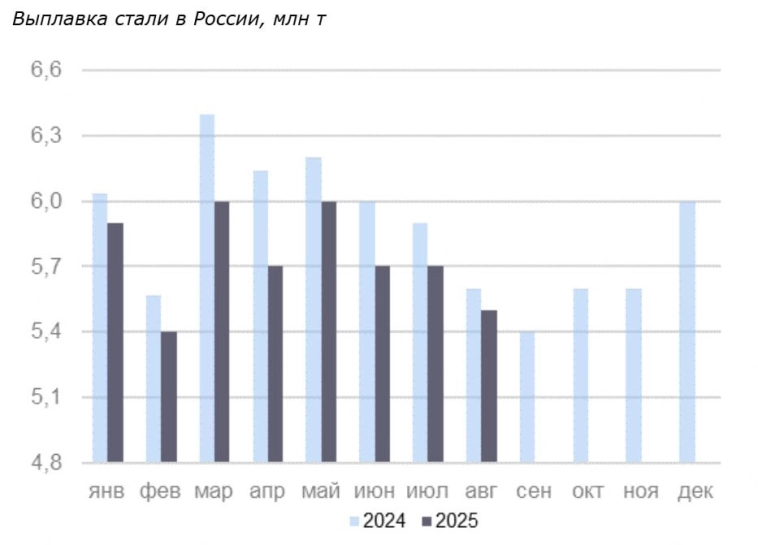

Низшая точка в стальной отрасли все еще не достигнута, показатели могут стать еще ниже — Т-Инвестиции

- 11 сентября 2025, 16:42

- |

Производство стали продолжает снижаться

Выплавка в России в августе снизилась на 4,5% год к году

Российские металлурги сократили выплавку до 5,5 млн тонн в прошлом месяце. Такими данными поделилось аналитического агентство «Корпорация Чермет». По итогам восьми месяцев показатель упал на 5,4% и составил менее 46 млн тонн.

«По нашим расчетам, с поправкой на календарный фактор, августовское производство оказалось на минимуме с начала года. Отметим, что в первые месяцы второго полугодия мы видим снижение выплавки, несмотря на низкую базу второй половины прошлого года. Это в очередной раз подтверждает наш прогноз: низшая точка в стальной отрасли все еще не достигнута, показатели могут стать еще ниже.

Поэтому мы продолжаем смотреть осторожно на всех сталеваров, включая Северсталь и ММК, по которым открыта тактическая идея Шорт».

Источник

🛢️ Газпром нефть, что с дивидендами? Когда ждать солидных выплат? История, дивиденды и перспективы

- 11 сентября 2025, 16:09

- |

Продолжаем дивидендные прожарки компаний на нашем любимом казино. Сегодня у нас очень уважаемая и крутая компания – Газпром нефть, погнали смотреть, как у них дела.

Газпром нефть – российская вертикально-интегрированная нефтяная компания, входит в тройку крупнейших компаний в России по объему добычи и переработки нефти, занимается разведкой месторождений нефти и газа в ключевых регионах Сибири. В активы компании входит более 70 предприятий.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Интер РАО,💠 Полюс, 💠 Ростелеком,💠 Сбербанк,💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя

⚡Цифры за 1П 2025

Выручка: 1 774 млрд ₽ (-12,1% г/г);

Чистая прибыль: 150 млрд ₽ (-27,6% г/г);

Чистый долг / EBITDA: 0,78х (в прошлом году было 0,45х)

Грустненько, но ничего не поделать. Санкции, дисконт на нефть в условиях и так дешевой цены и крепкого рубля, сделали свое дело.

⚡Дивидендная политика

Дивидендная политика Газпром нефти предусматривает целевой размер дивидендных выплат по акциям компании — не менее 50% от чистой прибыли, определяемой в соответствии с МСФО, с учетом корректировок.

( Читать дальше )

ВТБ может значительно подрасти даже без дорогой допки.

- 11 сентября 2025, 13:27

- |

Сегодня появился первый хороший объем в акциях ВТБ. Инвесторы ожидают параметров допки, которая должна появиться сегодня, 11 сентября. По некоторым расчетным данным, цена размещения может составить 90-92 рубля за акцию.

Однако, на мой взгляд, сегодня также может появиться информация о конвертации префов государства в обыкновенные акции для упрощения структуры акционеров. Размещение + конвертация дает недвусмысленный сигнал о масштабной приватизации госбанка.

Сопоставимые суммы для покупки зарабатывает в год Сбербанк, Лукойл, Сургутнефтегаз и сам ВТБ. Сберу такую сделку не разрешат (ФАС), Лукойл занят самовыкупами. А вот у Сургута имеются средства, как с годовой прибыли, так и с кубышки. Они даже не заметят такую сделку.

При этом, свою долю в ходе приватизации может увеличить Катарский суверенный фонд. Переход в частную собственность и понятная структура акционеров без префов позитивна для банка. Нас ждут очень интересные события.

Моя бесплатная группа ВК vk.com/club232337640

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал