Прогноз по акциям

Позитивный обзор. Смарттехгрупп

- 11 декабря 2025, 20:16

- |

Смарттехгрупп опубликовала отчетность за девять месяцев 2025 года, и цифры сразу дают понять: год для компании сложный и переходный. Итог по МСФО — чистый убыток 63,7 млн рублей, тогда как год назад был чистая прибыль 321 млн. Но если взглянуть глубже, становится видно, что операционный бизнес не просто живёт, а растёт — и именно поэтому этот кейс нельзя оценивать поверхностно.

Главная причина убытка — не бизнес ПСБ Финанс, который остаётся прибыльным (его чистая прибыль за период составила 281 млн рублей), а материнская структура: дополнительные расходы, инвестиции в IT и запуск новых продуктов тянут вниз консолидированный результат. При этом третий квартал стал для группы поворотным: прибыль 65 млн рублей после убытка во втором квартале. Фактически, компания начала выходить из просадок первой половины года.

Выручка растёт умеренно — на 6%, до 2,7 млрд рублей, но куда более интересна динамика активов. Портфель займов за девять месяцев увеличился на 17%, достигнув 5,9 млрд рублей, а общие активы компании выросли на 35%, превысив 10,1 млрд рублей. Это означает, что бизнес масштабируется, но делает это аккуратно, не превращая баланс в «кашу» из чрезмерного долга: доля заемного финансирования остаётся ниже 40%.

( Читать дальше )

- комментировать

- 378

- Комментарии ( 0 )

Ренессанс: прибыль снижается, но это терпимо

- 11 декабря 2025, 17:21

- |

Ренессанс показал довольно сильный отчёт за 9 месяцев 2025 года, но прибыль прям существенно снизилась. Чем это обусловлено и стоит ли продолжать инвестировать в Ренессанс? Давайте разбираться.

🔼Суммарные премии, полученные группой, выросли на 38,7% г/г, до 118,2 млрд рублей. Наибольшую динамику показали следующие сегменты:

✔️НСЖ +134,9% до 46,5 млрд рублей

✔️ДМС +34,8% до 10 млрд рублей

✔️автострахование +20,2% до 33,2 млрд рублей

Сегмент non-life растёт не так хорошо, всего +18,4%. Но, как я писал ранее, это нормально: у Ренессанса два ключевых вида страхования: жизни (life) и имущества (non-life), и в разные фазы рынка они ведут себя по-разному. Так, в периоды накопления капитала и роста экономики лучше работает non-life, а в периоды нестабильности – напротив, life.

Сейчас ещё и очень популярны НСЖ и ИСЖ на фоне крупных страховых премий из-за высокой ключевой ставки и двузначной безрисковой доходности.

Показатель средней годовой рентабельности собственного капитала (RoATE) достиг 14,6%, при том что исторически он был около 12%. В общем, рост.

( Читать дальше )

Совкомбанк начинает аналитическое покрытие компании Европейский медицинский центр (GEMC) с рекомендации ПОКУПАТЬ

- 11 декабря 2025, 14:25

- |

Факторы инвестиционной привлекательности

• Стабильный бизнес премиум класса в столице, ориентированный на платежеспособных клиентов

• Комплексный подход к лечению, работа с клинически сложными случаями, доступ к международным методикам диагностики и лечения

• Лидирующие позиции на российском рынке, международная аккредитация и награды

• Стабильный денежный поток

• Потенциально высокая доходность следующих дивидендных выплат

• Акционеры – это менеджмент Компании, замотивированный на ее рост

Риски

• Сокращение потока пациентов и ограниченный потенциал роста выручки

• Снижение доходов при укреплении рубля

• Репутационный риск

• Отмена льготы по налогу на прибыль

Мы ожидаем линейный рост выручки Компании на горизонте прогнозного периода, так как отсутствие существенного роста трафика будет компенсировано ростом среднего чека (повышение цен на услуги + увеличение количества услуг в рамках одного приема пациента). Драйверами роста цен, в свою очередь, выступают рост спроса на платную медицину, в том числе превентивную диагностику, рост з/п медработников и инфляция.

( Читать дальше )

Текущие оценки Ленты на 2026 г. составляют P/E 6,1x и EV/EBITDA 3,4x, что выглядит привлекательно, учитывая недавние сделки M&A и сильное корпоративное управление — АТОН

- 11 декабря 2025, 13:34

- |

Приобретение усиливает региональное присутствие «Ленты» и соответствует ее активной стратегии M &A, добавляя к торговой площади порядка 100 тыс. кв. м (около 3,4%) и примерно 4% к ожидаемой выручке за 2026 год.

( Читать дальше )

Россети Центр и Приволжья. Отчет МСФО. Новый ИПР. Большое сравнение с МОЭСК и Центром

- 11 декабря 2025, 11:34

- |

Компания Россети Центр и Приволжья (сокр. ЦиП) опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у ЦиП очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Мой расчет EBITDA отличается от расчета самих компаний, я не понимаю почему они процентные доходы например не отнимают и грубо говоря, мой расчет скорректированной EBITDA — это операционный денежный поток, но я забыл скорректировать его на прочие доходы расходы:

Вот эти прочие доходы (в других сетях показывают и статьи расходов) в разные периоды признаются хаотично и прогнозировать их нереально, поэтому я в предыдущих статьях изменил расчет скор EBITDA!!

( Читать дальше )

ИКС 5. Отчет за 9 мес 2025 по МСФО

- 11 декабря 2025, 09:19

- |

Тикер: #X5

Текущая цена: 2923

Капитализация: 793.8 млрд.

Сектор: Ритейл

Сайт: www.x5.ru/ru/investors/

Мультипликаторы (LTM):

P\E — 9.78

P\BV — 4.68

P\S — 0.18

ROE — 47.8%

ND\EBITDA — 2.56

EV\EBITDA — 4.72

Активы\Обязательства — 1.11

Что нравится:

✔️рост выручки на 20.3% г/г (2.8 -> 3.4 трлн);

Что не нравится:

✔️FCF уменьшился на 57% г/г (86.7 -> 37.3 млрд);

✔️чистый долг вырос на 2.6% к/к (919.7 -> 944.1 млрд). ND\EBITDA (по МСФО 16 с учетом аренды) ухудшился с 2.28 до 2.56;

✔️нетто фин расход увеличился на 22.2% к/к (31.1 -> 38 млрд);

✔️чистая прибыль снизилась на 27.9% г/г (91.1 -> 65.7 млрд);

✔️дебиторская задолженность выросла на 11% к/к (39.1 -> 43.4 млрд).

Дивиденды:

Дивидендная политика предполагает выплату дивидендов дважды в год по результатам своей деятельности последовательно за предыдущий отчетный год и за 9 месяцев. Исходить будут из объема свободного денежного потока при условии, что ND/EBITDA не будет превышать 1.2-1.4. Дивиденды не будут выплачиваться, если величина коэффициента превышает 2.

( Читать дальше )

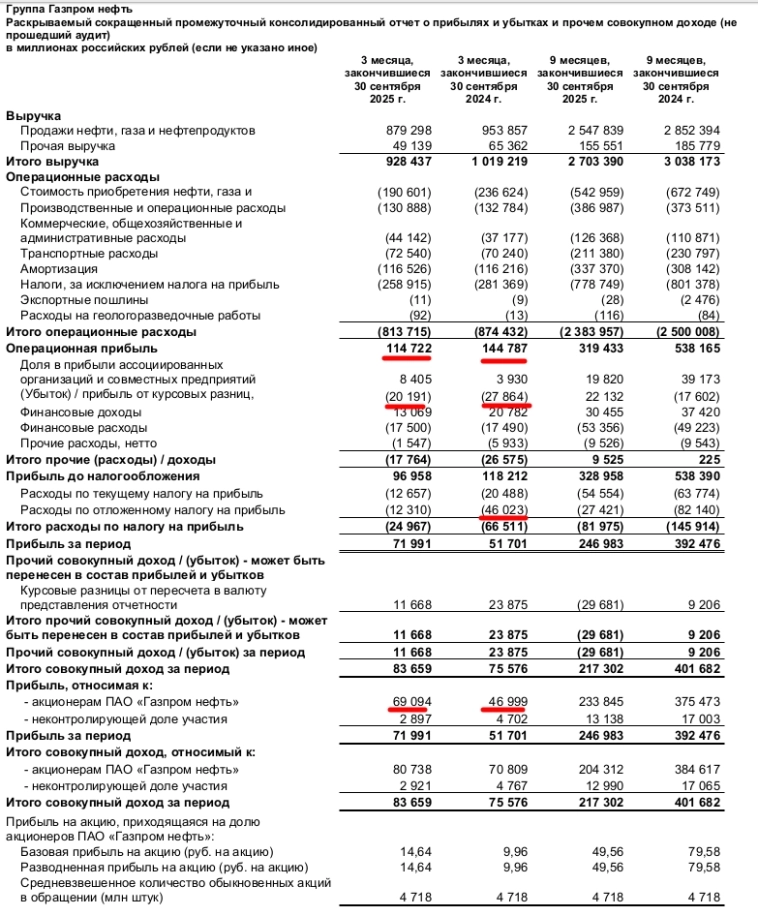

Газпромнефть: Дочь за мать не отвечает, но не в случае Газпрома? Денежные потоки идут мимо миноритариев, а чистый долг уже почти 1 трлн рублей! Отчет за 3-й квартал 2025

- 11 декабря 2025, 01:38

- |

Завершаем разбор отчетов за 3-й квартал у нефтегазовых компаний с помощью Газпромнефти (в 22-23 году компания была лучшей акцией сектора)

На первый взгляд — не все так плохо (на фоне остальной нефтянки и например Роснефти) — чистая прибыль даже выросла на 47% г/г в 3 квартале

Почему — понятно становится из таблицы. Основные параметры упали (выручка и опер прибыль), но за счет снижения убытков от курсовых разниц и отсутствия разовой переоценки налога на прибыль — чистая прибыль выросла год к году

Хотите немного магии? Я ЖДАЛ 69 МЛРД РУБЛЕЙ ЧИСТОЙ ПРИБЫЛИ в 3 квартале от Газпромнефти!) Попадание 100% (в яблочко), на самом деле повезло т.к. много переоценок!)

Пруф в Нефтяном срезе от 13 ноября 2025 года — smart-lab.ru/company/mozgovik/blog/1229385.php

В целом для Газпромнефти сейчас ситуация неплохая — маржа переработки все еще солидная, а Омский и Московский НПЗ не бомбят, как НПЗ Роснефти и ЛУКОЙЛа (серьезных прилетов не было)

( Читать дальше )

Аналитики АКБФ о Сбере: рекордная прибыль, дивиденды и потенциал роста более 70%

- 10 декабря 2025, 19:26

- |

Сильные финансовые результаты:

За 11 месяцев 2025 года чистая прибыль Сбера достигла 1 568,2 млрд руб., что на 8,5% больше показателя годом ранее. В ноябре банк заработал 148,7 млрд руб. чистой прибыли. Оценка прибыли за весь 2025 год сохраняется на уровне 1 722 млрд руб.

Прогнозы и дивиденды:

· Прогноз прибыли на 2026 год составляет 1 201 млрд руб., снижение связано с высокой реальной ставкой и налоговой нагрузкой.

· Базовый прогноз дивидендов: 38,1 руб. на акцию за 2025 год и 26,6 руб. за 2026 год.

Целевые цены и рекомендация:

Справедливая стоимость акций Сбербанка по оценкам аналитиков составляет 530,86 руб. (обыкновенные) и 512,85 руб. (привилегированные). Это формирует потенциал роста 74% и 70% соответственно, что поддерживает рекомендацию «покупать».

Ключевые риски и поддержка:

Высокий дисконт в оценке (около 30%) отражает макроэкономические и страновые риски. Поддержку могут оказать мягкая политика крупных мировых ЦБ, стабилизация цены на нефть (базовый прогноз на 2026 год — $120 за баррель) и возможное снижение ключевой ставки ЦБ РФ.

( Читать дальше )

Час Х приближается? Магнит, странный рост акций без новостей

- 10 декабря 2025, 18:30

- |

За этот день Магнит стал 2-м по обороту на Мосбирже, оборот составил 8,9 млрд руб (3,47 млн акций)

До этого в Магните был спекулятивный всплеск 24 сентября. Оборот в основную сессию 3,5 ярда (1,76 млн акций)

Когда Магнит разгоняли в сентябре 2024, оборот 17 сентября 2024 максимальный доходил до 12,5 млрд руб! (2,66 млн акций)

За 3 дня проторговали 5,18 млн акций.

У Магнита всего 102 млн акций. 30% выкуплены, 3,8 млн акций в РЕПО.

30% у Винокурова.

Остается 38 млн акций.

Ну лямов 20 еще у нерезидентов, остается 18 млн акций.

Ну вот эти 18 млн где-то вращаются на бирже.

У меня есть гипотеза, что...

( Читать дальше )

КЛВЗ Кристалл рассчитывает увеличить выручку на 5% в 2026 году

- 10 декабря 2025, 15:28

- |

Выпуск нового коктейля позволит КЛВЗ увеличить загрузку новой баночной линии розлива, которая рассчитана на производство до 2 млн дал напитков в год.

«Мы рассчитываем уже в 2026 году поставить на внешние рынки не менее 1 млн банок нового продукта», — сказал председатель совета директоров ПАО «АГК», конечный бенефициар ООО «КЛВЗ Кристалл» Павел Победкин.

finam.ru/publications/item/klvz-kristall-rasschityvaet-uvelichit-vyruchku-na-5-20251210-1513/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал