Прогноз по акциям

Русгидро (HYDR). Обзор компании и отчета за 3КВ 2022г. Откуда убытки?

- 25 декабря 2022, 09:02

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 28.11.22 вышел отчёт за 3 квартал 2022 г. компании Русгидро (HYDR). Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: https://t.me/Investovization_official

Оригинал статьи на Дзен

О компании.

РусГидро — это крупнейший российский энергетический холдинг. Является лидером в производстве энергии на базе возобновляемых источников, развивающим генерацию на основе энергии водных потоков, солнца, ветра и геотермальной энергии. Особенно это актуально сегодня, когда мировое сообщество дружно планирует осуществить глобальный энергопереход к чистой энергетике.

( Читать дальше )

- комментировать

- 4.4К | ★9

- Комментарии ( 19 )

Соллерс продолжить падать до 100руб

- 24 декабря 2022, 22:46

- |

Здравствуйте, уважаемые инвесторы и акционеры. Я один из прошлых акционеров Соллерса и скажу, почему акции имеют большой потенциал падения и почему я их продал.

Как вы знаете, мои прогнозы полностью выполняются. Я писал об этом две недели назад, за это время акции упали на 10%, а значит, их продают и бумага движется в сторону 100рублей, к уполовиниванию. Чем вы раньше продадите, тем потом если захотите этот шлак выкупите дешевле. Но зачем покупать это? Смысла нету, потому что

1. Акции стоят столько же, сколько и до СВО. Они вообще не падали при обвале рынка. А значит, продавцы ещё не пришли. И как они увидят, что она стоит столько же, при том когда рынок упал в два раза, они примут решение продать, что негативным образом скажется на цене акций.

2. Менеджмент имеет долю акций 82%, в рынке обращается 18%. Что это значит? Это значит, что менеджмент в рынке появится крупный продавец в виде аффилированных структур, которые будут топить бумагу. Как это было в

( Читать дальше )

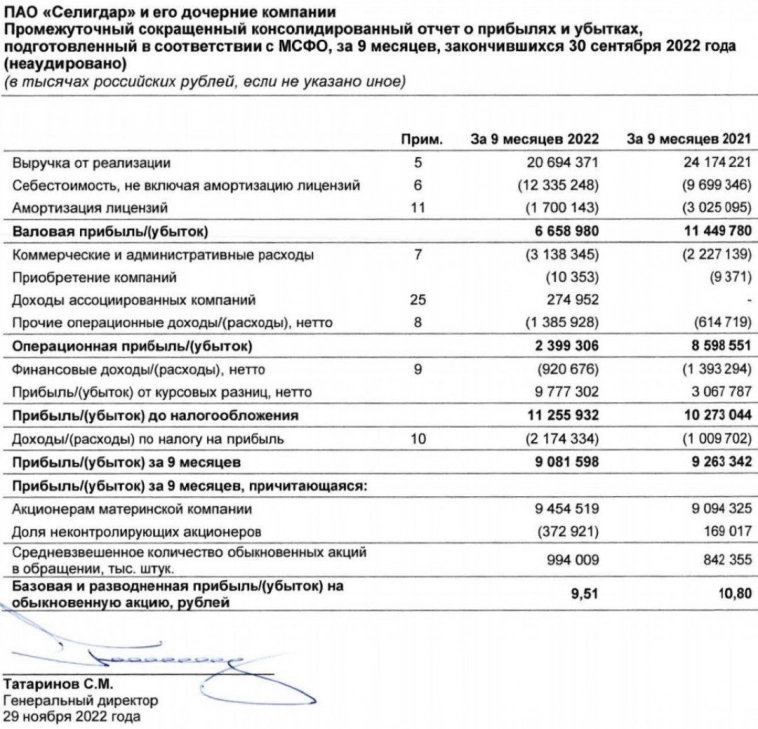

Разбор ПАО "Селигдар". $SELG (Селигдар).

- 24 декабря 2022, 13:20

- |

Я держу эту компанию в долгосрочном портфеле.

👉 Недавно вышел отчёт за 9 месяцев по МСФО. Выручка -14%, чистая прибыль -2%.

При этом производство золота выросло на 5%. Это значит, что выручка и чистая прибыль упали на фоне падения валюты и средней цены реализации золота.

Когда золото и валюта вернутся на значения 21 года, Селигдар будет зарабатывать больше, так как производство золота выросло.

😢 Помимо всего прочего, долговая нагрузка выросла на 32% г/г и показатель долг/Ebitda составил 3,6 пунктов. Судя по всему, в этом году все дивы уйдут на погашение долгов.

Инвест программа Селигдара предполагает большие инвестиции в бизнес до 24 года, после чего компания может заняться погашением долгов. В 24-25 году компания будет переоцениваться рынком 😍

ИТОГ:

За 9 мес 22 года чистая прибыль и выручка просели на фоне падения цен на золото и валюту, но производство выросло. В этом году, скорее всего, посидим без дивов, но в 24 году дивы вырастут, и акции будут дороже.

Ставьте ❤️.

Также, жду ваши мысли по этой теме в комментариях.

RAZB0RKA бизнес-плана ФСК на 2022-2024. Дивиденды OFF

- 24 декабря 2022, 12:40

- |

В этом году ФСК, в отличие от других дочек РОССЕТЕЙ, не публикует отчетность

Единственная доступная информация о финансовых результатах компании на 2022 год это цифры из бизнес-плана

В течении года было опубликовано 4 версии: в феврале, в апреле, в июле и в ноябре

16 декабря компания опубликовала пятую версию

Предлагаю посмотреть на основные показатели заложенные в плане

Бизнес-планы сетевых компаний:

- отличаются низкой точностью

- часто сильно меняются

- часто не отражают новых драйверов роста и падения показателей

( Читать дальше )

Повторное ВОСА Татнефти в конце декабря не оставит акционеров без дивидендов - Открытие Инвестиции

- 23 декабря 2022, 18:31

- |

В соответствии с решением совета директоров, принятым 15 ноября 2022 г., в случае отсутствия кворума созывается повторное ВОСА. Оно назначено на 27 декабря.

В этом году «Татнефть» уже созывала ВОСА для одобрения промежуточных дивидендов (за 6 мес. 2022 г.). Оно состоялось 22 сентября, также в виде заочного голосования. На случай отсутствия кворума совет директоров и тогда предусмотрел созыв повторного собрания 27 сентября, однако оно не понадобилось.

( Читать дальше )

Ослабление рубля и крепость цен на сталь – это хорошие новости для Северстали - Промсвязьбанк

- 23 декабря 2022, 14:03

- |

Северсталь пока не определилась со сроками восстановления дивидендных выплат, — пишет Интерафакс, цитируя начальника управления по коммуникациям и работе с инвесторами Владимира Залужского. Однако вопрос обсуждается на уровне руководства. Дополнительно было отмечено, что компания пока не готова восстановить публикацию финансовой отчетности и в феврале опубликует только операционные результаты. Владимир Залужский также добавил, что Северсталь сократила инвестпрограмму в 2023 году, приблизительно, на 500 млн долл., так как большая часть программ зависит от импортного оборудования. Так, капзатраты на этот год установлены примерно на уровне 2022 года. При этом выполнение части проектов перенесено на более поздний срок.

С одной стороны, в моменте новость о сокращении капзатрат в текущих условиях скорее позитивный сигнал для Северстали, но он должен полностью нивелироваться неопределенностью сроков возвращения к дивидендным выплатам. С другой стороны, если смотреть на долгосрочную перспективу, то снижение капитальных затрат – это умеренно негативная новость для операционной деятельности Северстали. Наш взгляд на компанию в 2023 году умеренно позитивный с целевой ценой 890 руб./акц. Ослабление курса рубля и крепость цен на сталь – это хорошие новости для инвестора. Ложка дегтя – неопределенность по дивидендам. Пока держим.Промсвязьбанк

Перспективы российской экономики (взгляд Михаила Задорнова)

- 23 декабря 2022, 06:54

- |

📣 Глава «Открытие» Михаил Задорнов дал интересное интервью «РБК», которое касается не только банковской отрасли, а российской экономики в целом.

Предлагаю вашему вниманию основные тезисы:

✔️ Масштаб сокращения добычи нефти в следующем году непонятен. Это ключевой вопрос с точки зрения темпов роста ВВП и платежного баланса в следующем году. Базовый прогноз – снижение на 9,5% (г/г) до 475 млн т.

✔️Многие отечественные компании двигались по инерции на запасах материалов и оборудования, которые заканчиваются. В следующем году этот фактор будет оказывать давление на ряд отраслей, поскольку многие критически важные компоненты и оборудование отсутствуют.

✔️ Крупные заёмщики Банка «Открытие», не получив европейского оборудования, делают заказы в Китае и сдвигают сроки проектов на 1-2 года.

✔️ Ощущение, что у нас нет глубокого спада, не должно создавать иллюзий. В конце 2023 года российская экономика перейдет к росту, но он будет медленным.

( Читать дальше )

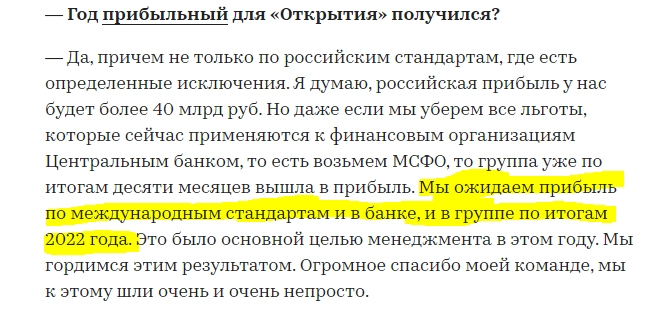

Как Открытие животворящий достаточность ВТБ вытаскивал

- 23 декабря 2022, 03:52

- |

Банк ВТБ покупает у ЦБ Банк Открытие суммарно за 340 млрд рублей.

233 млрд рублей дадут деньгами, плюс накинут ОФЗ на 107 млрд рублей.

Открытие за 11 месяцев по РСБУ заработал 33,4 млрд рублей, по МСФО тоже прибыльный, согласно недавнему интервью Михаила Задорнова.

( Читать дальше )

Разбор ПАО Лензолото. $LNZL (Лензолото).

- 22 декабря 2022, 17:44

- |

👉В 2020 компания продала все свои активы Полюсу и получила за них 20 млрд ₽. На её счетах образовалось 23 млрд ₽, которые Лензолото положили на вклады.

После чего они начали выплачивать эти деньги на дивиденды. В 21 году выплатили 18,6 млрд (осталось 5,5 млрд с учётом процентов по вкладам, см скрин👆), в этом году выплатили 4 млрд.

🔴 Теперь всё, что у компании осталось – это 1,5 млрд ₽ кэша (чуть больше 1000₽ на акцию). При этом компания стоит 11 млрд, а акция 15000₽.

Почему она столько стоит? Видимо, потому, что все аналитики и брокеры пишут о переоценённости компании.

На чём решили заработать и маркет-мейкеры😂. Пампили акцию (чтобы все поверили в рост) малыми объёмами, а потом резко сливают. А шортить акцию нельзя))

Короче говоря, бумага превратилась в одну большую манипуляцию. В лучших традициях Российского фондового рынка🤬.

Я не советую вам туда лезть. В любой момент может сложиться в разы, так как фундаментально стоит 1000₽ за акцию.

Ставьте реакции 👍🏼.Также, жду ваши мысли по этой теме в комментариях.

ФосАгро — одна из самых безопасных и защитных бумаг в условиях нынешней геополитической турбулентности - Синара

- 22 декабря 2022, 15:30

- |

Наконец, риски, связанные с экспортными пошлинами на удобрения, должны иметь лишь ограниченное негативное влияние на бизнес компании (около 10% от EBITDA) и уже должны быть учтены в цене акций. После достижения рекордно высокого уровня в 2022 г. ожидаем, что средние цены на ДАФ снизятся на 19% г/г до $700/т в следующем году (по сравнению с нашим предыдущим прогнозом в $750/т). Более высокие, чем ожидалось, спотовые цены на газ в ЕС должны ограничить производство удобрений в регионе и поддержать цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал