Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Обновление модели по КАМАЗ, после публикации операционных результатов за 2024г.!

- 02 февраля 2025, 20:44

- |

Последний раз писал пост про компанию КАМАЗ 15 ноября, и пусть сейчас еще нет финансовых отчетов, но вышли результаты по производству автомобилей КАМАЗ за 2024 год:

Всего произведено 54,6 тыс. единиц коммерческой техники (+3,0% г/г), из них:

👉тяжелой грузовой техники — 41677 шт.

👉автобусов — 1596 шт.

👉электробусов — 688 шт.

👉автобетоносмесителей — 554 шт.

👉автомобилей Компас — 5742 шт.

Результаты продаж КАМАЗ:

👉грузовой техники свыше 14 тн. — 20300 шт.

👉грузовой техники от 8-14 тн. — 4150 шт.

👉автобусов и электробусов — 2200 шт.

Я не пишу изменения г/г, потому что не вышел отчет, который компания публикует, где показывает официальные цифры, например, за 1 полугодие данные следующие:

( Читать дальше )

- комментировать

- 2.1К | ★1

- Комментарии ( 3 )

Позитивный обзор. Черкизово

- 31 января 2025, 18:11

- |

🔝 Группа Черкизово продолжает расширять свои горизонты и увеличивать выручку, но с увеличением затрат и долговая нагрузка начали давить на прибыльность.

🔼 Выручка группы за 9 месяцев 2024 года выросла на 16,6%, достигнув 188,1 млрд рублей, что на первый взгляд выглядит как отличный результат. Однако, несмотря на рост доходов, операционная прибыль компании снизилась на 15,8%, составив 30,6 млрд рублей. Причиной такого падения стала инфляция на сырье и увеличение производственных затрат. Особенно ощущается влияние удорожания упаковки, логистики и рабочей силы, что сказывается на операционной марже, которая упала с 14,7% до 13,3%.

🔍 С учетом роста себестоимости, маржинальность стала меньше. В первую очередь это связано с высокими затратами на сырье, а также с переоценкой биологических активов, что также повлияло на операционные результаты. Несмотря на рост выручки, давление на прибыль оказалось сильным.

📉 Еще одним неприятным фактором для Черкизово стал рост чистых финансовых расходов, которые увеличились в 3,5 раза, составив 7,0 млрд рублей. Это произошло из-за роста процентных расходов на обслуживание долга, которые возросли с 4,8 млрд рублей до 8,0 млрд рублей. Это был, пожалуй, главный фактор, который способствовал снижению чистой прибыли на 30,6%, которая составила 22,5 млрд рублей.

( Читать дальше )

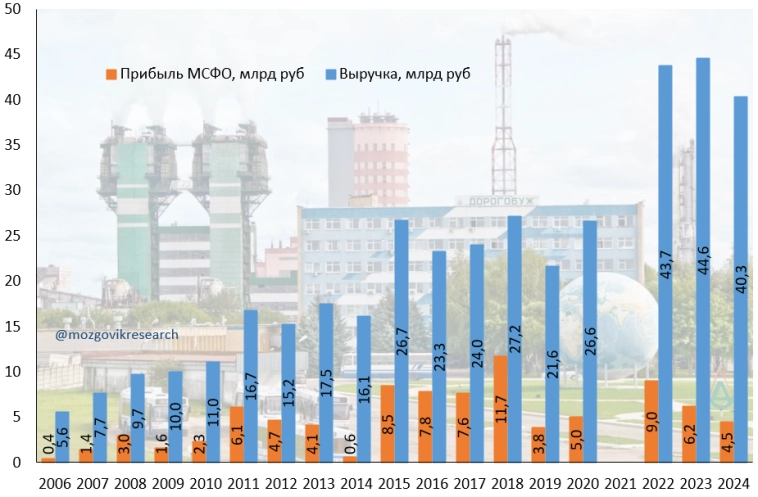

Дорогобуж. Есть ли здесь инвестиционная идея?

- 31 января 2025, 17:56

- |

Вместе с очередной волной внебиржевых акций на Мосбиржу сравнительно недавно вышли акции Дорогобуж. Они начали торговаться по безумно высокой цене, но со временем подошли к более-менее адекватным значениям, где их уже интересно оценивать.

Прекрасно, что на бирже появилась ещё одна компания, к которой можно приложить знания о ценах на удобрения. Сейчас в секторе удобрений представлено четыре компании: ФосАгро, КуйбышевАзот, Акрон и его «дочка» — Дорогобуж.

Приведем сразу основные годовые показатели с ориентиром на текущий год.

Выручка — тут мы видим существенный рост. За 15 лет она выросла в 4 раза. Показатели чистой прибыли выглядят куда скромнее. Прибыль сейчас находится на уровне 2011–2012 годов.

Валовая прибыль компании, как и чистая прибыль, показывают снижение уже второй год.

( Читать дальше )

Позитивный обзор. Московская Биржа

- 30 января 2025, 20:58

- |

🏦 Группа Московская Биржа продолжает показывать отличные результаты, хорошо отреагировав на повышение ключевой ставки Центробанком, что сразу отразилось на процентных доходах.

📈 Операционные доходы МосБиржи увеличились на 59% до 110,8 млрд рублей, а процентные доходы выросли в два раза, достигнув 65,6 млрд рублей. Это наглядно показывает, как повышение ключевой ставки помогает бирже зарабатывать на процентных операциях. Особенно заметен рост доходов от чистых процентных операций, которые составили 25,1 млрд рублей в третьем квартале, что на 18,4% больше, чем в предыдущем квартале.

🔍 Кроме того, комиссионные доходы биржи тоже выросли на 23,9% и составили 44,9 млрд рублей. В целом комиссионные доходы фондового рынка значительно увеличились (на 33%), что свидетельствует о высоком интересе к рынку акций и облигаций.

📉 Но не все показатели были так радужны. В третьем квартале 2024 года комиссионные доходы с валютного рынка упали на 8,4%, что вряд ли стало неожиданностью после того, как МосБиржа попала в санкционный список США. Это привело к падению объемов торгов в валютной секции, что и отразилось на доходах.

( Читать дальше )

Solidcore Resources опубликовала производственные результаты за 4 квартал 2024 года, насколько изменился потенциал акций?

- 30 января 2025, 10:12

- |

Производство в III квартале снизилось на 17,9% год к году до 119 тыс. унций золотого эквивалента, на фоне снижения содержания золота, связанным с переработкой более труднообогатимой руды в соответствии с горным планом 👉

Продажи в IV квартале составили снизились на 14% год к году до 122 тыс. унций золотого эквивалента.

Снижение продаж вызвано временной разницей между отгрузкой концентрата Варваринского на аффинаж и производством сплава Доре, а также из-за проблем с нехваткой вагонов на железных дорогах восточного направления, что повлияло на продажи Кызыла.

Выручка за четвертый квартал выросла на 10% год к году до US$ 322 млн👉

( Читать дальше )

Норникель: есть ли шансы на иксы в Норникеле при текущих ценах - разбираемся в производственном отчете

- 29 января 2025, 15:40

- |

При этом прогноз на 2024 год был сильно скромнее

👉 Никель: План 189 тыс тонн, Факт 205 тыс тонн (+8,5%)

👉 Медь: План 410 тыс тонн, Факт 433 тыс тонн (+5,6%)

👉 Палладий: План 2374 тыс тр ун, Факт 2762 тыс тр ун (+16,4%)

( Читать дальше )

Позитивный обзор. ЭсЭфАй

- 29 января 2025, 15:07

- |

🏦 Компания ЭсЭфАй, один из крупных российских инвестиционных холдингов, опубликовала результаты за 9 месяцев 2024 года, и, как и следовало ожидать, компания продемонстрировала уверенный рост по большинству показателей. Тем не менее, есть несколько аспектов, которые заслуживают более детального внимания.

📈 Чистая прибыль холдинга за девять месяцев 2024 года составила 19,3 млрд рублей, что на 16% больше по сравнению с аналогичным периодом 2023 года. Это довольно хорошая динамика, особенно на фоне общего роста операционного дохода на 23%. В третьем квартале прибыли было меньше — она снизилась на 26% до 4,1 млрд рублей, что стало основным разочарованием в отчетности.

🕯 Но при этом прибыль на акцию (EPS) увеличилась до 370,3 руб. с 348,9 руб. годом ранее, что свидетельствует о росте эффективности компании в целом. Эти показатели могут выглядеть обнадеживающе для инвесторов, если не углубляться в детали.

🔍 Общий доход от операционной деятельности и финансовый доход холдинга составил 22,4 млрд рублей, увеличившись на 23% по сравнению с прошлым годом. Такой рост в основном обусловлен увеличением доходов от лизинговых операций, которые стали основным источником прибыли. Лизинговый бизнес, в свою очередь, выиграл от роста ставок, увеличения чистых инвестиций в лизинг и повышения средней ставки по лизинговым сделкам.

( Читать дальше )

Новабев (Белуга) - скажи алкоголю НЕТ

- 29 января 2025, 10:30

- |

Еще каких-то пару лет назад акции Белуги были отличной инвестиционной идеей, которая включала и высокие темпы роста бизнеса, и повышенные дивиденды, и лояльность руководства к акционерам. Что изменилось за это время и почему котировки заметно отстают от Индекса? Давайте разбираться в этой статье.

Для наглядности я взял свежий операционный отчет компании за весь 2024 год. Вчера уже изучил годовой отчет X5 Group, так что новый сезон разборов корпоративной отчетности официально открыт. Хорошо бы еще циферки финансового отчета по Белуге увидеть, но это уже ближе к марту, пока ограничимся операционными метриками.

Итак, общие отгрузки компании за год упали на 4,2% до 16,2 млн декалитров. Падают продажи как собственной продукции (-4%), так и отгрузки зарубежных брендов (-4,8%). При этом отрасль в целом чувствует себя неплохо, а вот показатели самой компании снижаются.

В конце 2023 года я начал предупреждать вас о скором достижении пика по отгрузкам, ссылаясь на проблемы масштабируемости. Рынок не безграничен, а усиление конкуренции еще больше усложняет работу. Так, по итогам года Новабев сместился на вторую строчку в рейтинге лидеров по производству водки, отдав пальму первенства Татспиртпрому. Я всегда говорил, что татары умеют зарабатывать 😉

( Читать дальше )

Позитивный обзор. Нижнекамскнефтехим

- 28 января 2025, 15:04

- |

🏭 Нижнекамскнефтехим, крупная нефтехимическая компания, опубликовала результаты за девять месяцев 2024 года, и, несмотря на трудности, компания продемонстрировала сильный рост чистой прибыли. Давайте разберемся, что произошло.

📈 Выручка компании за 9 месяцев 2024 года увеличилась на 15,9% и составила 184,6 млрд рублей. Это, безусловно, хороший результат, особенно на фоне повышения рублевых цен на продукцию. Однако здесь стоит отметить, что рост выручки в основном поддерживался за счет ослабления рубля. Но есть и более тревожные моменты. Например, валовая прибыль компании упала на 16,4% до 46 миллиардов рублей, а прибыль от продаж снизилась на 8% — до 40,7 миллиардов. Это отражает существенное повышение себестоимости на 32,9%, что вызвано ростом цен на сырье, а также увеличением расходов на производственные и операционные нужды.

🔍 Интересно, что чистая прибыль компании за 9 месяцев 2024 года составила 26 миллиардов рублей, что в 2,8 раза больше, чем за аналогичный период 2023 года.

( Читать дальше )

Селигдар опубликовал операционные результаты за 4-й квартал 2024 года, как изменился потенциал акций?

- 28 января 2025, 12:33

- |

Производство золота в 4 кв. 2024 года сократилось на 16.7% год-к-году и составило 1683 кг👉

За 2024 производство лигатурного золота составило 7620 кг., что на 8% ниже показателей 2023 года.

Компания прогнозировала производство золота в 2024 году на уровне 2023 года(8,3 тонны), мы ожидали производство в районе 8 тонн. Итоговые значения оказались на 8,2% меньше прогноза компании и на 4,8% меньше наших прогнозов.

Производство олова в 4 кв. 2024 года сократилось на 7,4% год-к-году и составило 715 тонн, что связано со снижением содержания олова в руде👉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал