Облигации

"Северсталь" досрочно погасила еврооблигации-2022

- 29 августа 2022, 15:44

- |

Северсталь осуществила прямые выплаты Держателям Облигаций, которые владеют Облигациями через иностранных депозитариев, но путем подачи заявления в Северсталь выбрали опцию получения выплат на счет в рублях и выполнили Предварительные Условия Платежа до Даты Досрочного Погашения.

Новости и пресс-релизы Северстали (severstal.com)

- комментировать

- 255

- Комментарии ( 0 )

Рейтинг ООО "ЭнергоТехСервис" - rlBB-

- 29 августа 2022, 15:14

- |

Мы живём в такое время, что услуги энергетиков будут востребованы всегда. Одним нужен свет, другим бензин, третьим газ. Да и генераторы поставляемые и продаваемые ООО «ЭнергоТехСервис» наверняка найдут своего покупателя. Только в новых экономических реалиях, образовалась одна проблемка, предприятие является дистрибьютором газовых двигателей производимых компаниями недружественных нам странах. Конечно, предприятию есть ещё на чём заработать, но тем не менее, инвестор должен взвешенно подходить к выбору ценных бумаг и просчёту собственных рисков. Поэтому изучаем финансовое состояние компании, чтобы понять, насколько она финансово устойчива была на начало кризиса.

Общие сведения

ИНН: 7203126844

Полное наименование юридического лица

( Читать дальше )

Облигации Открытие Брокер

- 29 августа 2022, 14:20

- |

На 09.09.2022 анонсировано размещение СО-07, типа с доходностью 18%. Полагаю нелишне будет предостеречь новоиспечённых квалов, коих брокера успели наштамповать тысячами.

Выручка «Сибирского стекла» выросла на 28%

- 29 августа 2022, 12:43

- |

По итогам I полугодия 2022 года эмитент выпустил продукции на 2,9 млрд рублей.

Положительная динамика показателей связана с увеличением производительности: в 2021 году ООО «Сибирское стекло» завершило масштабный инвестиционный проект — ввело в эксплуатацию новую стекловаренную печь, одну из крупнейших в отрасли. Плановая мощность печи — 375 тонн стекломассы в сутки, в период дальнейшей эксплуатации это значение планируют увеличить до 400 тонн.

Финансовые показатели увеличиваются вслед за производственными возможностями завода: за счет роста нераспределенной прибыли продолжает расти и собственный капитал — на 30.06.2022 г. он составил 845,9 млн рублей (+129,2 млн руб. по сравнению с АППГ).

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 29 августа 2022, 11:22

- |

01.09.2022:

- Займер, 02 Ежемесячные выплаты, ставка купона 12,75% Сумма купона 10,48 руб.

02.09.2022:

- Быстроденьги, 001Р-01 Ежемесячные выплаты, ставка купона 24% Сумма купона 19,73 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 29.08.2022

- 29 августа 2022, 10:16

- |

- «Брусника. Строительство и девелопмент» сегодня начинает размещение дополнительного выпуска №1 трехлетних облигаций серии 002Р-01 объемом 1,25 млрд рублей. Регистрационный номер — 4B02-01-00492-R-002P. Цена размещения установлена на уровне 96,75% от номинала. Способ размещения — открытая подписка. Ориентир доходности к погашению — 14,14% годовых. Организаторами размещения выступают Газпромбанк, Россельхозбанк и Инвестбанк «Синара».

- Банк России принял решение о возобновлении эмиссии облигаций «Арекс+» со сроком обращения 3,2 года (1 170 дней). Регистрационный номер — 4-01-00657-R. Цена размещения бумаг составит 980 рублей за облигацию. Таким образом дисконт от номинальной стоимости составит 2%. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента, но не ранее чем через полгода с даты начала размещения облигаций.

( Читать дальше )

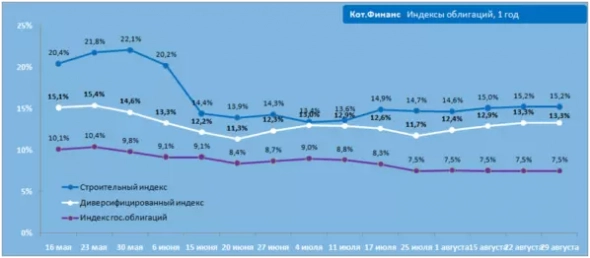

В каких облигациях лучшая доходность и вообще зачем они нужны?

- 29 августа 2022, 09:07

- |

Доходность вкладов стремится к 6-7%, а рынок акций не может оправиться после ситуации с Газпромом. Где есть оправданный риск? В статье конкретные подборки надежных и рискованных облигациях, а также примеры, где можно припарковать деньги без потери процентов. Вдруг надобится))

Облигации – это такой же инструмент фиксированной доходности, как банковский вклад, но без государственной страховки. Иными словами, вы сами выбираете кому дать в долг и сами будете нести ответственность, вернут ли вам его.

Сразу после конца февраля, как доходности всех инструментов поползи вверх, я запустил индикативные индексы, чтобы понимать, какая доходность на рынке нормальная, а какая заниженная. Веду расчет трех индексов:

— строительный (высокий риск)

— диверсифицированный (кроме строителей, с рейтингами не ниже ruB+);

— ОФЗ (гос.облигации).

Динамика годовых индексов

Также, рассчитываю трехлетние индексы (срок погашения 3-5 лет). В этом случае можно еще можно заработать на налогах.

( Читать дальше )

CDEK.Shopping — новая платформа для заказа товаров из-за рубежа

- 29 августа 2022, 08:38

- |

«СДЭК-Глобал» предложил клиентам новый сервис для покупки товаров за границей CDEK.Shopping. На витрине платформы выставлено более двух тысяч единиц товара от 200 брендов. В период с 6 мая по 10 августа оборот сервиса составил 171 млн рублей.

Чем CDEK.Shopping отличается от классического mail forwarding:

— наличие онлайн-витрины с отобранными товарами, популярными в РФ, с доставкой из других стран;

( Читать дальше )

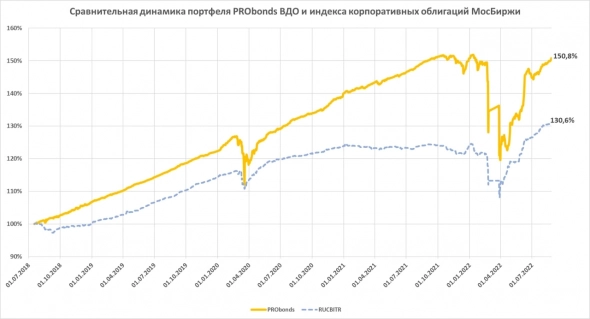

Портфель PRObonds ВДО. Наконец-то в плюсе с начала кризисного года

- 29 августа 2022, 08:34

- |

Индикативный портфель PRObonds ВДО вышел из убытка с начала кризисного 2022 года (+0,1%). За время ведения портфель накопил почти 51% дохода с учетом издержек до НДФЛ.

Внутренняя доходность портфеля сейчас (включает доходность облигаций к погашению/оферте и доходность размещения денег) около 17,7% годовых. Ее можно использовать как ориентир прироста портфеля на ближайшие 12 месяцев. А за весь 2022 год портфель с наибольшей вероятностью заработает 6%.

Портфель остается «коротким», его средняя дюрация – 1,13 года. И, учитывая большую долю денег, имеет достаточно неплохой совокупный кредитный рейтинг, BBB- по нацшкале (исходим из рейтинга размещения денег на уровне ААА, что соответствует рейтингу НКЦ). Рейтинг со временем должен повыситься до BBB или даже BBB+. Высказывал и повторю мысль, что, хоть эмитенты рейтинговой группы B- — BB- массово предлагают высокие доходности, проблемы этой группы рынком, скорее всего, недооцениваются.

( Читать дальше )

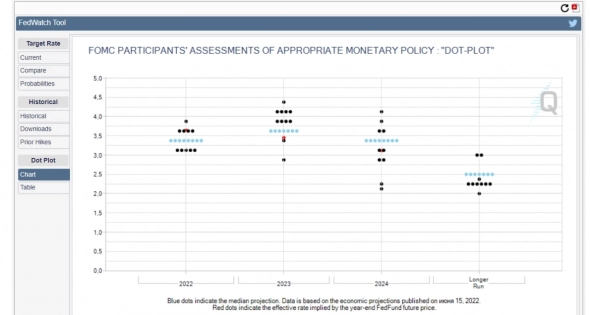

CME Group: Американцы откажутся от повышения ставок не раньше 2024 года!

- 28 августа 2022, 14:51

- |

Доброго дня, Коллеги!

Небольшой кусок воскресного рыночного пирога.

На сайте CME group график «DOT PLOT» (“Точечная диаграмма”, ожидания FOMC по процентным ставкам) показывает, что % ФРС начнут снижать не раньше 2024 года, так что долгосрочная фаза укрепления доллара еще может продолжаться порядка полутра лет. Евро это может вытолкнуть глубоко за паритет, если они, конечно, не начнут в ближайшее время догонять американцев по ставкам. 🏃♂️

Расставили жучков в ФРС — следим за развитием событий! 🤫🕵️♂️

P.S. Наглядно посмотреть, как политика проводимая ФРС (ставки по депозитам) влияет на цену БИТКОИНА — можно посмотреть на прикрепленном слайде:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал