Облигации

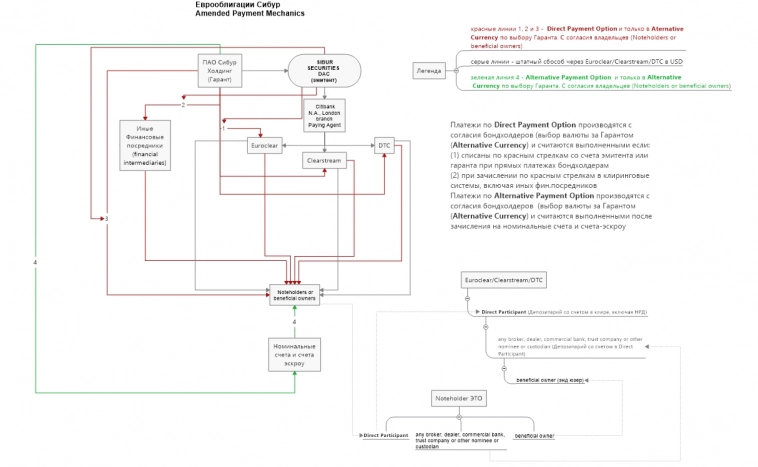

Сибур еврооблигации

- 30 октября 2022, 23:38

- |

- USD 500,000,000 4.125% Guaranteed Notes due 2023;

- USD 500,000,000 3.45% Guaranteed Notes due 2024;

- USD 500,000,000 2.95% Guaranteed Notes due 2025.

Вот и собирает Сибур голоса по изменению эмиссионной документации, смысл которой: «и нашим и ихнем» — Измененная механика платежей (обходим, при необходимости вредоносного платежного агента Citibank, London btanch)

Например, по выпуску 2,95% 2025

record date — 26/10/202, instructions deadlines — 09/11/2022

- комментировать

- 959 | ★1

- Комментарии ( 1 )

Покупка прокси на доллар без санкционных рисков

- 30 октября 2022, 12:52

- |

Российский фондовый рынок находится на дне, хотя котировки в последнее время немного от него оттолкнулись. Наверное это было самое лучше время для покупок, но ничего из акций покупать не хочется. Облигации также не кажутся интересными. Фонды недвижимости (тот же ПНК Рентал) более-менее привлекают, но неизвестно, какие проблемы будут в секторе, да и как такие паи защитят при девальвации.

Возникало желание купить доллары и перевести их на брокерский счёт в Interactive Brokers. Хотя конечно придётся заплатить 5% за покупку долларов и их перевод (для маленьких сумм комиссии вообще могут быть запретительные). И ещё не факт, что операция пройдёт успешно. Плюс конечно нужно иметь в виду, что санкции в любой момент могут дотянуться и до российских счетов у американского брокера, так что такой вариант лучше сразу рассматривать вместе с видом на жительство или гражданством другой страны.

( Читать дальше )

Дайджест отчётностей в сегменте ВДО за неделю 24 - 28.10.22 г. (ЖКХ РС(Я), ЮниМетрикс, Сибэнергомаш – Бкз и Центр – Резерв)

- 30 октября 2022, 12:21

- |

На рынке ВДО начался сезон отчётностей за 3 кв. 2022 года. В течение 1,5 – 2 месяцев мы на еженедельной основе будем публиковать сводную информацию о новых раскрытиях.

Мы не будем рассматривать отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Из опубликованных отчётностей больше всех выделяется ЖКХ РС(Я) из-за высокой долговой нагрузки и низкой рентабельности, но это связанно прежде всего с отраслевой специфики. Выдержка из пресс-релиза Эксперта: «Компания является критически важной для региона, так как обеспечивает бесперебойное теплоснабжение на 74% территории Якутии и предоставляет жилищно-коммунальные услуги в 325 населенных пунктах. Поддержку рейтингу, как и ранее, оказывает тот факт, что собственником компании выступает Правительство Республики Саха в лице Министерства имущественных и земельных отношений РС (Я)»

( Читать дальше )

2 предсказуемых дефолта за неделю

- 29 октября 2022, 18:24

- |

Собственно, что произошло на этой неделе уже все наверное знают. А знаете ли вы, что этих дефолтом можно было избежать. О плохом финансовом состоянии компаний «ТД Синтеком» и «СК Столица» я писал и постоянно мониторю эти конторы. Кто нарвался на эти дефолты могу предложить только мои публикации для самоуспокоения и переосмысления значимости финансового анализа в инвестициях.

С уважением, Алексей С. Галицкий.

Да, чуть не забыл

ООО «Торговый дом Синтеком» — 2020

Рейтинг ООО «ТД «Синтеком» — rlBB+

Рейтинг ООО «Торговый дом «Синтеком»: rlCCC

Будет ли дефолт у ООО «Сахарная компания «Столица»?

Рейтинг ООО «Сахарная компания «Столица»: rlB

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ООО «СМАРТФАКТ», ООО ЛК «Сеспель-Финанс», АО «ГК «ЕКС», ООО «Созидание», ПАО «Кировский завод»)

- 29 октября 2022, 11:06

- |

🟢 Факторинговая компания ООО «СМАРТФАКТ». Эксперт РА присвоило рейтинг кредитоспособности на уровне ruВB-

ООО «СМАРТФАКТ» предоставляет услуги электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ преимущественно на территории Центрального, Сибирского и Приволжского ФО.

Клиентская база фактора оценивается агентством как ограниченная (105 клиентов за период 01.10.2021-01.10.2022), однако отмечаются существенные темпы прироста бизнеса за период с 01.07.2021 по 01.07.2022 (порядка 52%).

Коэффициент автономии компании по состоянию на 01.07.2022 составил около 4%. Текущий уровень достаточности капитала оценивается агентством как низкий, что во многом характерно для факторинговых компаний.

На фоне работы с большим финансовым рычагом рентабельность капитала за период с 01.07.2021 по 01.07.2022 составила 95%, по итогам 2022 года руководство ожидает роста чистой прибыли компании не менее чем на 90% к 2021 году.

( Читать дальше )

Песочница LIVE. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО. Сегодня, 28 октября, в 17:00

- 28 октября 2022, 15:47

- |

Андрей Хохрин, Дмитрий Александров и Марк Савиченко. Live

Пятница 28 октября, 17-00:

( Читать дальше )

Доходность по трёхмесячным облигациям США превысила доходность десятилетних. Для понимающих.

- 28 октября 2022, 15:03

- |

4,0693

Доходность облигации США 10-летние

4,000

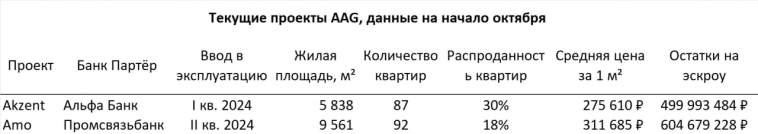

AAG ни отчётности, ни рейтинга…

- 28 октября 2022, 14:36

- |

AAG — Санкт-Петербургский девелопер жилой недвижимости, преимущественно в сегменте бизнес-класса.

В конце 2021 года компания получила рейтинг BBB-(RU) от АКРА, а в начале 2022 разместила дебютный облигационный выпуск со ставкой 13,85%. Из-за изменения уровня ставок было размещено 300 из планируемых 700 млн. Погашение выпуска будет в начале 2025 года.

AAG является единственным публичным девелопером, не сделавшим МСФО за 2021 год. Причина: отсутствие каких-либо выгод от составление МСФО для компании. У эмитента нет желания повторно выходить на облигационный рынок, вероятнее всего сказался не очень удачный опыт размещения на плохом рынке. До 2021 года компания работала без МСФО и, по всей видимости, будет работать без МСФО дальше. В скорой перспективе мы увидим и отказ от рейтинга АКРА, причина такая же, как и с МСФО.

В отсутствии отчётности и рейтинга постараемся дать информацию о том, что сейчас происходит в компании:

- В августе одна из компаний группы (ООО «Специализированный застройщик Магнитогорская 11») получила разрешение на строительства детского сада в Красногвардейском районе Санкт-Петербурга.

( Читать дальше )

ЦБ РФ обновил макроэкономические прогнозы

- 28 октября 2022, 13:51

- |

Средняя ключевая ставка 2022: 10.6 (ранее 10.5-10.8%)

Ставка 2023: 6.5-8.5% (без изменений)

Ставка 2024: 6-7% (без изменений)

ВВП 2022: -3–3.5% (ранее -4-6%)

ВВП 2023: -1–4% (без изменений)

Цены на нефть 2022: $78 за баррель (ранее $80)

Цены на нефть 2023: $70 (без изменений)

Цены на нефть 2024: $60 (без изменений)

Цены на нефть 2025: $55 (без изменений)

Рост кредитования 2022: 9-12% (ранее 5-10%)

Усиление ограничений, фрагментация мира способы привести к большему снижению потенциала экономики РФ — ЦБ РФ

ЦБ РФ уточнил прогноз по росту ипотечного кредитования на 2022 год с 13-18% до 14-17%

ЦБ РФ ожидает снижения ВВП РФ в 4кв2022 на 6.4-7.8% г/г

ЦБ РФ: Экономика России перейдет к росту во втором полугодии 2023

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал